המוסדיים מסוגלים לרכוש בקלות 100 מיליארד שקל בהנפקות הממשלתיות

אין לשוק ההון שום בעיה לקלוט הנפקות אג"ח ממשלתיות גם בהיקף של 100 מיליארד שקל ואף הרבה יותר. יתירה מזו, השוק ממתין לסחורה הזו. לממשלה יש יכולת לכסות באמצעות הגדלת החוב (וזו לא מילה גסה, במצבי חירום) את רוב חוסריה. יחס החוב תוצר שלנו בתרחיש כזה יגיע ל-69%. ממש לא נורא בהשוואה ל-OECD, ששם היחס הממוצע הוא 76%.

יחד עם זאת אסור שמשרד הביטחון יתבלבל. המשרד מרגיש שהוא יכול לדרוש כעת את השמיים והוא יקבל. חייבת להיות בקרה חזקה ולרכוש רק מה שבאמת נחוץ. משרד הביטחון ואלופי צה"ל חייבים לזכור שכלכלה חזקה היא פרמטר חשוב ביותר בעוצמה ביטחונית.

> תמונת מצב גיוסי האג"ח: בינואר המדינה גייסה 33 מיליארד שקל יחסית בקלות

ריביות השיא הנוכחיות משמעותן שהנפקות אג"ח הן יקרות מבחינת הממשלה. אך לפחות מי שיקבל את הריביות האלו יהיו המשקיעים הישראליים, דרך המוסדיים שלהם שירכשו את הסחורה הזו.

- ישראל לא צריכה להנפיק אג"ח בחו"ל

- אורון גייסה 103 מיליון שקל באמצעות הרחבת סדרת האג"ח

- המלצת המערכת: כל הכותרות 24/7

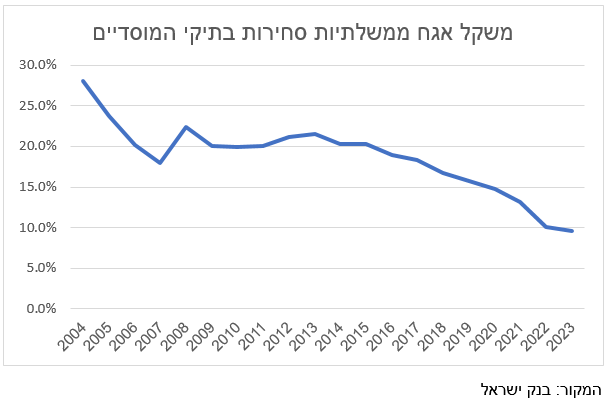

משקלן של אג"ח ממשלתיות בתיקי המוסדיים ירד מ-28% לפני 20 שנה ל-20% לפני 10 שנים וכעת ל-9.6% בלבד בסוף 2023, ירידה של 50% בעשר השנים האחרונות! אפילו לפני שנתיים, בתחילת 2022, משקלן היה 13%. מכיוון שהמוסדיים מנהלים 2.8 טריליון שקל (פי 1.5 מהתוצר), וכל 1% מהכספים המנוהלים הוא 28 מיליארד שקל, הרי העלאת משקל האג"ח הממשלתיות בתיקיהם למצב ששרר רק לפני שנתיים, משמעותו ביקושים בהיקף 100 מיליארד שקל.

קיימת עדיפות גדולה להנפקת חוב על פני העלאות מיסים, שאינן רצויות בעתות מלחמה, כי הן אנטי צמיחה ורצוי להימנע מהן. ראוי שהממשלה גם תוכיח שהיא מתרחקת מהחגיגה הסקטוריאלית. רוצים אחדות בעם? תוכיחו בכך שתקצצו חלק ממה שניתן לחרדים. אפילו הם יבינו זאת. וכן, הגיע הזמן למסות גם את הפנסיות השמנות של הפנסיונרים של צה"ל. גם הם יבינו זאת. זמנים קשים מצריכים החלטות קשות.

היצע האג"ח הממשלתי מאז ה-7 לאוקטובר נרכש בלי בעיות

הנפקות האג"ח המאסיביות שהזרים משרד האוצר בחודשים האחרונים, בהיקף עשרות מיליארדי שקל, "נבלעו" עד כה בלי למצמץ בכלל וקיים בשוק בהחלט תיאבון רב נוסף ל"סחורה" הזו. זאת לפי שיחות שערכתי עם כמה מנהלי השקעות בכירים של מוסדיים גדולים.

- מכפיל הון של 0.9 וצבר פרויקטים של 1.7 מיליארד שקל: האם אלביט הדמיה מעניינת?

- מטריא ללוזון פיננסים: המהלך להפיכת פלטפורמת ה-P2P ל"בנק קטן"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

יש השואלים עצמם איך זה יתכן? בכאלו היקפים של עשרות מיליארדים?

מסתבר שמימון צורכי הממשלה הדחופים בעקבות המלחמה, ע"י הנפקת אגח ממשלתיות, לא היה יכול לבוא בעיתוי טוב יותר, ביחס למחסור שקיים בתיקי המשקיעים המוסדיים לסחורה הזו. אג"ח ממשלתיות הן העוגן המרכזי בכל תיק השקעות מוסדי. הן מספקות את המקור הבלעדי של ריבית כמעט חסרת סיכון לטווח ארוך. והדגש הוא טווח ארוך, כי איזה עוד כלי פיננסי יכול להניב תשואה שקלית של 3.9% לשנה (התשואה לפדיון הממוצעת הנוכחית באג"ח הממשלתיות בשוק) באופן מובטח לשנים רבות קדימה?

מזה שנים שהריבית היתה אפסית, למוסדיים לא היה תיאבון לסחורה הזו – ובצדק. הריבית השוטפת היתה נמוכה, אך בעיקר היה חשש גדול מהפסדי הון כתוצאה מעליית ריבית בעתיד. תרחיש זה אכן התממש בסופו של דבר ובאופן דרמטי, בעיקר בשנת 2022, כאשר האג"ח הממשלתיות השיקליות הארוכות (5 שנים לפדיון ומעלה) הפסידו 16.9%, מדד האג"ח הממשלתיות השיקליות בכללותו הפסיד 10% ומדד האג"ח הממשלתיות הצמודות בכללותו הפסיד 9.8%. בהחלט שיעורי הפסד כבדים לנכס שנחשב מאד סולידי.

זו היתה הסיבה שמשקלן בתיקי ההשקעות המוסדיים הלך וירד עם השנים, ככל שהריבית הייתה לא אטרקטיבית:

ניתן לראות מן הגרף שמשקלן של אג"ח ממשלתיות בתיקי המוסדיים ירד מ-28% לפני 20 שנה ל-20% לפני 10 שנים וכעת ל-9.6% בלבד בסוף 2023, ירידה של 50%, בעשר השנים האחרונות! אפילו לפני שנתיים, בתחילת 2022, משקלן היה 13%.

האג"ח הממשלתיות הפכו מאד מעניינות להשקעה

אך כעת המצב שונה בתכלית. מדובר בתשואות לפדיון שלא נראו מזה עשור ויותר – בהחלט סחורה מעניינת לטווח ארוך ועוד יותר מכך כשהצפי הוא שהאינפלציה ולכן הריבית תרד בעתיד.

מול הירידה בהחזקת אגח ממשלתיות בתיקי ההשקעות שלהם, ישנו זינוק בשיעור האחזקה של מזומן, פיקדונות ומק"מ שטיפס מ-8%-10% בעבר ל-15%-16% כעת. ז"א שלמוסדיים הרבה מאד כסף נזיל לטווח קצר, שהם יכולים לממן בו רכישות רבות מאד.

תופעה נוספת שהתרחשה לאחרונה, היא 'נורמליזציה של עקום התשואות', שפירושה שהריבית על אגרת חוב עולה ככל שמועד הפקיעה שלה רחוק יותר (עקום התשואה לפדיון "נורמלי" שעולה משמאל לימין), מה שעשוי לתמרץ גופים מוסדיים להגדיל את החשיפה לאגרות חוב, על חשבון אחזקות בפיקדונות ובמק"מ.

סוגייה נוספת היא יחס הכיסוי של ההנפקה – בכמה גדול הביקוש לאגרות החוב בהנפקה נתונה לעומת ההיצע. יחסי הכיסוי של ההנפקות בחודשים האחרונים נשארו גבוהים וזה מעיד על התיאבון של המוסדיים.

100 מיליארד שקל הם רק 3.5% מהכסף שמנהלים המוסדיים

אסור לשכוח שהמוסדיים הם בהחלט שחקני הטווח הארוך בה' הידיעה בשוק ההון והם מנהלים 2.8 טריליון שקל. ולמעשה ה"מחסור" הגדול באג"ח ממשלתיות סחירות בתיקיהם ביחס לעבר, מאפשר להגדיל את משקלן בשיעורים נמוכים אפילו, ועדיין אבסולוטית יהיה מדובר בהיקפים אדירים. כך למשל, העלאת משקל האג"ח הממשלתיות בתיקי ההשקעות שלהם לרמה ששררה רק לפני שנתיים (בתחילת 2022), בשיעור של 3.5%, שיעור קטן לכל הדעות, משמעותה ביקושים בהיקף 100 מיליארד שקל ל"סחורה"!

ומי יקבל את הריבית העודפת שהמדינה נאלצת לשלם?

ריביות השיא כיום משמעותן שהנפקת אג"ח היא יקרה מבחינת הממשלה. אך לפחות מי שיקבל את הריביות האלו יהיו המשקיעים הישראליים. כמעט כל מי שקורא שורות אלו מחזיק כספים בקרנות פנסיה או קופ"ג או קרנות השתלמות או קרנות נאמנות (או ביותר מאחד מאלו). לכן רוב הישראלים ייהנו מהריבית העודפת שהמדינה משלמת על האג"ח שהיא מנפיקה בימים אלו.

ז"א שכל הריבית העודפת הזו שהממשלה משלמת תחזור לכיסי משלמי המיסים. אלו שמשלמים 99% מהמיסים בישראל הם גם בעלי קרנות פנסיה, קרנות השתלמות וקופ"ג. אז במובנים רבים זה בעצם יוצא מכיס אחד ויחזור בהמשך דרך כיס שני.

היכולת לגייס חוב אין משמעותה שניתן ל"השתולל" בהוצאות

ברור שמלחמה היא בדיוק הזמן שמבחינה פסיכולוגית מערכת הביטחון יכולה לדרוש ולקבל פחות או יותר מה שהיא רוצה. וודאי כאשר מדברים במספרים גדולים, מיליארדים, כולם מתבלבלים – עוד מיליארד פחות מיליארד, מה זה כבר משנה.

גם העובדה שחלק משמעותי מגיע מהאמריקאים, אם כמענק חד פעמי בסך 14.3 מיליארד דולר (כ-52 מיליארד שקל), או דרך המענק הביטחוני השוטף שמגיע מדי שנה בסך 3.8 מיליארד דולר (כ-14 מיליארד שקל). סכומים אלו מצטברים ב-3 השנים הקרובות לכ-94 מיליארד שקל, מהדוד סאם. עדיין יש לעבוד בצורה חכמה. הרי תהיינה גם הוצאות כבדות מאד מהכיס של כולנו ולכן חשוב שמשרד הביטחון ואלופי צה"ל יזכרו שכלכלה חזקה היא פרמטר חשוב ביותר בעוצמה ביטחונית ולדרוש רק את מה שבאמת הם מרגישים שחייבים ולא מעבר לכך.

- 13.v 03/05/2024 17:14הגב לתגובה זוהמלחמה הזאת תהיה הסיבה שגיל הפרישה יעלה ל- 70 (אולי אפילו ל- 71).

- 12.יחס חוב תוצר 06/02/2024 14:42הגב לתגובה זוכל גופי מערכת הביטחון וכל החברות הממשלתיות מאות אלפים עם פנסייה מנופחת פי 3 מהנורמל - והחל מגיל 45 .

- 11.הפכת להיות שופר של סמוטריץ? זיקנתך מביישת. (ל"ת)חיים 06/02/2024 09:20הגב לתגובה זו

- 10.עאלק סיפור הצלחה 05/02/2024 19:15הגב לתגובה זומדינה פח שהורגת את יושביה ומקימיה ישראל סיפור הצלחה? במה? ב85000 ש"ח למטר בתל אביב? במיסוי של 52%? ביוקר המחיה? הזייה. לברוח.ומהר

- 9.דר לשום דבר איש כושל (ל"ת)איתן 05/02/2024 10:29הגב לתגובה זו

- 8.איתי 05/02/2024 09:21הגב לתגובה זו1 אתה מציע וויסוט אגח/ פקדונות שזה אסון 2 בעולם מגוונים את ההשקעות מוסדים בנדלן ולא רק מניב שכיריות גם בתים !!! 3 אתה שיך לדור עם חתולים שמנים שיש להם כמה דירות 4 חייל לא יקנה כאן דירה בחיים וגם בשכירות לא יעמוד כי הכול יקר פי 2.5 מחול הכול!!!!!! 5 אז אולי תרשום משהו אנושי חברתי לאזרח שנלחם ולא עבור מדינה שנותנת מענקים , בתים וקצבאות למי שלא משרת והולך לישובות 6 מדינה כזו לא צריך לעזור לה צריך לנטוש אותה !!!!! ואני ממש שונא את המדינה שלי למרות שאנני רואה בה יותר שלי

- 7.שי.ע 04/02/2024 21:30הגב לתגובה זולא מודע לו אבל הוא גדל והוא על חשבון הציבור,והאוצר עושה את זה בשקט ובלי דין בגיוסי ענק.

- 6.אתה וגם סמוטריץ - ממש לא מרגיעים כלכלן אמיתי אחד. (ל"ת)חזי 04/02/2024 18:56הגב לתגובה זו

- 5.כלכלן 04/02/2024 16:18הגב לתגובה זובכירים רבים במשק רמזו שהאינפלציה הרשמית לא משקפת את המציאות. לפי אומדנים, האינפלציה האמיתית גבוהה בכ1.5%-3%, תלוי בשנה. מה נשאר מהתשואה על האג"ח הממשלתי אם מנכים את האינפלציה (האמיתית, הגבוהה מהרשמית), וגם את עלויות הניהול? האם נשאר בכלל משהו או שזה שלילי? שלא נדבר על משקיע פרטי שאצלו בנוסף לכל אלה צריך להוריד גם את המיסוי. אז האם אג"ח ממשלתי הוא בוננזה כמו שמנסים לצייר?

- 4.זה נקרא פירמידה (ל"ת)אביתר 04/02/2024 15:27הגב לתגובה זו

- 3.ארמדיל 04/02/2024 13:44הגב לתגובה זולפני עשור השקיעו רק רבע מהתיק בחול היום 50% ומעלה הולך לחול ולכן מבט לאחוז מסך התיק מטעה אחוז ממשלתי מישראל לא השתנה עדיין 20% בערך

- זה בוננזה למדינה מרשעת (ל"ת)איתן 05/02/2024 09:50הגב לתגובה זו

- 2.אז עכשיו כספי הפנסיה שלנו יכסו את הגרעון של סמוטריץ? (ל"ת)מומו המזמר 04/02/2024 11:21הגב לתגובה זו

- סוף סוף מישהו שמבין את ההשחלה שהביטוח יכניסו לנו דרך הא (ל"ת)v 03/05/2024 17:14הגב לתגובה זו

- 1.תודה - מידע חשוב ומרגיע במיוחד לאור איומי הורדת דירוג (ל"ת)כלכלן 04/02/2024 10:39הגב לתגובה זו