"צופים שהרכבת הקלה תשפיע עלינו לטובה; מקווים שהמשקיעים יראו את הערך"

תחום הרכב השיתופי בו פועלת גוטו גוטו -1.92% הוא לא חדש, והיא עצמה כבר פועלת 15 שנה. אבל שווי מנופח בהנפקה לפני שנה וחצי ופעילות הפסדית עד לאחרונה שלחו את המנייה למטה, ולדברי המנכ"ל, גיל לייזר, יצרו מצב בו המשקיעים לא רואים את הערך בחברה.

היום המנייה נסחרת לפי שווי של 25.5 מיליון שקל כאשר היא מייצרת הכנסות בקצב של 67 מיליון שקל בשנה עם פעילות עדיין הפסדית, אבל משתפרת. במחצית הראשונה דיווחה החברה על הפסד נקי של 3.5 מיליון שקל, בהשוואה להפסד נקי של כ-44.8 מיליון שקל בתקופה המקבילה אשתקד, ובנוסף , חזרה החברה להציג EBITDA חיובי של 4.8 מיליון שקל לעומת EBITDA שלילית של כ-16 מיליון במחצית הראשונה שנה שעברה. החברה גם רשמה הפסד תפעולי של 4.3 מיליון שקל בהשוואה להפסד תפעולי של 35.6 מיליון שקל בתקופה המקבילה. המזומנים ירדו ב-55% והסתכמו ב-32.8 מיליון שקל לעומת 72.9 מיליון שקל בתקופה המקבילה.

לאחרונה, החברה האריכה את ההסכם שלה עם ASTARA, שהכניס לה כבר 21 מיליון שקל ב-16 חודשים, ובכירי החברה רכשו בשנה האחרונה מניות בהיקף של 3.5 מיליון שקל - יוסי בן שלום, יו"ר החברה, מחזיק ב-3% מהמניות. שוחחנו עם לייזר לגבי מצב החברה והצפי לעתיד.

רכשתם מניות בזמן האחרון, מה אתם מנסים לשדר?

"כחברה פרטית עשינו לא מעט גיוסים, וערב ההנפקה גייסנו לפי שווי של קרוב ל-500 מיליון שקל. היום המנייה נסחרת במחיר נמוך, אם מסתכלים על סך הנכנסים שלנו, ההזדמנויות, הרכישות והפעילויות, וכשמסתכלים לאן החברה הולכת אנחנו מזהים הזדמנות מאוד גדולה. אנחנו מאמינים בחברה ולכן אנחנו קונים מניות שלה וזה לא רק הבורד, גם מתכנתים בחברה קונים מניות, יש אמון מאוד גדול ולי כמנהל זה נותן רוח גבית חזקה".

- גוטו: הפוטנציאל קיים אבל ההפסדים ממשיכים להצטבר

- גוטו צמצמה את ההפסד ב-96%: "הצגנו שנה מעולה, אנחנו עם הפנים קדימה"

- המלצת המערכת: כל הכותרות 24/7

דיברת על המנייה שהתרסקה, על מה המשקיעים צריכים להסתכל? על הפעילות בארץ או בחו"ל?

"הפעילות בארץ מאוד חשובה לנו - המטה וצוות הפיתוח יושב בארץ ולכן ישראל חשובה לנו גם בצד הניהולי אבל גם בצד העסקי. ישראל היא מגזר רווחי בכל השירותים (גוטו ואוטותל) וגם הטכנולוגיה שפיתחנו עבור אסטרה תוטמע בישראל - אנחנו מביאים את הפתרון הזה גם לארגונים ומראים להם שהם גם יכולים לחסוך המון כסף וגם שהעובד יכול לקבל חוויה הרבה יותר טובה, זה מביא לנו קהל יעד מאוד שונה מזה שעבדנו איתו עד היום.

המשקיע צריך להסתכל על גוטו כקבוצה כי יש לנו המון פעילויות - גם הפעילות התפעולית בישראל אבל גם בגרמניה למשל. צריך להסתכל גם על הטכנולוגיה ועל ה-IP שהשקענו בהם עשרות מיליונים וכבר מייצרים הכנסה. בנוסף יש גם את הפעילות של טריניטי שהפכנו אותה לצומחת ורווחית. ביחד עם סך הנכסים והכסף שיש לנו בבנק המשקיע מבין שיש פה משהו מעוות על המסך, משהו לא מובן - זו ההזדמנות שאנחנו רואים ואנחנו רוצים שגם המשקיעים יראו".

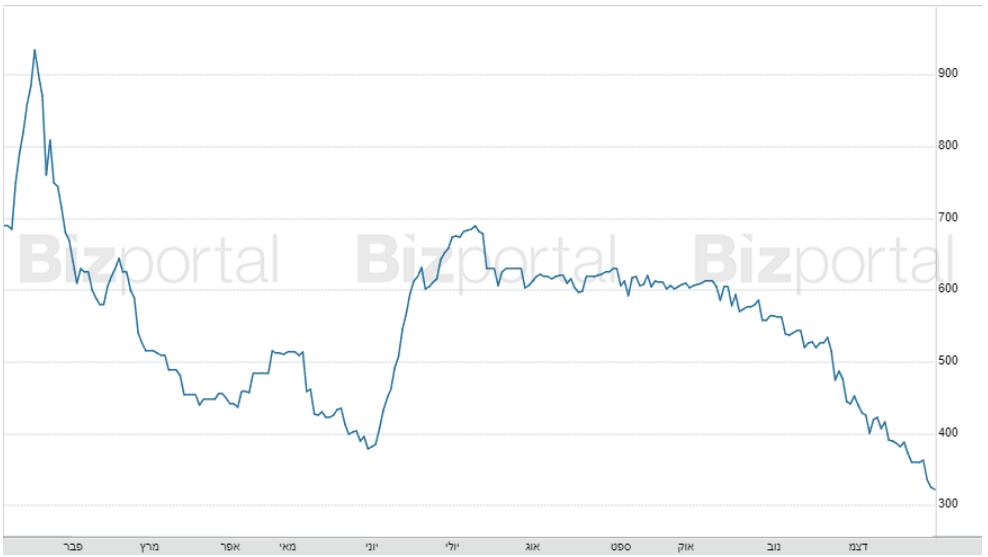

כאמור, המנייה נסחרת לפי שווי של 25.5 מיליון שקל. ב-2023 ירדה המנייה ב-43%, ומתחילת 2024 היא עלתה ב-46.5%. במחצית הראשונה של 2023 (הדוחות האחרונים של החברה) היא הכניסה 33.5 מיליון שקל, גידול של 7% ביחס לכ-31.2 מיליון שקל בתקופה המקבילה אשתקד, כאשר הגידול בהכנסות הושג והושפע מרכישת חברת Felyx בגרמניה ומיזוגה עם פעילות חברת emmy שנרכשה קודם לכן על ידי גוטו והמשך הצמיחה בפעילות בישראל.

- מכפיל הון של 0.9 וצבר פרויקטים של 1.7 מיליארד שקל: האם אלביט הדמיה מעניינת?

- מטריא ללוזון פיננסים: המהלך להפיכת פלטפורמת ה-P2P ל"בנק קטן"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

מניית גוטו ב-2023

מה לגבי מתחרות כמו סיקסט למשל? חברות השכרת הרכב המסורתיות מתחרות בכם?

"לגבי השירות של סיקסט - הם שחקן חדש, אנחנו כבר 15 שנה כאן ואנחנו גדולים מהם גם בכמות הרכבים, גם בלקוחות, וגם ברמה הטכנולוגית. להם יש 100 רכבים ואנחנו עם קרוב ל-700. שלמה היא חברה מדהימה וטובה אבל הם עוד שחקן. אני כן חושב שאנחנו מתחרים גם בחברות השכרת הרכב המסורתיות - אנחנו משחקים באקוסיסטם של תחבורה וגם החברות האלה שם, כמו גם אוטובוסים או רכבות או אפילו מוניות, אבל המתחרה הכי גדול של כולנו הוא הבעלות על רכב פרטי".

הרכבת הקלה למשל לא פוגעת בכם?

"כל שירות נוסף כזה שיהיה בעיר עושה לי טוב. המטרה שלי היא שלא יהיה לך רכב פרטי, כי אז אתה תבחר כל פעם בחלופה אחרת - לאנשים עם שני ילדים לדוגמא כנראה יהיה יותר נוח לקחת רכב של גוטו או אוטותל מאשר לנסוע ברכבת או באוטובוס, ויש גם סיטואציות בהן יותר נוח לקחת רכב - יש מצבים שבהם אפילו יותר נוח לקחת מונית למרות שזה יותר יקר, אבל העניין הוא כמה כסף בן אדם מוציא על תחבורה בסך הכל. אם על רכב פרטי אני מוציא 3500 שקל בחודש ונוסף על זה צריך לדאוג להמון דברים נוספים (רישוי, ביטוח, טיפולים וכו'), ובתחבורה אלטרנטיבית אני מוציא 1500 שקל בחודש, אז חסכתי כסף ומאמץ".

אבל עדיין, לפעמים יותר זול לנסוע ברכבת הקלה למשל מאשר לקחת רכב של גוטו/אוטותל

"אם זה המצב וזה יותר נוח לך אז תעשה את זה, זה מעולה, אבל אני מבטיח שיהיו תרחישים בהם הפתרון הזה לא יתאים לך, לדוגמא אם מדברים על הרכבת הקלה - מה תעשה בשבת כשהיא לא פועלת? בסוף יש תרחישים בהם הפתרון שלנו נוח, ולראייה בערים עם תחבורה ציבורית מפותחת בהן אנחנו נמצאים, כמו מדריד או ברלין, אנחנו חיים לצד התחבורה הציבורית. ככל שהתחבורה הציבורית יותר טובה ככה אנחנו מרוויחים יותר כי האנשים מוותרים על הרכבים שלהם. במובן הזה אנחנו צופים שהרכבת הקלה תמשיך להשפיע עלינו לטובה".

איפה אתה רואה את החברה בעוד שנה ובעוד 5 שנים מהיום?

- 2.ביבי 09/01/2024 16:12הגב לתגובה זוהעיניים הכחולות של המנכ"ל לא מספיקות. מישהו צריך להסביר לו מה זו אחריות.

- 1.שולתתתת1 09/01/2024 11:05הגב לתגובה זולא יאומן איך המשקיעים הפסידו כל כך הרבה כסף מהמיזוג המופרך.כמה חבל.במקום דיבורים עדיף לראות תוצאות ורווחים.