"בקרוב, לא יהיה צורך בסניף בנק כדי לרכוש שירותים פיננסים"

חברת הפינטק בלנדר בלנדר 3.02% עוסקת בפיתוח ותפעול מערכות אשראי וחסכון בישראל ובחו"ל. שוק הפינטק הוא שוק צומח, אבל עדיין השחקניות בו מתקשות להרוויח. בלנד פועלת בחו"ל ובארץ, כאשר המיזם המרכזי שלה בארץ עם בנק הפועלים שמספק יכולות לצרכנים לשלם באשראי בעת עסקת הרכישה (BNPL) עבר לרווחיות לאחרונה.

ד"ר גל אביב, מנכ"ל בלנדר. צילום: שלומי יוסף

"כולכם יודעים שהשנתיים האחרונות לא היו פשוטות. בעצם היה קשה מאוד לבצע גיוסי כספים, לרוב בחברות הפינטק. מי שהספיק להנפיק עוד לפני עליית הריבית זכה ומי שלא הספיק - היה לו קצת יותר קשה", אומר ד"ר גל אביב, מנכ"ל בלנדר בוועידה הכלכלית של ישראל. "המגמה התהפכה בעולם בסביבות מאי השנה, אמנם לא היפוך מגמה שראינו בישראל, אבל אני מקווה שזה יחזור אלינו גם כן. הפינטק בעולם בחודש מאי התחיל לצמוח ומה שאני רוצה לומר הוא שעצם השינוי הזה, הוא לא דעיכה של הפינטק - אלא התפתחות ואבולוציה".

"זו לא הפעם הראשונה שהאבולוציה מתרחשת בעולם של טכנולוגיה הפיננסית. אחרי שפייפאל הוקמה, חשבו שהיא הולכת להימכר לענקיות כמו הבנקים הגדולים, חברות ביטוח וכדומה. הכיוון הזה פחות הצליח מכיוון שיש הבדלי DNA מאוד גדולים בין מוסדות פיננסיים, לבין חברות פינטק שהן כמו F-16 זריז שיודע לפנות במהירות או מוסד עם הרבה רגולציה שבו כל החלטה לוקחת הרבה זמן.

- "חלק מההצעות להשקעות אלטרנטיביות - קרובות לפליליות"

- "לאלביט יש שנים טובות קדימה; האתגר הגדול שלנו - יותר מאשר לקבל הזמנות הוא לספק אותם. הביקושים אדירים"

- המלצת המערכת: כל הכותרות 24/7

"השלב הבא הוא חברות שהוקמו להיות חברות צמיחה, שגדלות עם הרבה מאוד כסף. הרעיון מאחורי חברות הצמיחה - צמיחה מהירה מאוד. נחפש מודל עסקי נכון, כשנמצא נצמח עליו והרווחים יבואו מגודל מסוים של חברה. כשעלתה הריבית - המודל נהיה קשוח יותר. כל העלויות עלו. בסוף חברות הפינטק יושבות על מקורות שהפכו יקרים יותר. בשנים האחרונות התחיל גל חדש שבא לנצל את הטוב מכל העולמות".

לאן התחום הזה הולך?

"יש הרבה חברות פינטק שקמו ויקומו סביב בינה מלאכותית. זאת תהיה אחת ה'התפרצויות' הגדולות. יש צורך משמעותי בתחום זה בפינטק, עוד תחום שלם שמדבר על סיוע לחברות, בתפעול הנושא הכספי. אבל הדבר הכי המעניין ביותר שקורה בתחום, הוא ההתפתחות של ה-B2B2X. השירותים הפיננסים, שאנחנו הולכים לרכוש, לאורך חיינו, הולכים להפוך לחלק מחיי היום יום שלנו".

אביב טוען כי "לא יהיה צורך בסניף בנק כדי לרכוש שירותים פיננסים, כי אותו תרכוש כחלק ממהלך החיים הרגיל, מתי שתצטרך, ללא חיכוך כמעט. זה ה'מעבר'. הוא לא פשוט. אם מסתכלים על מחקר שנערך, שמדבר על איזה מהתחומים הולכים לצמוח בתחום הזה, הוא מזכיר שניים: פיימנט ולנדינג שהולכים לצמוח הכי הרבה בעולמות הפינטק עד 2030. אם תסתכלו על לנדינג, שם הצמיחה הגדולה ביותר - תחום האשראי יגדל פי 6".

- מכפיל הון של 0.9 וצבר פרויקטים של 1.7 מיליארד שקל: האם אלביט הדמיה מעניינת?

- מטריא ללוזון פיננסים: המהלך להפיכת פלטפורמת ה-P2P ל"בנק קטן"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

אביב מזהה סביבו מוסדות פיננסיים עם הרבה מאוד כסף. "הם מנסים לתקשר עם דור ה-Y, ה-Z אך לא עושים זאת כל-כך בהצלחה, הם לא יודעים איך לבנות חווית לקוח שכל-כך מקצועית וטובה. בואו ניקח את הטוב מכל העולמות, מצד אחד - את ההון הרחב שיש למוסדות הפיננסיים ומהצד השני נביא פינטק שיודע בעצם איך לבצע פעילות פיננסית בצורה ללא חיכוך, לאותו דור Y ו-X ודור ה-Z, נבנה אותה לפי ורטיקלים (תשלום), וזה יהיה המערך של אותו מוסד פיננסי לתקשורת עם הלקוחות שלו, לכל המוצרים שלו. אז יש לך מין ניצחון של שני עולמות".

"לפני כמה שנים הבנו שלשם הולך העולם. אם רוצים לפתח חברה שיכולה לצמוח בצורה מאוד משמעותית צריכים לחבור לשחקן שיש לו את ההון ולהוות את האפיק שלו לדור הבא של האשראי. בישראל בחרנו לעשות זאת עם בנק הפועלים, הקמנו איתם חברה משותפת", הוא מסביר. "במרץ השנה החברה הושקה, שמה בלנדר פיי ותוך מספר חודשים היום היא מהווה את החברה המובילה בישראל לפריסה של רכישות גדולות. הבאנו טכנולוגיה שלא הייתה קיימת בארץ, פעילה גם בכל תחום האי-קומרס. כשאנו מבקשים לבצע רכישה גדולה באחת מהרשתות בארץ בתחום האי קומרס אפשר לפרוס את הרכישה לתשלומים רבים. חברה חדשה, מיתוג חדש שעובד בשיתוף פעולה עם מוסד פיננסי. גם זה מאוד מצליח בחנויות עצמן, ברצפת המכירה, אנחנו רואים שיש דחיפה מאוד חזקה. הלקוח בעצם כל נושא הפריסה והיכולת לבצע רכישה - נהפך כחלק מהתהליך היומיומי שלו".

"לסיום, החלטנו לקחת את ההצלחה הזאת בעצם לרמה גלובלית, חתמנו על שיתוף פעולה עם אמדוקס לפתח ולמכור את אותן טכנולוגיות ברחבי העולם בשיתוף פעולה עם מוסדות פיננסים גלובליים", הוא מסכם. "זה השלב הבא בהתפתחות ובאבולוציה של התחום".

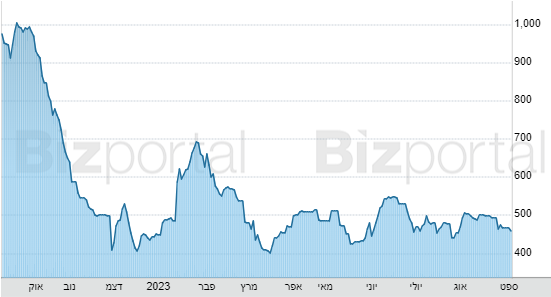

גרף שנתי של מניית בלנדר

- 1.מחיר המחניה מוכיח שלא מספיק סיסמאות (ל"ת)החיים 05/09/2023 16:35הגב לתגובה זו