לידר: אפסייד של 50-60% למניית דלק

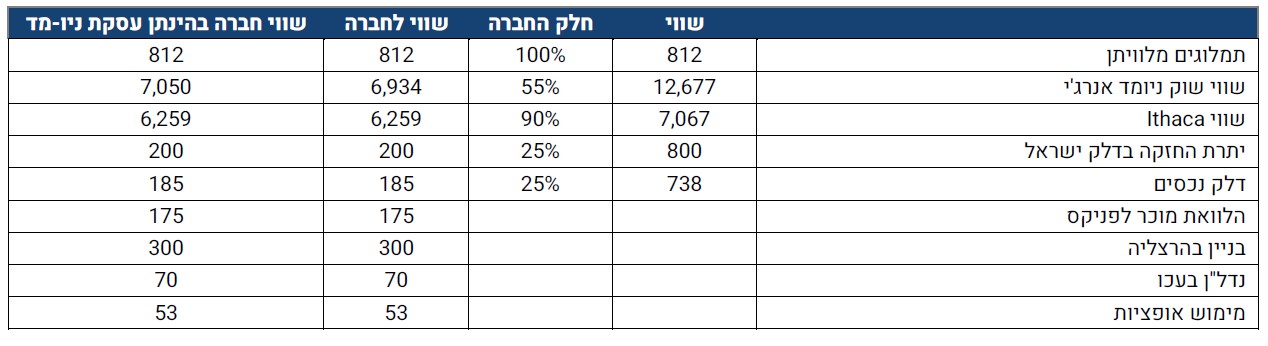

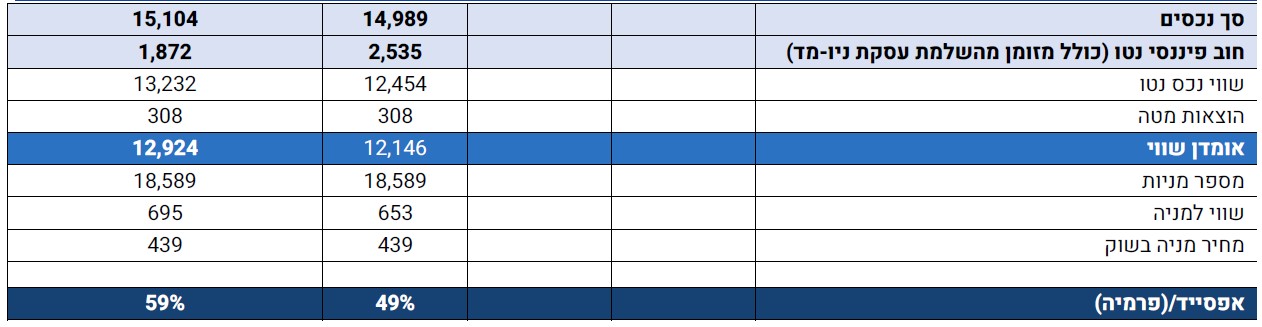

קבוצת דלק דלק קבוצה 1.94% של יצחק תשובה ובהנהלת עידן וולס מקבלת המלצת קניה בפרמיה של 50% (מחיר יעד של 653 שקלים) ביחס למחיר המניה כעת בשוק (455 שקלים) ואפסייד של 59% (מחיר יעד של 695 שקלים) בהנחה שתושלם עסקת הרכישה של חצי מהחברה הבת ניו-מד אנרג'י על ידי בריטיש פטרוליום ו-ANDOC מאיחוד האמירויות. העסקה תבוצע לפי מחיר למניה של 12.06 שקלים, פרמיה של 70% על מחיר המניה ביום ההצעה: "מדובר בהצעה לא מחייבת, ונכון לסוף הרבעון הראשון, העסקה מתקדמת בהתאם ללוחות הזמנים עליהם פרסמה החברה בסוף הרבעון הקודם. בהינתן השלמת עסקה, הדרך היחידה להיחשף לניו מד תהיה דרך קבוצת דלק, מה עשוי להוביל להצפת ערך נוספת בשוויה של קבוצת דלק - בשווי של 2.7-3.2 מיליארד שקל".

בשבוע שעבר גם אלה פריד מבנק לאומי נתנה המלצת קניה לדלק מפרסם המלצת קניה על מניית קבוצת דלק דלק קבוצה 1.94% והעלתה במקצת את מחיר היעד שלה ל-585 שקלים, אפסייד של 34% מעל המחיר באותו יום של 437 שקלים, וגם היא ציינה את עסקת ניו-מד אנרג'י ורווח ההון הפוטנציאלי של 3 מיליארד שקל.

בוועידת ההשקעות של ביזפורטל, בסוף חודש מרץ, גם מנכ"ל דלק, עידן וולס, צפה שהמניה תעלה כשאמר: "תשואת המניה שלנו הייתה בצמרת בשנתיים הקרובות ואנחנו מכוונים לשם גם השנה. ברור לכם ששתי ענקיות האנרגיה שנותנות פרמיה של 70% חושבות שהפוטנציאל הרבה יותר גדול". מאז הדברים שלו המניה עלתה ב-14%.

בכל מקרה, לדברי לידר, "חברות האחזקה של דלק המשיכו להניב תוצאות חיוביות, כאשר ניו מד ייעלה את תמהיל מכירות הגז ובכך הציגה גידול של 26% בהכנסות המיוחסות לדלק. היטל המס החדש בבריטינה וירידות מחירי האנרגיה לא פגעו בביצועי איתקה, אשר רשמה גידול של 5% ברווח הנקי, לעומת התקופה המקבילה (בנטרול רווח מעסקת מרובני)" וכי איתקה גם אישררה את יעד חלוקת הדיבידנד ב-2023 בסך של 400 מיליון דולר. בלידר גם מציינים שקבוצת דלק חזרה לחלק דיבידנד וחילקה 200 מיליון שקל.

- איתקה מסכמת את 2025: זינוק של 48% בהפקה ואשרור דיבידנד של חצי מיליארד דולר

- ישראכרט נכנסת לשוק החיסכון: תאפשר השקעה מנוהלת דרך כרטיס האשראי

- המלצת המערכת: כל הכותרות 24/7

השאלה הגדולה היא האם הדוח מלמד על העתיד? ובלידר אומרים שלמרות רמות מחירי הנפט הנמוכים יותר (מתחת ל-80 דולר לחבית גולמית) ש"צפויים ללוות אותנו גם ברבעונים הבאים (לאחר שקיצוץ התפוקות של המדינות החברות בארגון +OPEC לא השפיע על רמות המחירים כפי שציפו החברים בארגון) - הדבר לא צפוי להשפיע באופן משמעותי על שורת הרווח הנקי. בהסתכלות לטווח הקצר, עיקר המיקוד ממשיך להיות סביב עסקת ,BP ו-ADNOC ואנו מעריכים, כי נראה התפתחויות בנושא בחודשים הקרובים".

ברבעון האחרון דיווחה קבוצת דלק על רווח של 561 מיליון שקל ברבעון, תשואת הדיבידנד שחולק מתחילת השנה - 7.2%. נזכיר כי דלק צפויה להרוויח 3 מיליארד שקל עם השלמת עסקת ניו מד - אבל ירידת מחירי הנפט מעיקה על המניה שנסחרת בדיסקאונט של מעל 35% על החזקותיה.

החוב הפיננסי נטו של הקבוצה ירד לכ-3.1 מיליארד שקל, לעומת 3.8 מיליארד שקל נכון ליום 31.3.2022, וההון העצמי עלה והסתכם בסוף הרבעון בכ-9 מיליארד שקל. שווי החברה בבורסה - 7.7 מיליארד שקל, כשבינתן החזקותיה העיקריות - ניו מד ואיתקה, לצד החוב, מדובר בשווי שמבטא דיסקאונט של כ-35% על הערך הנכסי הנקי.

- 14.פשוט הם רואים רווח עתידי והראש לא מעונין שהציבור י 05/08/2023 07:13הגב לתגובה זופשוט הם רואים רווח עתידי והראש לא מעונין שהציבור ייהנה ככה תמיד עשה , אבל למחוק הלוואות לציבור אלוף, לתת רווח לציבור לא , זה סוג של אדם תבינו

- 13.פשוט הם רואים רווח עתידי והראש לא מעונין שהציבור י 05/08/2023 07:13הגב לתגובה זופשוט הם רואים רווח עתידי והראש לא מעונין שהציבור ייהנה ככה תמיד עשה , אבל למחוק הלוואות לציבור אלוף, לתת רווח לציבור לא , זה סוג של אדם תבינו

- 12.לרון 30/07/2023 08:28הגב לתגובה זובשער 133000,ישאכן מקום לעלייה,לא המלצה

- 11.לא רוצה מחיאות כפיים - את שלי כבר עשיתי - אבל קצת 17/07/2023 09:13הגב לתגובה זולא רוצה מחיאות כפיים - את שלי כבר עשיתי - אבל קצת מחיאות כפיים תמיד עושים טוב - לא לי- לעושים במלאכה שאפו ענק והלו ישראלים תדעו גם לפרגן לא רק להתבכיין

- 10.צורי צדוק 15/06/2023 12:45הגב לתגובה זושער 1450 מייצג שווי נכסי הוגן לעסקה

- 9.חיים 13/06/2023 14:53הגב לתגובה זושאלה: חודשים לפני הצעת הרכש ניו מד נסחרה סביב 7.5 שח למניה במשך תקופה ארוכה. אם ההצעה יורדת, יש מצב שהיא תחזור להיסחר באותו מחיר או קצת גבוה יותר. מה תעשו אז? תממשו? מה המנוף שלכם להשפעה על המחיר? לדעתי קבלו את ההצעה והשקיעו בדלק קבוצה. נראה לי פיתרון עדיף. להחלטתכם. לא ממליץ ולא מנסה לשכנע

- 8.אנונימי 13/06/2023 09:50הגב לתגובה זומחזיק את המניה עוד כשהיתה אבנר ואז המירו לי אותה לדלק קידוחים בשער 1429.אז למה שאמכור ב 1200???? חוצפה

- 7.אנונימי 12/06/2023 17:44הגב לתגובה זומחזיק במנייה וממש לא מוכן למכור,בושה וחרפה הם לא יכולים להכריח אותי.אני דורש מחיר הגיוני ולא בנזיד עדשים

- תמשיך להתנגד. בסוף תמכור ב8 שקל בעוד שנתיים חחחח (ל"ת)יובל 13/06/2023 16:07הגב לתגובה זו

- כפיר 14/06/2023 13:53או שבסוף ימכור ב 25 שח

- dw 13/06/2023 10:06הגב לתגובה זוזכותך המלאה להצביע נגד. עוד יותר טוב יהיה אם תוכל להגיע לאסיפה ולראות שמלבדך יש עוד הרבה מחזיקים בשותפות שאינם מוכנים להפרד מהיה"ש לפי התמחור הנמוך המוצע. אנחנו כבר קבוצה של פרטיים המחזיקה כמה עשרות מלשחים!

- 6.אנרגיית השמש תוריד את מחיר הנפט ל50-40$ (ל"ת)לילי 12/06/2023 17:17הגב לתגובה זו

- 5.מצקלו 12/06/2023 13:30הגב לתגובה זומניית העשור. תמשיך לעשות חייל

- 4.שותף למכור את החלק שלו בשותפות ? (ל"ת)האם אפשר לכפות על 12/06/2023 12:03הגב לתגובה זו

- dw 12/06/2023 17:19הגב לתגובה זובאסיפה היו כאלה הסבורים שלא. אני משער שבסופו של דבר זו תהיה גם שאלה של מחיר. במחיר הצעת רכש מכובד (כלומר משמעותית מעל ה 1205 המצחיק) מספר המתנגדים יהיה נמוך ויהיה יותר קשה לשכנע את בית המשפט לא לאשר את העיסקה.

- 3.dw 12/06/2023 11:12הגב לתגובה זונראה כי הדיסקאונט אצלה חריג יחסית

- 2.dw 12/06/2023 11:10הגב לתגובה זוהמחיר המוצע לניו מד, 1205, הוא מחיר לא מספק ולידר מוזמנים לשקול שוב את נכונותם להענות לו. יש קבוצה לא קטנה של מתנגדים וטוב יהיה אם גם מוסדיים יצטרפו לדרישה לשפר את המחיר. עם מחיר משופר המוסדיים יוכלו להשיא תשואה גבוהה יותר לעמיתים במהלך 2023. המחיר המוצע מגלם מכפיל לא גבוה לניו מד בהווה, והקונות המאושרות יהנו מפוטנציאל צמיחה דרך לוייתן שלב ב + אפרודיטה + קידוח נפט חלומי. באסיפת בעלי המניות האחרונה העליתי את טיעון קידוח הנפט כרכיב אופציה, שיש לו שווי ולא 0, והמפקח הסכים עימי. זה לגיטימי שהקונות רוצות להרוויח מהקניה מאיתנו אבל דחילק, לא בכל מחיר. אל תסכימו שימחקו אותנו בזול מדי. אינני מקבל את טיעון ה 70% מכיוון שבאותה נקודת זמן המניה פשוט נסחרה במחירי שפל יחסיים. אם נשווה למחיר טרום קורונה, סביב האלף, אז מדובר בפרמיה של 20%, שהיא די סטנדרטית ולא מיוחדת. לכן אנא דירשו מחיר גבוה יותר, נגיד 1500-1600. גם אז BP ואדנוק ירוויחו יפה מאד, אבל לפחות גם ציבור החוסכים הישראלי יהנה מחלק גדול יותר מהרווחים. חישבו על העמיתים שלכם. אל תיתנו למחוק אותם בזול מדי. ניו מד היא חברה נהדרת.

- גד 12/06/2023 14:12הגב לתגובה זולמה לא השקעתם הכל אז? למה לא הלכת לשכנע את המוסדיים אז? מה זו הדרישה המצחיקה הזו עכשיו. כולם גיבורים גדולים כשמגיעה הצעת רכש יפה בסכום הגון ביותר. אבל בזמן אמת - נותנים לשורטיסטים להפיל לכם את המניות ושותקים. די לצביעות!

- dw 12/06/2023 17:16זה שהיו מוכרים תמהוניים שהסכימו למכור חברה פנטסטית במחירי סופעונה זה נכון. אז מה? זה סיבה להסכים להימכר ב 1205 בלבד? אגב, מבחינת חלק מהמחזיקים עדיף שלא תהיה מכירה בכלל. הם מחזיקים שנים את הנייר ומבחינתם לשבת וכל שנה לקבל דיבידנד. אני פחות קיצוני ומוכן להצעת רכש, אבל דחילק, לא ב 1200. יש גבול לכל תעלול.

- 1.משקיע בניו-מד 12/06/2023 10:44הגב לתגובה זובע"ה גזל המשקיעים לא יצליח !

- איפה היית כשנסחרה ב720? גם אז קנית במיליונים??? (ל"ת)חיים 12/06/2023 14:08הגב לתגובה זו

- כפיר 14/06/2023 13:55כן שהיא היתה בשער כזה כולם חיזקו. מי שמאמין במניה אז למה לא לקנות במבצע?