דלק בדוחות טובים; תחלק דיבידנד של 200 מיליון שקל

קבוצת דלק של יצחק תשובה שמנוהלת על ידי עידן וולס, מספקת תוצאות טובות לרבעון הראשון. המניה של דלק דלק קבוצה 1.94% עלתה מתחילת השנה ב-18.8% כששני גורמים עיקריים משפיעים עליה לטובה - עסקת רכישת 50% מניו מד על ידי בריטיש פטרוליום ואדנוק (שעדיין לא הושלמה) בפרמיה משמעותית על השוק והמשך השיפור בהפקה ובתוצאות במאגרים בארץ ובחברה הבת איתקה. מצד שני, מחיר הנפט שירד לאחרונה מתחת ל-70 דולר מעיק על המניה.

מאגר לוויתן

הרווח הנקי של הקבוצה הסתכם ברבעון הראשון של השנה ב-561 מיליון שקל, בדומה לרבעון המקביל אשתקד אז הסתכם הרווח הנקי ב-560 מיליון שקל (בנטרול רווח הזדמנותי בסך 1.979 מיליארד שקל שנרשם ברבעון הראשון של שנת 2022). הכנסות החברה עלו ב-3% ל-3.142 מיליארד שקל.

החוב הפיננסי נטו של הקבוצה ירד לכ-3.1 מיליארד שקל, לעומת 3.8 מיליארד שקל נכון ליום 31.3.2022, וההון העצמי עלה והסתכם בסוף הרבעון בכ-9 מיליארד שקל. שווי החברה בבורסה - 7.7 מיליארד שקל, כשבינתן החזקותיה העיקריות - ניו מד ואיתקה, לצד החוב, מדובר בשווי שמבטא דיסקאונט של כ-35% על הערך הנכסי הנקי.

- איתקה מסכמת את 2025: זינוק של 48% בהפקה ואשרור דיבידנד של חצי מיליארד דולר

- ישראכרט נכנסת לשוק החיסכון: תאפשר השקעה מנוהלת דרך כרטיס האשראי

- המלצת המערכת: כל הכותרות 24/7

במהלך הרבעון הראשון, השלימה הקבוצה מהלך של פדיון מוקדם מלא לסדרות לא' ולד' בהיקף כספי כולל של 2.7 מיליארד שקל, מתוכו 1.75 מיליארד שקל באמצעות הנפקתה של סדרה חדשה (לז') בדרך של הצעת רכש חליפין.

עם פרסום הדו"חות הכספיים לרבעון הראשון של 2023, החליט דירקטוריון החברה על חלוקת דיבידנד בסך 200 מיליון שקל לבעלי המניות. חלוקה זו ביחד עם החלוקה שבוצעה לבעלי המניות מוקדם יותר השנה, משקפת עד כה תשואת דיבידנד של כ-7.2% לבעלי המניות.

- מכפיל הון של 0.9 וצבר פרויקטים של 1.7 מיליארד שקל: האם אלביט הדמיה מעניינת?

- מטריא ללוזון פיננסים: המהלך להפיכת פלטפורמת ה-P2P ל"בנק קטן"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

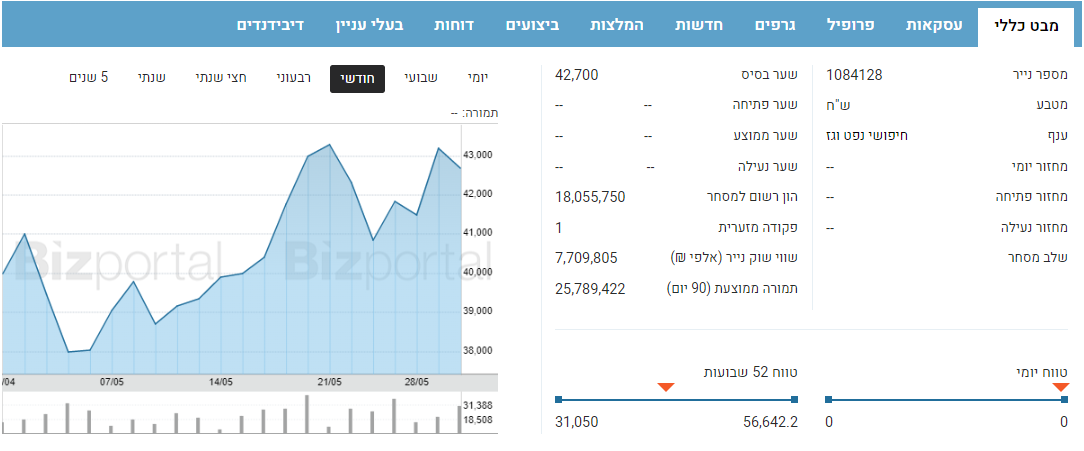

קבוצת דלק - נתונים בורסאיים

מה חדש באיתקה?

החברה הבת הפועלת בים הצפוני (המוחזקת בשיעור של כ-89.2%), סיימה את הרבעון הראשון לשנת 2023 עם רווח נקי של 174 מיליון דולר, לעומת רווח נקי של 166 מיליון דולר ברבעון המקביל אשתקד (בנטרול רווח הזדמנותי שנרשם ברבעון המקביל שמקורו בעסקת הרכישה של מרובני). חלקה של הקבוצה (89.2%) ברווח הנקי לרבעון הסתכם בכ-155 מיליון דולר.

התפוקה היומית הממוצעת ברבעון הראשון הייתה מעל לתחזית של איתקה, ועמדה על 75.3 אלף שווה ערך חביות נפט ליום (MBOE/d), לעומת 71 אלף שווה ערך חביות נפט ליום (MBOE/d) בתקופה המקבילה בשנת 2022. סך כל התפוקה בתקופת הדוח הסתכמה לכ-6.8 מיליון חביות לעומת כ-6.3 מיליון חביות בתקופה המקבילה אשתקד.

סך ההכנסות של איתקה לרבעון הסתכמו לכ-644 מיליון דולר, לעומת 740 מיליון דולר ברבעון המקביל אשתקד. השינוי נובע בעיקר מירידה במחירי הגז והנפט בתקופת הדוח לעומת המחיר שהיה ברבעון המקביל אשתקד. התזרים הנקי מפעילות שוטפת הסתכם ברבעון ב-351 מיליון דולר, עליה של 24% לעומת תזרים נקי של 284 מיליון דולר, ברבעון המקביל אשתקד.

פעילות האנרגיה בישראל - רבעון שיא במכירות וברווח; הביקושים ממצרים וירדן זינקו

המגמה החיובית בתוצאות ניו מד (המוחזקת בשיעור של כ-54.7%), נמשכה גם ברבעון הראשון לשנת 2023, כאשר חלק הקבוצה ברווח הנקי הסתכם בכ-232 מיליון שקל, לעומת רווח נקי של 141 מיליון שקל בתקופה המקבילה. הכנסות ניו-מד (כפי שנכללות בתוצאות הקבוצה) הסתכמו ברבעון הראשון בכ-862 מיליון שקל, לעומת כ-684 מיליון שקל ברבעון המקביל אשתקד.

ההפקה ממאגר לוויתן הסתכמה ברבעון זה בכ-2.8 BCM, תוך גידול בייצוא למצרים ולירדן, שהסתכם ברבעון הראשון של 2023 לכ-78% מכלל המכירות ממאגר לוויתן. ההכנסות נטו ברבעון הראשון הסתכמו לסך של כ-862 מיליון שקל לעומת 684 מיליון שקל אשתקד, עלייה של כ-26%.

בחודש מרץ קיבלה ניו מד הצעה מענקיות האנרגיהBP ו-ADNOC, לרכישת החזקות הציבור בשותפות, לצד רכישת כ-4.6% מהחזקות החברה בניו מד, וזאת לפי שווי של 14.1 מיליארד שקל, המשקף פרמיה של כ- 72% ביחס למחיר הנעילה של היחידות של ניו מד בבורסה, ערב הגשת ההצעה. ככל שהעסקה תושלם, קבוצת דלק צפויה לרשום בדוחותיה הכספיים רווח הון משמעותי, בטווח משוער שיכול לנוע בין 2.7 – 3.2 מיליארד ש"ח, כתלות בין השאר בשער החליפין, הון השותפות, רווחיה וחלוקות הדיבידנד שיבוצעו על ידה, ככול שיבוצעו, עד למועד ההשלמה.

לאחר תאריך המאזן, בחודש מאי 2023, החלו השותפים במאגר אפרודיטה בקידוח A-3 אשר צפוי להימשך כשלושה חודשים. מדובר בצעד משמעותי לקראת פיתוח המאגר. הקידוח שהינו קידוח הערכה נועד לאשש את ההערכות בנוגע לטיב המאגר והיקפו העומד כיום על 4.4 TCF, וכן עתיד לשמש כקידוח מפיק.

עידן וולס, מנכ"ל קבוצת דלק, אמר על רקע התוצאות, "אנחנו מסכמים את הרבעון הראשון עם תוצאות חזקות, אשר באו לידי ביטוי בעליה בהפקה ובמכירות, בהכנסות שיא של כ- 3.1 מיליארד שקל, ורווח נקי של כ-561 מיליון שקל ברבעון. נכסי הליבה של הקבוצה, איתקה וניו-מד, המשיכו להניב ברבעון הראשון, תזרימי מזומנים בהיקף של מיליארדי שקלים, שהחברות ניצלו לטובת הקטנת החוב ולחלוקת דיבידנד. קבוצת דלק מציעה כיום חשיפה לשניים משווקי האנרגיה החזקים והמעניינים בעולם: שוק הגז של הים התיכון, באמצעות מאגר לוויתן, שהתאפיין ברבעון הראשון בזינוק חד בהכנסות וברווח הנקי, כפי שבא לידי ביטוי בתוצאות הכספיות של ניו מד; והים הצפוני, שנהנה מביקושים חזקים ויציבים למקורות נפט וגז זמינים, כפי שניתן לראות בתוצאות של איתקה.

- 6.dw 01/06/2023 09:45הגב לתגובה זוכמשקיע דלק אמנם הייתי שמח אם הדיסקאונט יצטמצם אולם הוגן להזכיר גם גם בביקום (בזק) ישנו דיסקאונט וגם בחברה לישראל (אייסיאל) כלומר לא מדובר פה במשהו יחודי

- 5.שקר שקר מכירה של 50 אחוז . מי מוכר למי ?? מי קונה 31/05/2023 12:44הגב לתגובה זושקר שקר מכירה של 50 אחוז . מי מוכר למי ?? מי קונה ומי מוכר ביזפורטל תלמדו את. עובדות

- משה ראשל"צ 31/05/2023 13:55הגב לתגובה זועד כמה שאני מבין קונים את כל המניות שבידי הציבור שזה 45 אחוז ועוד 5אחוז מוכרת דלק הקבוצה מערכת ביזפורטל האם זה נכון? והאם היה כהר משאל ?

- 4.ליויתן 31/05/2023 10:20הגב לתגובה זוליויתן זה גם אציו שפרסה שבןע שעבר דוח מצויין.. והמנייה נמוכה 56 אחוז מהשיא שלה פושעים

- 3.מניה יקרה מאוד ולא שווה השקעה (ל"ת)דני 31/05/2023 09:36הגב לתגובה זו

- dw 01/06/2023 09:49הגב לתגובה זויש לה 2 אחזקות מהותיות. ניו מד - אותה 2 חברות אנרגיה מאד מאד מכובדות רוצות לקנות לפי שווי גבוה יותר (ולדעתנו אפילו במחיר נמוך מדי) - אני מקווה שאתה לא מתיימר להבין באנרגיה יותר מהן, ואיתקה, שנראית כמתומחרת גם כן בנוח. לכן בסהכ דלק, עם הדיסקאונט (שיש גם בביקום וח"ל) נראית כמו קנדידט השקעה ראוי לתיק ני"ע.

- חכם בלילה 31/05/2023 11:41הגב לתגובה זואו שקל לך להגיב אבל אתה לא באמת מאמין לעצמך

- אין לך מושג מהחיים (ל"ת)אלי 31/05/2023 10:11הגב לתגובה זו

- התכוונת סופר זולה (ל"ת)ליאור 31/05/2023 10:07הגב לתגובה זו

- אז תמכור. אני מחזיק לפנסיה (ל"ת)רמי 31/05/2023 10:06הגב לתגובה זו

- אז תהיה בה בהפסד בפנסיה (ל"ת)דני 31/05/2023 10:49

- 2.מצקלו 31/05/2023 09:28הגב לתגובה זוללא ספק מניית העשורחובה בכל תיק השקעות. ממריאה ללא סוף

- 1.לרון 31/05/2023 09:09הגב לתגובה זוניסחרות בד"כ בדיסקאונט על אחזקותיהן

- לא בשיעור כזה (ל"ת)בני 31/05/2023 10:02הגב לתגובה זו

- dw 01/06/2023 09:46כמחזיק בדלק אשמח כמובן אם הדיסקאונט יצטמצם אולם אפשר להצביע על ביקום או החברה לישראל כעל עוד חברות אחזקה, די פשוטות, שהמניה שלהן נסחרת בדיסקאונט. כלומר אנחנו בדלק לא כאלה מיוחדים.