מה הופך את וואן טכנולוגיות למעניינת כעת להשקעה?

השבועות האחרונים היו סוערים בישראל. אי שקט בטחוני יחד עם מסלול התנגשות של הרשויות בישראל, הובילו לחוסר וודאות, אותו השווקים הפיננסיים שונאים. כסף רב שיצא משוק ההון, בעיקר דרך קרנות הנאמנות, יצר מכירות רוחביות של מניות ואג"ח ובהתאמה מחירי נכסים רבים התממש בחדות.

בחלק מהמקרים, חשש המשקיעים מובן לכל בר דעת, לדוגמא, קל להבין מדוע מניותיהן של חברות בעלות מינוף גבוה, הסובלות מעליית הריבית התממשו. או מדוע חברות נדל"ן, הבונות דירות יוקרה או חברות הייטק, ששוק הגיוסים שלהן התייבש ירדו.

אנחנו בחרנו להתמקד בשוק שאינו סובל באופן ישיר מגובה הריבית, מחירי חומרי הגלם וזמינות ההון – ענף ה IT.

IT (information technology)

חברות הפועלות בענף ה IT, פועלות בדרך כלל בשלושה מגזרים. המגזר הראשון, שירותי תוכנה כולל הטמעה של תוכנות הקיימות בשוק העולמי, אצל חברות מקומיות בישראל. באמצעות ידע מקצועי של חברת ה IT, אותן תוכנות מותאמות לצרכים הספציפיים של החברה המקומית. בנוסף, חברת ה IT יכולה לספק לחברה המקומית, עובד אשר ישב במשרדי החברה המקומית וייתן לה שירות עבור אותן תוכנות מקצועיות. שירותי השמה אלו נקראים בעגה המקצועית "גולגלות" והוא למעשה מיקור חוץ (אאוטסורסינג) של שירות מקצועי לעובדי החברה המקומית.

המגזר השני, תשתיות מחשוב, כוללות תיכנון, אספקה והטמעה של תשתיות כגון שרתים, דאטה סנטרס ואחרים המיוצרות ע"י ענקיות גלובליות כמו IBM, HP, DELL ואחרות. המגזר השלישי כולל מיקור חוץ של תהליכים עסקיים (BPO), כאן חברות ה IT מספקות מיקור חוץ של תהליכים טכנולוגיים כמו הקמת מערך Help Desk, מערכות בקרה, חדרי מחשב ואפליקציות ייעודיות.

- האנליסטים מאוכזבים מאינטל - "האפסייד יגיע רק בעוד 3-4 שנים"

- "טאואר תזנק ב-29%"

- המלצת המערכת: כל הכותרות 24/7

השחקניות המשמעותיות בענף ה IT הישראלי, הונפקו בבורסה התל אביבית וכוללות את מטריקס (שווי שוק של כ 4 מיליארד שקל), וואן טכנולוגיות (שווי שוק של כ 2.7 מיליארד שקל), מלם תים (שווי שוק של כ 1.4 מיליארד שקל) וחילן טק (שווי שוק של כ 3.5 מיליארד שקל). החברות שונות במיקוד העסקי, כאשר כל אחת פיתחה התמחות בנישה שונה בתוך שלושת המגזרים הבסיסיים.

החברות הפועלות בתחום ה IT, הן כביכול חברות הייטק, אבל בפועל הן חברות לואו-טק. הכוונה שהן אינן מפתחות מוצרים מקוריים, אלא נותנות שירות ומוכרות את ההתמחות שלהן, בתוכנות שחברות אחרות פיתחו. הסיכון הגדול עבורן, יהיה כאשר הלקוחות שלהן, יבצעו את הפעילות "בבית", כלומר יגייסו עובדים משלהן וירכשו את התוכנות ישירות מהחברה הגלובלית שפיתחה אותן. עם זאת, בפועל, המגזר העסקי בישראל מעדיף להשתמש בשירותי ה IT של החברות המקומיות, בשל המומחיות שפיתחו בהתאמת שירותי התוכנה לבית העסק והתמיכה בו לאורך שנים, וכמו כן לזמינות שמציעות החברות בתחום הגולגלות. לדוגמא, חברה זקוקה ל 5 אנשי תמיכת מחשב שיהיו 24 שעות ביממה במפעל, ניתן מחד, להקים צוות גדול של עובדים בעלי הכשרה ולחלקם למשמרות אך מאידך, עדיף לסכם עם חברת IT , שבכל רגע נתון יהיו 5 עובדים מיומנים מטעמה (5 "גולגלות") במפעל, מבלי להתעסק בגיוס עובדים חופשות, הכשרה מקצועית וכיו"ב.

יש הרבה מהמשותף לחברות ה IT הנסחרות בארץ. ראשית, ברובן הן אינן ממונפות ולכן אינן תלויות בשוק ההון בגיוס אג"ח בתקופה בה הריבית מאתגרת. שנית, הן אינן זקוקות להון מאחר שהן לא צריכות מפעלים או מלאי, אלא הן מסתמכות על הון אנושי. בנוסף, הן כמעט שאינן מושפעות מאינפלציה, מאחר שחלק מהחוזים שלהן צמודים למדד. אינפלציה גבוהה עשויה להשפיע על דרישות השכר של עובדי חברות ה IT והן אפילו ציינו בדוחותיהן האחרונים, שיש להן קושי בגיוס עובדים. אולם, תחילתו של גל פיטורין בענף ההייטק הופך את הגלגל, והחברות מדווחות שהן צופות שיפור בנושא. חשוב לציין בנושא הזה, שככל שחברות הייטק מחפשות לפטר ולהפחית עלויות שכר, כך פחות סביר שהן יחפשו לוותר על מיקור החוץ שמציעות חברות ה IT.

- מכפיל הון של 0.9 וצבר פרויקטים של 1.7 מיליארד שקל: האם אלביט הדמיה מעניינת?

- מטריא ללוזון פיננסים: המהלך להפיכת פלטפורמת ה-P2P ל"בנק קטן"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

עוד משותף לחברות ה IT, שהן צומחות אורגנית ונהנות מהצמיחה הטבעית של השוק הישראלי ומהצמיחה החדה בתחום ההייטק בפרט. לצד הצמיחה האורגנית, החברות נוהגות לבצע רכישות סינרגטיות, בדרך כלל של חברות נישה קטנות. המאפיין האחרון שמשותף לכולן, הוא חלוקת דיבידנדים משמעותיים.

וואן טכנולוגיות

עד עתה דיברנו באופן כללי על חברות ה IT, עכשיו נתמקד בחברת וואן טכנולוגיות, אשר המניה שלה, ירדה בשנה האחרונה בכ 32% לשווי של כ 2.7 מיליארד שקל. לאור הירידות הרוחביות במדד ת"א 90, אשר התממש בכ 30%, הירידה במניית וואן מתואמת עם המדד.

הלקוח הגדול של החברה, הינו ממשלת ישראל, האחראית על כ-38.3% מהמכירות ב-2022 . אנחנו יודעים שמערכות ממשלתיות אינן חובבות שינויים ובמיוחד לא בתחום המחשוב והטכנולוגיה. יש גם להגיד ביושר, שכאשר מערכת מסוימת עובדת טוב, נניח מערכת לחישוב תשלומי מס, התיאבון להחליף אותה במערכת טובה אחרת, הוא נמוך גם בחברות פרטיות.

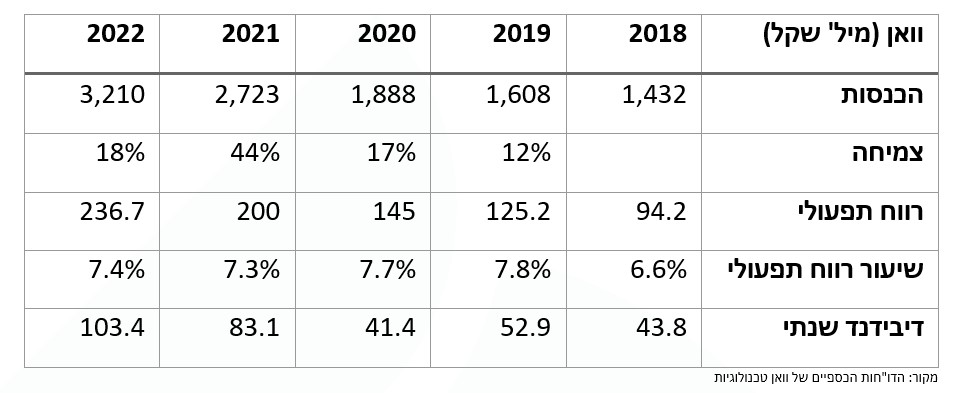

ניתן לראות בטבלה הבאה, את מגמת הצמיחה הבריאה של החברה. בסוף 2020, רכשה ומיזגה וואן לתוכה את חברת טלדור, דבר שהקפיץ את הכנסותיה בהמשך.

דוחות וואן טכנולוגיות לאורך השנים

נכון לסוף 2022, לחברה חוב פיננסי של 303 מיליון שקל וקופת מזומנים של 315 מיליון שקל. כלומר מדובר בחברה לא ממונפת ומשכך כמעט ואינה מושפעת מהשינוי הדרמטי בריבית בנק ישראל. לעומת זאת, החברה נזקקת למימון ההון החוזר שלה, שכן לקוחותיה (ובראשם מדינת ישראל) נוטים לשלם תקופה לאחר קבלת השירות ואילו החברה משלמת את משכורות העובדים והתשלומים לספקיה בטווח קצר יותר.

למרות זאת, אלו הם מסוג חסמי הכניסה ששומרים על פעילות החברה והרווחיות הנגזרת ממנה. במילים אחרות, מתחרה חדש, שירצה לקום בתחום ה IT, יצטרך להעסיק עשרות וכנראה מאות עובדים להתקשר בהסכמי רכש עם ענקיות התוכנה העולמיות וגם יצטרך כסף בקופה לממן את ההפרש בין התשלום לספק לבין התגמול מהלקוח. כל זאת לפני שהזכרנו את הצורך לגשת למכרזים של המדינה ולזכות בהם.

בשורה התחתונה

וואן טכנולוגיות היא חברה מצוינת שבדרך כלל מנייתה לא נסחרת במחירים אטרקטיביים. הירידות הרוחביות בשוק, בפרט במדד ת"א 90, הדביקו גם את מניית וואן. השפעות עליית הריבית, הזינוק באינפלציה, שינויים במחירי שילוח ימי וסחורות, שבאמת פוגעים במניות רבות, הינן בעלות השפעה זניחה על המניות בתחום הIT. מצד שני, הקיצוצים בכוח האדם במגזר ההייטק משפיעים על ענף ה IT לחיוב, שכן לחצי השכר בקרב העובדים הרבים שהיא מעסיקה פוחתים, ויש נטייה להגביר מיקור חוץ על פני הקמת פעילות in house. המספרים היפים שמציגה וואן טכנולוגיות, הן המחיר והן תמונת המאקרו של הענף, משכנעים אותנו להוסיף אותה לתיק המניות שלנו.

- 7.מדובר בחברה עם מכפיל 15 לפי רבעון אחרון, לא יקר ולא זול (ל"ת)ארז 24/04/2023 13:21הגב לתגובה זו

- 6.dw 24/04/2023 11:36הגב לתגובה זותודה קובי. אם אפשר היה להוסיף פיסקה על השחקניות הנוספות בסקטור, או כתבת המשך עליהן, זה עשוי לעניין קוראים רבים. אשמח גם לכתבה על חברות ההייטק כגון נייס, סאפיינס, מג'יק וכו. מבחינת כולן זה שהשוק עובר ממצב של הפירמות הרצות אחר העובדים למצב שהעובדים רצים אחרי הפירמות זה לא רע.

- 5.יטיב רביטוב 24/04/2023 09:22הגב לתגובה זולא, תודה. שווי שוק אמש 2.675.455 אלפי ש"ח, הון עצמי במאזן 31.12.2022 הוא 639.587 אלפי ש"ח, אבל בין הנכסים במאזן 550.103 אלפי ש"ח הם תחת ההגדרה "נכסים בלתי מוחשיים", אז היכן ה"בשר" ?

- חביב 24/04/2023 09:40הגב לתגובה זולא מנתחים חברה כזאת ע"פ מכפיל הון, בטח שמדובר בחברה שמחלקת 100 מ' ש"ח דיבידנד (2022). מכפיל הון מתאים שמדברים על חברה הונית כמו חברות נדל"ן לדוגמא. וואן היא חברה תפעולית ואין לה נכסים הוניים. אם כבר תסתכל על מכפילי רווח או מכפיל תפעולי.

- 4.מכפיל הון של למעלה מ 4 (ל"ת)אלעד 24/04/2023 09:05הגב לתגובה זו

- 3.א 24/04/2023 08:41הגב לתגובה זוכל מה שנכתב נכון גם לחברות אחרות בתחום, איפה ההשוואה ?למה וואן עדיפה ?

- 2.אדי 24/04/2023 08:35הגב לתגובה זובאמת לא מובן למה ירדה ככה , אולי מישהו קונה בשקט

- 1.שחקן טווח ארוך 24/04/2023 07:49הגב לתגובה זוגילוי נאות מחזיק, בהחלט חברה מצויינת, ששכחו לציין שמעבר לממשלת ישראל עובדת עם רשויות מקומיות רבות שגם שם בלשון עדינה לא ששים להחליף אותם. רווחית, צומחת, מחלקת דיבדנד. בקיצור אחזקה מצויינת במחיר טוב

- מדוייק (ל"ת)רו"ח 30/04/2023 20:27הגב לתגובה זו