האם מניית רותם שני נסחרת נמוך מדי ועשוייה לעלות?

בתקופה האחרונה, ראינו מימושים חדים אצל יזמיות הנדל"ן. יזמים שרכשו קרקעות במחירי שיא, קיבלו כותרות רבות, מחשש שהמימון הגבוה, שהפך יקר, יאכל להן את כל הרווח היזמי ואולי אף יהפוך פרויקטים מסוימים להפסדיים. רותם שני, היא חברה יזמית צעירה יחסית, שמצאה את הנוסחה הנכונה, להיכנס לעידן הריביות הגבוהות וחשוב מכל, לאחרונה קיבלנו אינדיקציה שסוכריה שמתחבאת במאזנה בדיוק הבשילה.

רותם שני -1.71% , מתמחה בעסקאות של התחדשות עירונית ובעסקאות קומבינציה. מדובר בסוג עסקאות בהן אין צורך לרכוש קרקעות מראש ובעצם התשלום מומר בשירותי בניה. בעסקת נדל"ן קלאסית היזם רוכש קרקע ולאחר מכן מפתח אותה, מוציא אישורי בניה ובונה. מדובר בתהליך לא קצר, כאשר כבר בשלב הראשון, היזם מוציא כסף מכיסו או לוקח הלוואות לרכישת הקרקע. לעומת זאת, בעסקאות קומבינציה, היזם מתקשר עם בעלי קרקע או בעלי דירות בבניין קיים, בהליך שעלותו הכספית זניחה. היזם מסכם עם בעלי הקרקע, שיבנה עבורם מספר יחידות דיור מסוים ובתמורה משאיר בידיו אחוזים מוסכמים מסך זכויות הבניה. גם בעסקאות התחדשות עירונית, כל בעל דירה ישנה מקבל דירה חדשה ואילו היזם מקבל דירות נוספות לשיווק.

בחודשים האחרונים זינקה הריבית במשק, דבר שהשפיע דרמטית על היזמים הקלאסיים, בדגש על אלו שרכשו קרקעות במחירי שיא. היזמים שהתקשרו בעסקאות קומבינציה או התחדשות עירונית, נשארו כמעט אדישים לשינוי בריבית, מאחר, שהעלות הגדולה עבורם מגיעה רק בסמוך לבניה בפועל. אז יצטרכו לבנות הן את הדירות של בעלי הקרקע המקוריים והן את הדירות שיישארו בידם לשיווק עצמאי. לרוב מבקשים הבנקים המלווים, שהיזם בעסקאות קומבינציה והתחדשות עירונית, יפקיד כ 20% מתקציב הפרויקט כהון עצמי עם תחילת הבניה. הבנקים מבינים שהיזם לא נדרש להכניס כסף לפרויקט עד כה וחשוב להם שגם היזם "ירטיב את רגליו" ולא יגלגל את כל הסיכון אל הבנק. כמובן, אם הנוסחה הזו, הייתה כל-כך פשוטה, כל יזמי הנדל"ן היו משתמשים בה. בפועל מדובר בעסקאות מאוד מסובכות, שכוללות פעמים רבות שכנוע של דיירים ובפעמים אחרות, פרויקטים שתקועים זמן רב, מסיבות שונות.

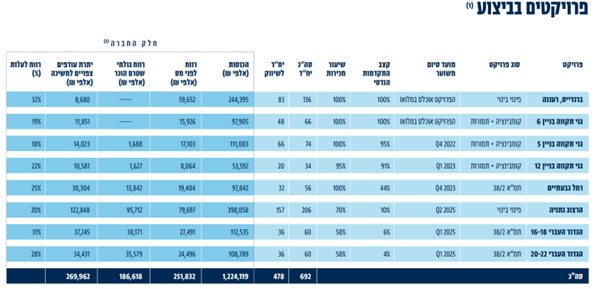

פרויקטים בחברה

לרותם שני 8 פרויקטים בביצוע, אשר היא צופה להרוויח בגינם (רווח גולמי) כ-186 מיליון שקל. הפרויקטים קטנים יחסית וצפויים להסתיים, בשנתיים וחצי הקרובות. כמו שניתן לראות הפרויקטים כולם הם מהסוג שלא דורש רכישת קרקע מראש:

- האנליסטים מאוכזבים מאינטל - "האפסייד יגיע רק בעוד 3-4 שנים"

- "טאואר תזנק ב-29%"

- המלצת המערכת: כל הכותרות 24/7

מקור: מצגת החברה למשקיעים נוב' 22.

בנוסף, לחברה 9 פרויקטים בתכנון, הצפויים להיכנס בשנה הקרובה לביצוע, אחד מהם הוא סוכריה אמיתית שהמתינה זמן רב וכעת החלה להבשיל.

קריית שחקים – פרויקט הדגל

אזור המשרדים של הרצליה פיתוח סובל מנגישות תחבורתית בעייתית. תחנת הרכבת של הרצליה מרוחקת ממנו והפקקים במחלף הסירה מוכרים לכל מי שמתקרב למקום. סיבות אלו ממש הופכות את מתחם קריית שחקים, המתחם בהרצליה שממוקם בין תחנת הרכבת, פארק הרצליה ושדרות שבעת הכוכבים לאחד האטרקטיביים, באזור המרכז.

פעילי שוק ההון פגשו לראשונה את המתחם ברוד שואו של מנרב פרויקטים, ערב הנפקתה ב-2017. מנרב פרויקטים הציגה את חלקה, 25% מתוך שטח של 200,000 מ"ר משרדים, שיושבים על תחנת רכבת, שצפוי להניב רווח של 455-560 מיליון שקל לפרויקט. הבעלות אז התחלקה בין קיבוץ גליל ים 50%, רותם שני 25% ומנרב פרויקטים 25%. במהלך הזמן, מנרב פרויקטים נמכרה לישראל קנדה ולאחים נקש ושינתה את שמה ל-ICR.

כמו שקורה לא מעט בישראל, פיתוח המתחם נתקע, בעקבות ויכוח בין עיריית הרצליה לבין רשות מקרקעי ישראל (רמ"י) והפרויקט עבר להמתנה. רותם שני השותפה הונפקה בינתיים בבורסה בתל אביב בסוף 2020 ושתי השותפות שהחזיקו 25% כל אחת, ביקשו להיפרד.

- היום בבורסה: זו המניה שתיכנס לכם לפנסיה

- אחרי שהשיג תשואה של 300% בבזק, תומר ראב"ד סבור שהאפסייד עדיין גדול - ראיון מיוחד

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- עדכון המדדים: מניות השבבים צפויות ליהנות מביקושים משמעותיים...

לאחר הליך ביניהן נמכרו 25% של ICR לרותם שני תמורת 84 מיליון שקל והאחרונה מיד העבירה את המכר לחברת מבנה. כך שכיום הבעלות היא 25% רותם שני, 25% מבנה ו-50% קיבוץ גליל ים. יש לציין שהעסקה התבצעה בזמן שהפרויקט היה תקוע והוויכוח כך נראה, יכול היה להימשך לנצח.

אז כנראה שנצח זו תקופה מעט מוגזמת, בסופו של דבר רמ"י ועיריית הרצליה, הגיעו להבנות במהלך השנה החולפת, והפרויקט דילג מעל המשוכה הכי גבוהה שלו.

אחרי שנים ארוכות שהמתחם היה תקוע בגלגלי הבירוקרטיה, פתאום הוא יצא לדרך כמו קליע שנורה מלוע של רובה. במתחם צפויים להיבנות 1,650 יחידות דיור למגורים ו-200,000 מ"ר משרדים. רשות מקרקעי ישראל (רמ"י) תשווק 1,000 יחידות מתוך ה 1,650 יחידות דיור שבמתחם. מיד לאחר הסיכומים פרסמה רמ"י מכרז ל-733 יח"ד בו זכתה אביב ייזום, חברה משותפת של מליסרון ואביב בניה. אביב ייזום שילמה עבור הזכויות ל-733 יחידות דיור 1.11 מיליארד שקל, שמשקף מחיר של 1.5 מיליון שקל לקרקע לדירה.

בימים אלו יצא לדרך המכרז השני, כ-250 יח"ד להשכרה לטווח ארוך.

במכרזים של רמ"י יש דרישה לטופס 4 תוך 48 חודשים, מכאן אנו מניחים, שגם המשרדים יצאו לדרך בקרוב וההבטחה תקרום עוד וגידים.

למה הפוטנציאל של המתחם מעניין? בעיקר בשל ההשפעה שלו על החברות המחזיקות במתחם. חברת ענק כמו מבנה הנסחרת בשווי של כ-9 מיליארד שקל תהנה כמובן, מהשפעה חיובית, אולם, עבור חברת רותם שני, הנסחרת בשווי של 225 מיליון שקל, ההשפעה מהותית.

קריית שחקים וההשפעה על רותם שני

כמו שציינו, כל ה-200,000 מ"ר, משרדים נמצאים תחת השותפות של רותם שני 25%, מבנה 25% וקיבוץ גליל ים 50%. מה שווים של שטחי המשרדים?

ב-2017 בעת הנפקתה, ציינה מנרב פרויקטים שהרווח בגינם יגיע ל-455-560 מיליון שקל (חלקה הוא 25% לכן חלקה 114-140 מיליון שקל), ב 2021 מכרה ICR את ה-25% שלה תמורת 84 מיליון שקל ולאחרונה פרסמה רותם שני, שחלקה (25%) ברווח הגולמי של שטחי המשרדים יגיע ל 182 מיליון שקל.

במילים אחרות ניתן לאמוד את חלקה של רותם שני בתחום המשרדים, בטווח של 84-182 מיליון שקל.

בנוסף לכך, אמרנו שישנן עוד 650 יח"ד במתחם. לרותם שני, מלבד החזקתה ב-25% משטחי המשרדים, גם זכויות בעסקת קומבינציה במתחם. במסגרת העסקה, חתמה רותם שני, עם בעלי קרקעות פרטיים, שתבנה 307 יחידות דיור. 145 ימסרו לבעלי הקרקעות המקוריים ואילו 162 יהוו את חלקה של רותם שני וישווקו על ידה. החברה מעריכה כי העסקה תניב לה רווח גולמי של 175 מיליון שקל ורווח לפני מס של 129 מיליון שקל. העסקה האחרונה בה רכשה אביב ייזום את הקרקעות לדירות ב-1.5 מיליון שקל לדירה, מחזקות את ההערכות האלו.

בשורה התחתונה - רותם שני היא יזמית נדל"ן חרוצה. את שנת 2023 היא כבר פתחה עם מספר הודעות עסקיות חיוביות כמו פרויקט חדש וקטן בת"א והגדלת זכויות מרשימה בבית שמש (מ-430 ל-547). הפוטנציאל בפרויקטים בביצוע ובתכנון, לא נעלם לגמרי מעיני המשקיעים. רותם שני, הינה בעלת הון עצמי של 130 מיליון שקל, אך נסחרת לפי 223 מיליון שקל. אולי הסיבה העיקרית לכך נעוצה בעובדה שמתחם קריית שחקים רשום בספרי החברה לפי שווי מגוחך של 2 מיליון שקל בלבד. עם זאת, פוטנציאל הרווח מקריית שחקים, שאנו אומדים ב-250-350 מיליון שקל, הוא מהותי עבור החברה. במיוחד לאור העובדה שהחברה לא נטלה חוב לצורך קבלת הזכויות בקרקע, דבר שמגן באופן יחסי על התממשות הרווח הצפוי. המחיר של החברה כיום, אומנם גבוה מההון העצמי, אך הרווח הצפוי מהמתחם (ומשאר הפרויקטים) הוא משמעותי מאוד עבורה.

- 6.לא לעולם חוסן 31/01/2023 12:31הגב לתגובה זוכי אנחנו יכולים.... רותם שני, פרויקט פינוי-בינוי הגדוד העברי, רעננה. מחירים בש"ח. דירת 2 חד' (50-52 מ"ר): 4.1.2022 - 1,615,000. 18.8.2022 - 2,173,000. 27.12.2020 - 1,890,000. דירת 4 חד' (106-109 מ"ר): 22.12.2021 - 2,606,667. 13.12.2022 - 3,840,000. *נתונים- רשות המיסים נדל"ן.

- 5.קובי שגב הפיל אותנו 30/01/2023 16:31הגב לתגובה זוירדה 70 אחוז מאז. שומר נפשו ירחק

- בן 31/01/2023 15:34הגב לתגובה זושנחשפו עם פיטורי המנכל. אלו לא דברים שניתן לקרוא בדוחות

- תרוצים 03/02/2023 12:05אל תסוב

- 4.בן 30/01/2023 13:33הגב לתגובה זותודה קובי יפה שאתה מצליח בכל מצב שוק לראות את הניירות הזולים והנשכחים

- המליץ על סולגרין 30/01/2023 16:34הגב לתגובה זונשחטה 70 אחוז

- 3.למה מליסרון שילמו כל כך הרבה? היו קונים את רותם שני... (ל"ת)משה 30/01/2023 12:27הגב לתגובה זו

- מליסרון 30/01/2023 20:29הגב לתגובה זוולקנות בכל מחיר בשביל.לשלוט במחירי השוק באיזור.. אי אפשר לקנות את מה שלא למכירה. רותם שני אולי זולה על בנייר אבל להשתלט עליה בפועל יהיה רק בפרמיה גדולה. כי בעלי הבית יודעים להעריך את שווי החברה שאינו משתקף.בבורסה

- 2.לרון 30/01/2023 10:15הגב לתגובה זומחפש ומוצא יהלומים

- 1.יוסי 30/01/2023 09:57הגב לתגובה זולמה מתעסקים במניה חברה שאף אחד לא שמע עליה,,במקום לנתח חברות כמו דלק,,מיטרוניקס שירדו עשרות אחוזים

- דלק גמרה (ל"ת)טל 30/01/2023 21:34הגב לתגובה זו

- עצות אחיתופל 30/01/2023 16:36הגב לתגובה זווירדה 70 אחוז