כמה באמת הרוויחה גב ים ואיך נעלמו הוצאות ההצמדה מה-FFO שלה?

חברת גב ים גב ים 0.63% היא חברה ותיקה ומרשימה עם חוזקות מהעבר – קרקעות שנרכשו בעבר ומוצגות בסכומים נמוכים במאזן, מההווה – פעילות השכרת נכסים גדולה ומניבה ובעתיד – הקמה של עשרות פרויקטים שיניבו רווחים של כמה מיליארדים. כל אלו שכנעו את דיסקונט השקעות של צחי נחמיאס והזלקינדים לרכוש את המניות של אהרון פרנקל בגב ים ולבסס את השליטה שלהם בחברה.

הם עשו את זה בפרמיה גדולה על מחיר השוק, אלא שבינתיים המחיר בשוק טס למעלה והם כבר לא בהפסד תיאורטי משמעותי על העסקה. בשבוע שעבר פרסמה גב ים תוצאות עסקיות. היא הראשונה מבין חברות הנדל"ן המניב לפרסם דוחות ועל פניו התוצאות נהדרות.

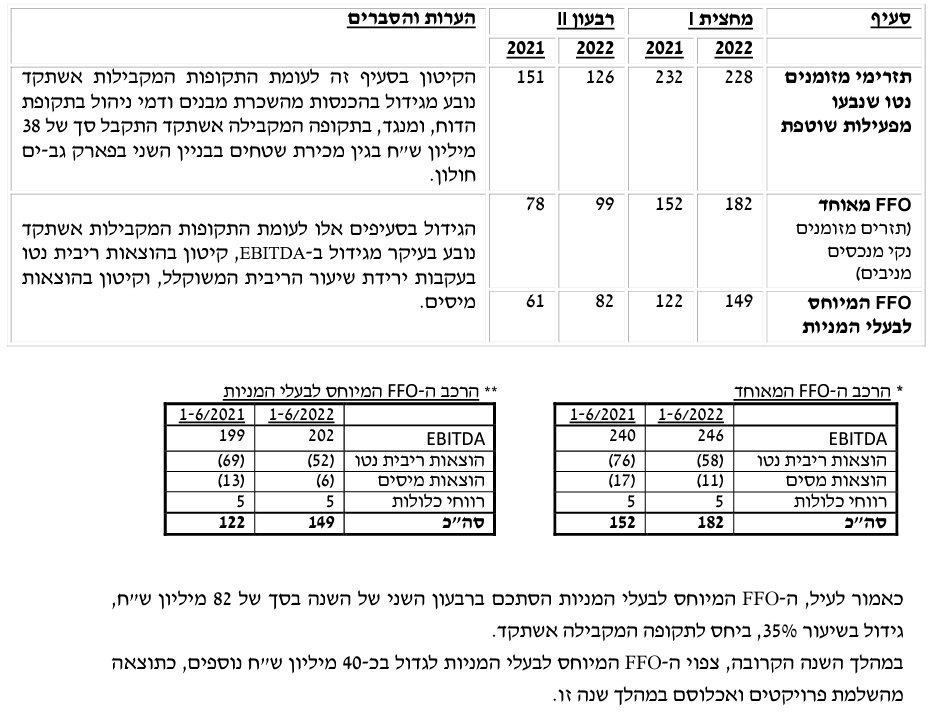

החברה המשיכה בפעילות הייזום הכוללת צבר פרויקטים מרשים של 19 פרויקטים, בשטח כולל של כ-900 אלף מ"ר (כ-715 אלף מ"ר חלק החברה), בהשקעה כוללת של כ-6.3 מיליארד שקל (חלק החברה). כ-57% מהשטחים העיליים בפרויקטים שבביצוע (וכן פרויקט אחד בתכנון) – שווקו. ברבעון השני נרשם גידול של 35% ב-FFO המיוחס לבעלי המניות, ל-82 מיליון. ה-FFO ה- (Funds From Operations), הוא נתון מאוד חשוב לחברות הנדל"ן המניב. הוא מבטא את הרווח של החברה ללא אירועים לא-תפעוליים. הוא אמור לשקף את היכולת האמיתית של החברה לחלק דיבידנדים.

ה-FFO הוא לא נתון חשבונאי ולכן הוא יחסית גמיש – רשות ניירות ערך עשתה סדר בעניין כבר לפני עשור ופרסמה הנחיה לגילוי הנתונים בחברות שיש להן פעילות נדל"ן להשקעה, שעל פיה הן מחויבות לפרסם את נתוני ה-FFO. וכך במשך שנים רבות פרסמו חברות הנדל"ן המניב את ה-FFO של רשות ניירות ערך, אך במקביל גם פרסמו את ה-FFO שלהן, FFO לפי גישת ההנהלה. ההבדל המרכזי בין שני ה-FFO היה – נטרול הוצאות מימון בגין המדד.

- ישרס: ה-NOI עלה בכ-1% ל-119 מ' שקל; AFFO הסתכם ב-89 מ' שקל

- "אנחנו צופים עלייה של 30% ב-NOI תוך שנים ספורות" - נתנאל מניבים גייסה 220 מיליון שקל

- המלצת המערכת: כל הכותרות 24/7

זה עובד כך: רשות ניירות ערך דרשה שהוצאות המימון ייקחו בחשבון את כל ההוצאות. נשמע ברור, נכון? אלא שהחברות בדוח ההנהלה ניטרלו את ההצמדה למדד המחירים לצרכן. הטענה היתה שמול ההתחייבויות-ההלוואות יש נכסים שערכם עולה ולכן בדיוק כפי שלא מוסיפים-מצמידים את ערכם ב-FFO כך לא צריך לעשות זאת בהתחייבויות.

החברות קראו ל-FFO שלהן – FFO ריאלי והוא זכה לתשומת הלב של המשקיעים והציבור. עד כדי כך הוזנח ה-FFO של רשות ניירות ערך שנקרא גם FFO נומינלי, שבדוח של גב ים ברבעון השני הוא פשוט נעלם לגמרי. במקרה או שלא במקרה, הוא דווקא הפך להרבה יותר חשוב בגלל האינפלציה.

גב ים מדברת וכותבת בדוח הדירקטוריון על עלייה בשכר הדירה בזכות ההצמדה לאינפלציה. ההכנסות של החברה צמודות וההכנסות הצמודות האלו נמצאות ב-FFO, אותן החברה לא ניטרלה. מנגד, את הוצאות המימון הצמודות הנהלת החברה נטרלה. יש כאן חוסר איזון ועיוות של ה-FFO. אם רוצים להגיע לרווח האמיתי-המייצג, לא צריך לנטרל את הוצאות המימון הצמודות, הן אמיתיות, צריך לשלם אותן. מעבר לכך, בעולם של אינפלציה נמוכה כפי שהיה כאן במשך שנים החשיבות של הסעיף הזה וניטרולו, יחסית נמוכה, אבל כשהאינפלציה עולה, יש לזה משמעות גדולה. דווקא עכשיו המשקיעים זקוקים למידע הזה יותר מתמיד.

- מכפיל הון של 0.9 וצבר פרויקטים של 1.7 מיליארד שקל: האם אלביט הדמיה מעניינת?

- מטריא ללוזון פיננסים: המהלך להפיכת פלטפורמת ה-P2P ל"בנק קטן"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

אז נכון שיש גם שינוי מחירים בנכסים, אבל האם אנחנו יודעים להבטיח את זה? האם לא יתכן דווקא שתהיה ירידת מחירים במחירי המשרדים? האינפלציה לא בחלל ריק, היא מתרחשת במקביל להאטה ומיתון. אלו גורמים שיכולים להשפיע לרעה על המחירים ואז הטיעון של הנהלות החברות שלא צריך לרשום את הוצאות המימון הצמודות בדיוק כפי שלא רושמים את הכנסות השערוך ב-FFO, אינן נכונות. ובכל מקרה, את השיערוכים אנחנו בכל מצב רואים בדוחות, אבל ניטרול של הוצאות המימון משאיר את הקוראים באפלה גדולה.

הנה נתוני ה-FFO של גב ים:

ה-FFO גדל ברבעון, בחצי שנה, בכל הפרמטרים. אבל כמה באמת ה-FFO הנומינלי ללא הנטרול של הוצאות המימון הצמודות? בהינתן הוצאות המימון בכלל ובהינתן המדד ייתכן שזה 25-30 מיליון שקל ברבעון ואפילו יותר. ואם כך, אז ה-FFO הנומינלי הוא בהערכה גסה כ-50-55 מיליון שקל ברבעון. זה משנה את התמונה לגבי התמחור של גב ים.

אם נהיה שמרנים ונניח שאין התאמת מחירי משרדים לאינפלציה. ואם נתייחס לנתון ה-FFO הנומינלי גם כי הוא זה שמבטא בקירוב את התזרים האמיתי של העסק (מה לעשות - הוצאות הצמדה משלמים לבנקים ולמחזיקי החוב) נקבל שמדובר בחברה שמייצרת רווח-תזרים של 220-250 בשנה. השוק כנראה מצפה ל-350-400 מיליון ומזה גוזר את שוויה, בפועל זה נמוך יותר.

אז איך משקיעים, בעיקר משקיעים מתוחכמים, לא רואים זאת? הם כנראה רואים זאת, הם כנראה אופטימיים - הם סבורים שערך הנכסים יעלה בדומה למדד ויותר, הם מצפים להשבחות של הנכסים בהקמה וכאמור מדובר במיליארדים, והם סבורים שהמדד יחזור למספרים נמוכים. הם אולי צודקים, אבל נכון לרבעונים האחרונים וכנראה הרבעונים הבאים, ההצגה בדוחות של גב ים, לא מספרת את כל האמת. ה-FFO לא באמת משתפר.

- 3.אבישי מנתח הנתונים ללא כחל וסרק (ל"ת)אבישי נותן בראש 09/08/2022 12:43הגב לתגובה זו

- 2.העוקב 08/08/2022 11:05הגב לתגובה זוהמשקיעים המקצועיים מאמינים בגב. השאלה היותר מהותית היא אחוזי התפוסה וכמה מ"ר מסחרי ידרש בישראל בטווח של 3-5 שנים. לדעתי יהיה היצף אדיר ומחיר המניה לא משקף את זה.

- לא הבנתם שהכותב סתם מקשקש 09/08/2022 01:32הגב לתגובה זולא הבנתם שהכותב סתם מקשקש

- אני לא מאמין במחיר של גב ים (ל"ת)לא מאמין 08/08/2022 12:42הגב לתגובה זו

- 1.מעניין מאוד. תודה. (ל"ת)הקורא 08/08/2022 08:53הגב לתגובה זו