טבע צופה צמיחה שנתית של 5% במהלך 5 השנים הבאות - מזנקת ב-24%

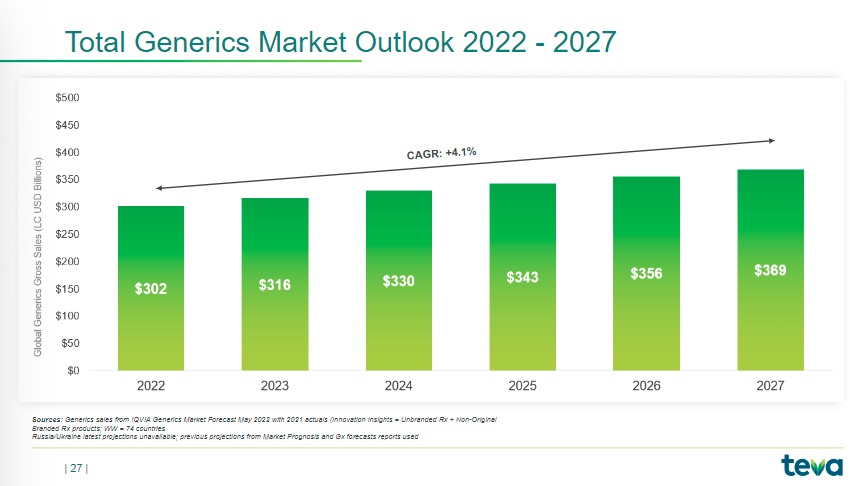

בשיחת המשקיעים אומר קאר שולץ, מנכ"ל החברה: "השוק הגנרי יגדל ב-4% כל שנה, מכסים 80% מהמוצרים שיוצאים מפטנט". טבע מעריכה שיפוגו פטנטים לתרופות מקור בהיקף כספי של 188 מיליארד דולר ב-5 השנים הקרובות, ויחס החוב לאבידה שלה יירד ל-2 תוך 5 שנים

חברת התרופות הישראלית טבע -1.48% טבע (US) רוצה לשים את פרשיות האופיודיאים מאחוריה – הלילה היא דיווחה (יחד עם הדוחות הכספיים) על הסכם כולל בארה"ב שיעלה לה 4.25 מיליארד דולר, בלא שהיא תודה באחריות להתמכרות ומותם של מאות אלפי בני אדם בארה"ב אחרי שחברות התרופות – לכאורה – גרמו לאנשים להתמכר לאופיואידים לאורך 13 שנה וכעת היא מסמנת את היעדים שלה 5 שנים קדימה, ל-2027.

לדברי מנכ"ל טבע קאר שולץ בשיחת המשקיעים: "פוטנציאל השוק עולה דרמטית בשנים הקרובות. השוק הגנרי יצמח ב-4.1% מדי שנה עד 2027. הפטנט לתרופות מקור בהיקף של 188 מיליארד דולר יפוג להם במהלך 5 השנים הקרובות. בתקופה של 10 השנים הקרובות מדובר על 400 מיליארד דולר".

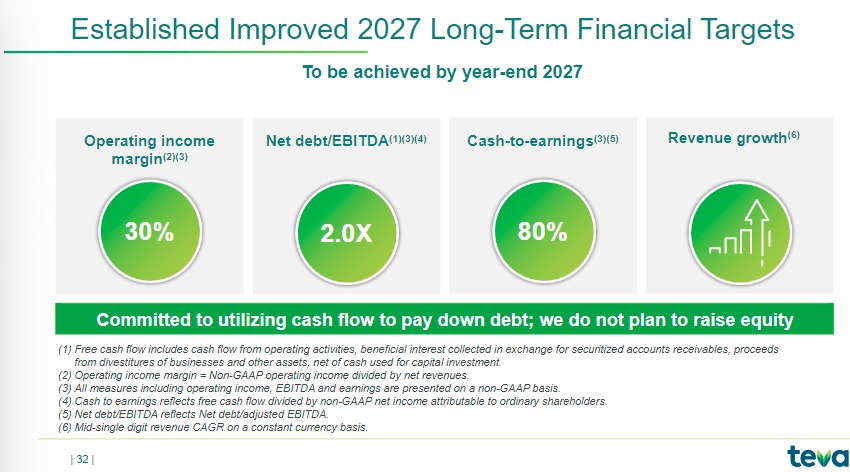

לדברי שולץ: "טבע מכסה מעל 80% מהמוצרים שיוצאים מפטנט". לדברי טבע יחס החוב לאבידה עומד על 4.2, שזה שיפור מתמשך בהיבט רבעוני. טבע מצפה שתוך 5 שנים זה ירד ל-2 בלבד, כלומר רמת החוב תקטן דרמטית. הערכה גסה: מדובר על פחות מ-10 מיליארד דולר של חוב.

- טבע בתוצאות אמביוולנטיות - הכנסות מעל הצפי, הרווח מתחת לתחזית

- טבע החדשה - יותר מוצרים מקוריים מאשר גנריקה; האם זה יתבטא במחיר המניה?

- המלצת המערכת: כל הכותרות 24/7

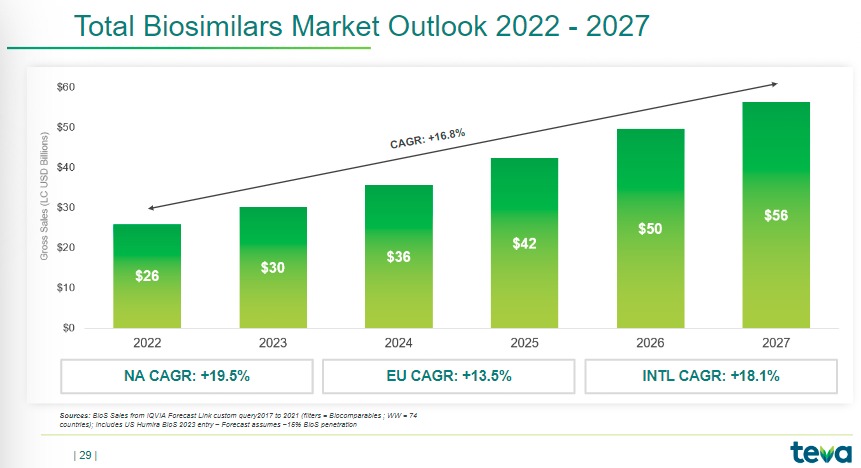

בהתמקדות על הסגמנטים אומר שולץ: "ביוסימילאר הוא עדין שוק קטן לעומת הגנריקה הבסיסית אבל צומח הרבה יותר. גם בתחום הזה טבע מכסה 80% מתפוגות הפטנט ב-5 השנים הבאות". ביוסימילאר (biosimilar) היא תרופה שפותחה כך שתהיה בעלת דמיון רב ככל האפשר לתרופה ביולוגית קיימת.

שולץ הוסיף כי טבע סיימה תהליך של סגירת 27 מפעלים ברחבי העולם כך שהיא ירדה מ-80 ל-53. החברה צפויה להמשיך לסגור עוד מספרים מפעלים, ולרדת לכ-50 מפעלים, וזאת כחלק מהורדת סך ההוצאות לכיוון 11 מיליארד דולר.

תחזית השוק הגנרי:

- מכפיל הון של 0.9 וצבר פרויקטים של 1.7 מיליארד שקל: האם אלביט הדמיה מעניינת?

- מטריא ללוזון פיננסים: המהלך להפיכת פלטפורמת ה-P2P ל"בנק קטן"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

תחזית טבע לתחום הביוסימילאר:

תחזית הצמיחה של טבע:

תחזית תפוגות הפטנט בשוק ב-5 השנים הקרובות:

- 9.אמנון 30/10/2022 13:17הגב לתגובה זוואת המנכ"ל הקודם צריכים להכניס לכלא.צריכים לתבוע אותם על כל מה שיש להם.הם פעלו בצורה רשלנית במקרה הטוב.

- 8.לרון 28/07/2022 11:25הגב לתגובה זוממדינת העל דנמרק שרק הרגע זכתה בטור דה פרנס עם WINGEGAARD

- 7.בנקאי 27/07/2022 22:27הגב לתגובה זויש לטבע מנכל על , תותח, בחור שקט ומחושב עם תוכנית עבודה מסודרת לטווח הארוך בלי רעשי רקע.

- 6.רועי 27/07/2022 19:19הגב לתגובה זוממליץ בחום טבע כסףעל הריצפה

- 5.אורי 27/07/2022 17:55הגב לתגובה זוטבע והבורסה בארצות הברית הם לא לבעלי לב חלש ההיגיון לא פעיל פה שליפות מהמותן כן כניראה שזאת תקופה של זיגזוגים בגדול וזה לא של סוחרים רגילים כי אם של מהמרים עשירים שמשגעים את השוק ואת המשקיעים

- 4.סבלנות זוכרים רק סבלנות , עוד תרד עוד תעלה לאט לאט 27/07/2022 16:39הגב לתגובה זוסבלנות זוכרים רק סבלנות , עוד תרד עוד תעלה לאט לאט 63$ לאט לאט

- 3.שלי 27/07/2022 16:25הגב לתגובה זוישראבלופ תרד ל2900

- 2.נ.ש. 27/07/2022 16:11הגב לתגובה זושוק של 188 הופך לשוק של 18 מיליארד דולר. ואם הם 80% מההשקות אז הם אמורים לקחת לפחות 6 מיליארד דולר. איפה זה בחישוב של טבע? התשובה מספרים אפשר לזרוק באוויר זה צריך להיצמד למציאות. אותו דבר לגביי ה11 מיליארד דולר לא נראה כמו משהו שעומד במבחן המציאות לאורך ההיסטוריה של ההצרות האלו. לטבע יש יכולת לצמוח ולגדול אבל נראה שיש להם מנהל כלכלי שהתאב בספינים ובטענות שלו ליכולת לפצח את השוק. במבחן המציאות הוא לפעמים מצליח בטווח הקצר ומפסיד בטווח הארוך. לא משהו שמתאים לdna החדש של טבע

- 1.טבע חוזרת להיות מניית העם . הסתיימו 7 השנים הרעות (ל"ת)אייבי 27/07/2022 15:46הגב לתגובה זו