טבע החדשה - יותר מוצרים מקוריים מאשר גנריקה; האם זה יתבטא במחיר המניה?

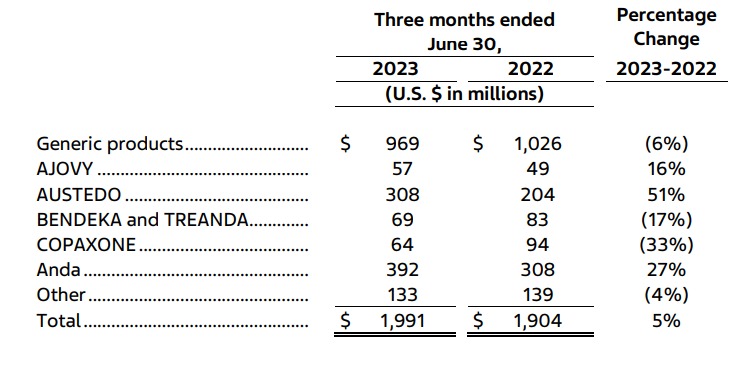

טבע פרסמה היום דוחות טובים, סיפקה תחזית טובה להמשך והמניה מזנקת ב-11% לשווי של 10.6 מיליארד דולר. אז נכון שהיא רחוקה מהשיא שנרשם לפני 8 שנים - 60 מיליארד דולר, אבל כל דוח טוב, תחזית טובה, התקדמות עסקית, מחזירה את התקווה של המשקיעים שהנה הפעם זה קורה וטבע פורצת קדימה. בשנים האחרונות היו כמה "פריצות" כאלה שהסתיימו כל הדרך חזרה למטה - גם בעסקים וגם במניה. המניה של טבע נעה בין 7.2 דולר ל-12 דולר בשנתיים האחרונות, עכשיו היא ב-9.2 דולר, מעט מתחת למחיר הפתיחה בתחילת השנה, כ-27% מעל השפל לפני חודשיים.על פניו טבע במקום מצוין -אחרי שנים של עננה משפטית כבדה היא השאירה את פרשת האופיואידים מאחוריה. קאר שולץ המנכ"ל הקודם היה נחוש לסיים את הפרשה הכאובה הזו והוא הצליח לעשות זאת בצמוד לעזיבתו - ריצ'רד פרנסיס, המנכ"ל החדש נכנס בתחילת השנה ופתח מיד בתוכנית אסטרטגית לשנים הבאות ועם הדוח של היום, נראה שהוא ממש התחיל ברגל ימין.טבע הצליחה בשנים האחרונות מדי פעם להפתיע לטובה בדוחות, אבל היא יותר כשלה משהפתיעה, האם הפעם זה שונה? הפעם ההפתעה מגיעה ממקומות מוצקים-ברורים ועם מגמה ברורה. החברה הצליחה מאוד במוצרי המקור שלה והתחזית שלה לגביהן אופטימית במיוחד. המוצרים האלו הפכו בארה"ב לחלק הארי במכירות, אם תרצו - טבע הופכת לחברת תרופות מקור יותר מאשר חברה גנרית וזה חידוש ויכולה להיות לזה גם השלכה על המחיר - חברות תרופות מקור נסחרות במכפילי רווח של 15-20, הגנריקה סובלת עדיין מסנטימנט שלילי. מכירות בצפון אמריקה - מכירות תרופות המקור עוברות את מכירות הגנריקה

מכירות בצפון אמריקה - מכירות תרופות המקור עוברות את מכירות הגנריקה

טבע - חברת תרופות גנריות או חברת תרופות מקוריות?

טבע היא בהגדרה המקורית חברת תרופות גנרית עם פעילות אתית-תרופות מקור. הקופקסון המוכר מהעבר היה בלוקבסטר פנטסטי שהניב מיליארדים של מכירות ורווחים ולאחריו החברה ניסתה בכמה דרכים למלא את החסר ללא הועיל. אבל בשנה האחרונה ההכנסות מתרופות המקור של טבע מביאות למצב שהחברה בעצם הפכה להיות סוג של חברת תרופות מקור עם פעילות גנרית. ואז גם עולה השאלה - למה לא להציף ערך למשקיעים דרך פיצול הפעילות, במיוחד כשעל תרופות מקור מקבלים בוול סטריט מכפילי רווח נדיבים יחסית?"יש יתרונות בלהיות בשני הוורטיקלים", אומר אלי כליף, סמנכ"ל הכספים של טבע, "זה לא זה על הפרק לפצל, צריך וחשוב לזכור מאיפה אנחנו מגיעים, אנחנו בדרך ארוכה עם מטרות ויעדים תפעוליים ופיננסים ואנחנו מתקדמים בדרך שלנו."כחברה שפועלת בכלשלבי הפעילות - מחקר, ייצור, שיווק, הפצה, יש יתרון לכך שאנחנו פועלים גם בתחום תרופות המקור וגם בתחום הגנריקה. זה ממקסם יעילות, יש עלויות קבועות שבעצם משמשות לשני התחומים האלו באופן טבעי ונכון לנו. יש גם תהליך שלם של רגולציה שהוא משיק בשני העולמות, תהליכי מחקר ופיתוח משיקים בשלבים שונים בין שני התחומים. הפיקוח בהרבה תהליכים ובכלל יש השקות גדולות בין התחומים לרבות בתחום ההפצה. יש פה יתרונות גדולים ופיצול מצריך שכפול של פעילויות, זה לא נכון לעשות זאת".במילים פשוטות, טבע מתרכזת כעת בהמשך שיפור ביצועים, צמיחה ובעיקר בהחזר החוב. החוב שלה ירד ל-18 מיליארד דולר, זה עדיין חוב כבד, אבל נזכיר לכם שהוא היה מעל 35 מיליארד דולר לפני 5 שנים. אז הדרך עדיין ארוכה וכליף נשמע היום הרבה יותר אופטימי מבעבר. הוא מסביר שהפירעונות בשנתיים וחצי הקרובות לא יצריכו גיוס-מחזור נוסף - "ב-2023 פרענו מיליארד דולר. ב-2024-2025 יש לנו פירעון של 1.6 ו-1.8 מיליארד דולר בהתאמה. יש לנו אופק מאוד נקי מבחינת יכולת תשלום החוב בשנים הקרובות דרך התזרים מזומנים שלנו. כשנגיע ל-2025 אני אצטרך להסתכל על מצב הנזילות של החברה כדי להיערך ל-2026-2027 שם יש לנו פירעונות של 3.4 ו-3 מיליארד דולר ונצטרך לבצע הנפקה ו-או מיחזור חוב לצורך כיסוי החוב."אם מסתכלים על שאר הפירעונות מ-28 ואילך רואים שאנחנו נמצאים באזור של פירעונות שיכולים להיפרע מתזרים המזומנים השוטף שלנו"שלוש שנים מהיום תהיו בחוב של 12 מיליארד דולר?"כן, נהיה באזור ה-11-12 מיליארד דולר".מה יכול לקלקל את המגמה שלכם, את צמצום החוב, את הביצועים?"אנחנו מדברים על תוכנית ל-5 שנים ואנחנו מתייחסים לחוב נטו ביחס ל-EBITDA כיחס יחסי חשוב /שבודק-מראה את היכולת הפיננסית שלנו ואנחנו מורידים בהדרגה את היחס כשעוד שלוש שנים מהיום נהיה במכפיל של 2.5-3 וב-2027 נהיה בפחות מ-2. אנחנו נמצאים בתוך תהליך של צמיחה בפעילות על פי התוכנית שלנו קדימה"האם הביטחון שלך קדימה השתפר?"תראה כשאתה מסתכל על מה שנותר בחצי השנה הבאה, אתה רואה שאנחנו מצמצמים את הטווח של ההכנסות ומגדילים את טווח האמצע. כלומר יש לנו יותר ביטחון".אנחנו במובנים רבים בתקופה של אי וודאות, אבל דווקא טבע תודות לתחום הפעילות ובהמשך לירידה בחוב ופתרון פרשת האופיואידים נראית עם אי וודאות קטנה יותר מבעבר.האם אתה כמנהל הכספים של טבע כבר הרבה שנים יכול להגיד שלעומת שנים עברו אתה מרגיש יותר בטוח בהסתכלות קדימה?"כן. כך לפי הפייפליין שלנו, המוצרים שאמורים להבשיל להשקות, סביבת המחירים. אני יכול לומר שאנחנו נמצאים במקום יותר בטוח לגבי ההמשך".הביטחון של טבע מחלחל למשקיעים והמניה כאמור מזנקת, רק שחשוב להבין שהשוק רוצה לראות ירידת מדרגה נוספת בחוב. החוב הפך להיות עכשיו הגיבנת העיקרית (הוא תמיד היה גיבנת, אבל העננה הגדולה היתה פרשת האופיואידים), אבל בהדרגה ההתייחסות אליו תרד. רק בשביל המשחק התיאורטי, עוד שלוש שנים החוב יהיה שקול לשווי שוק (בהנחה שלא ישתנה) זה כבר לא כזה נורא, וכפי שכליף הדגיש מה שחשוב ביחס לחוב זה יחסי החוב, החוב הפיננסי נטו חלקי האבידה של החברה. זה הולך ומשתפר וברגע שוול סטריט תשתכנע שהחוב לא כזה מעיק, הדרך למעלה יכולה להיות מהירה. עם זאת, רבעון אחד טוב עדיין לא מספר את כל הסיפור, האנליסטים רוצים לראות צמיחה על פני כמה רבעונים, הם רוצים לראות השקות גנריות נוספות, הם רוצים לקבל ביטחון גדול יותר לגבי התחזית קדימה, ככל שטבע תצליח לעמוד ביותר רבעונים, כך הביטחון יגדל.כיום טבע נסחרת במכפיל רווח של מתחת ל-4, גם המתחרה ויאטריס נסחרת במכפיל כזה, ובכלל תחום הגנריקה במכפילים נמוכים. הסיבה היא חוב גדול גם אצל ויאטריס ובתחום הגנריקה בכלל, אבל טבע היא כאמור לא ממש חברת גנריקה, התחום של תרופות המקור הולך וגדל, ובמקביל החוב הולך ויורד. אז יש מקום לאופטימיות של כליף ולביטחון שהוא מפגין להמשך, רק צריך לזכור שמדובר בחברה עם קצב הכנסות של 15.4 מיליארד דולר שנתונה לרגולציה צמודה, שיש לה עדיין עניינים משפטיים מול רשויות תחרות ושההשקות שלה לא בטוחות - המתחרות יכולות לגנוב השקה עם יציאה מוקדמת, וכל זה כששוק הגנריקה עדיין סובל משחיקה חדה במחירים ותחרות עצומה.- 11.מבין2 06/08/2023 00:49הגב לתגובה זוכך שהציבור הפנסיוניים והחוסכים לפנסיה אכל את הבאושים שלהם בשנה האחרונה. מכאן והלאה הכל תלוי בריבית, אם יתברר שהריבית לא יורדת והם יצטרכו למחזר ב 10% אג"ח, רק הריבית תהיה יותר מהרווחים. יש עוד את המיליארדים בתרופות שטבע צריכה לייצר בחינם בגלל האופיואידים, ואת הפגיעה במוניטין. לסיכום אם הריבית תרד בשנתיים הקרובות יש סיכוי לעליות משמעותיות, אם לא אז לא.

- 10.עם ישראל טבע היתה ותשאר מנית העם בס״ד 63$ סבלנות ו 05/08/2023 23:00הגב לתגובה זועם ישראל טבע היתה ותשאר מנית העם בס״ד 63$ סבלנות ולמי שאין סבלנות שישקיע במניות דלק, שבוע טוב עם ישראל

- 9.עם ישראל טבע היתה ותשאר מנית העם בס״ד 63$ סבלנות ו 05/08/2023 23:00הגב לתגובה זועם ישראל טבע היתה ותשאר מנית העם בס״ד 63$ סבלנות ולמי שאין סבלנות שישקיע במניות דלק, שבוע טוב עם ישראל

- 8.י 05/08/2023 22:47הגב לתגובה זושיקנו את פרוטליקס.

- 7.להערכתי היעד הבא בסביבות 12$ כשעד סוף השנה היא תגי 05/08/2023 12:35הגב לתגובה זולהערכתי היעד הבא בסביבות 12$ כשעד סוף השנה היא תגיע ל 15$

- 6.רועי 03/08/2023 13:04הגב לתגובה זומי שלא ישקיע היום יבכה מחר

- 5.לדעתי 02/08/2023 22:45הגב לתגובה זואם המניה תתחזק טבע תשלם פחות ריבית על החוב.ויש סיכוי שהבנקים ימירו את החוב למניות.

- 4.סבלנות 02/08/2023 22:10הגב לתגובה זואחרי שב3 השנים האחרונות קניתי באזור 7.5 ומכרתי באזור 11-13. הפעם אני מתכונן לשערים גבוהים בהרבה - אזור 15 פלוס לפחות. כמובן שזאת עסקה עדיין בסיכון בגלל החוב אבל יש לי סבלנות. לא ממליץ

- dw 02/08/2023 23:08הגב לתגובה זואם למשל משקיע עבר ידוע יחזור למניה... וורן באפט. הלוואי. אם הוא יחזור ואם זה יתפרסם? די סביר שהנייר יקפוץ. אבל כרגע אין אינדקציות לכך. הלוואי.

- 11-12 השנה יהיה טוב 03/08/2023 07:59אבל אני לא ממוחה גדול לפיתוחים האלה רק מכיר את המכירות של המקור אולי יוכל להגיד מילה בנושאי dw ...

- 3.nav 02/08/2023 22:06הגב לתגובה זוביום שטבע תחזור לחלק דיבידנד נדע שהיא חזרה לעלות

- דבידנד זה אחרי שהמניה מתומחרת מלא והופכת למניה ערך . (ל"ת)שגיא 03/08/2023 07:54הגב לתגובה זו

- dw 02/08/2023 23:06הגב לתגובה זויותר חשוב לחברה לצמצם את החוב מאשר לפנק את בעלי המניות. עוד 3 שנים אפשר יהיה אולי להתחיל לדבר על זה.

- לרון 03/08/2023 07:58דיבידנד לא החברה משלמת אלא המשקיע לעצמו,ערך המנייה יורד בגובה הדיב.

- 2.המקסימום 90$.....90 דולר (ל"ת)רפאל 02/08/2023 21:56הגב לתגובה זו

- 1.12$ בדרך (ל"ת)שלמה 02/08/2023 20:57הגב לתגובה זו