ליברה עברה להפסד תפעולי של 6.6 מיליון שקל ברבעון הרביעי

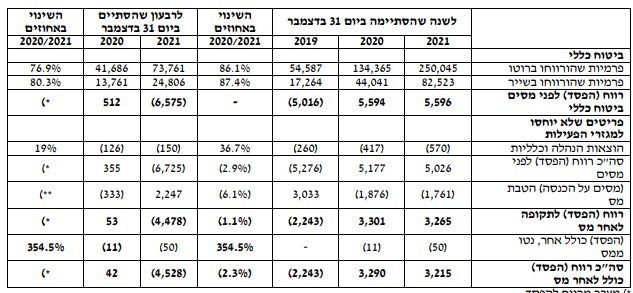

חברת הביטוח הדיגיטלי ליברה 1.77% מדווחת כי הפרמיות שהורווחו ברוטו המשיכו לזנק ברבעון הרביעי לשנת 2021 ב-77% והגיעו ל-73.8 מיליון שקל לעומת 42.7 מיליון שקל ברבעון המקביל אשתקד.

אבל ליברה עברה ברבעון להפסד תפעולי של 6.6 מיליון שקל, לעומת רווח תפעולי של 512 אלף שקל ברבעון המקביל. בזכות קיזוז מס החברה רשמה הפסד נקי נמוך יותר של 4.5 מיליון שקל, וזאת לעומת רווח קל של 42 אלף שקל ברבעון המקביל ב-2020.

בשנת 2021 כולה הפרמיות ברוטו גדלו ב-86% והגיעו ל-250 מיליון שקל, לעומת 134.4 מיליון שקל אשתקד. עם זאת, הרווח התפעולי לא גדל ונשאר אותו דבר: 5,596 מיליון לעומת 5,594 מיליון אשתקד. בשורה התחתונה רשמה ליברה ירידה של 2.3% ברווח הנקי השנתי ל-3.2 מיליון שקל לעומת 3.3 מיליון שקל בשנת 2020.

- השאיר את המפתח על הגלגל והרכב נגנב - האם חברת הביטוח תשלם?

- הנתיב היקר: כמה עולים לימודי הנהיגה בישראל 2026

- המלצת המערכת: כל הכותרות 24/7

אתי אלישקוב, מייסדת ומנכ"לית ליברה, אמרה על רקע הדוחות: "אנו מסכמים את שנת 2021 עם גידול משמעותי בכמות המבוטחים וגידול בפרמיות. בזכות המודל הפרסונלי, איכות תיק המבוטחים של החברה טובה, דבר שסייע לחברה להתמודד עם אתגרי הרבעון הרביעי של 2021 שהיה לא פשוט בענף הביטוח, לאור מגמת הגידול בתביעות, בחומרת התאונות, גידול בעלות חלקי החילוף בענף הרכב וגידול בשכיחות גניבות הרכבים".

לחברה אין כלל לקוחות שהינם ציי רכב וקולקטיבים (כלומר מסחריים) וכל הלקוחות הם פרטיים. יש לה כיום כ-117 אלף מבוטחים (כ-225 אלף פוליסות). הרוב המכריע של מבוטחי החברה רוכשים פוליסות גם ביטוח חובה וגם רכב רכוש (צג ג' ומקיף).

על פי החברה, ברבעון הרביעי הייתה ירידה ברווחיות החיתומית בענף הרכב, בגלל הירידה בעקום הריבית, וכן עליית האינפלציה משפיעה על ההתחייבויות הביטוחיות, וזאת כאמור לצד הגידול בשכיחות התביעות ובחומרתם. מדוע? כי בעקבות הסגרים בקורונה אנשים נסעו פחות ולכן חברות הביטוח נאלצו להוריד את הפרמיות ששילמו המבוטחים, והנסועה בכבישים עלתה ב-2021 כי אנשים פחות טסים לחו"ל, לצד העלייה בגניבות הרכב.

- מכפיל הון של 0.9 וצבר פרויקטים של 1.7 מיליארד שקל: האם אלביט הדמיה מעניינת?

- מטריא ללוזון פיננסים: המהלך להפיכת פלטפורמת ה-P2P ל"בנק קטן"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

כתוצאה מכך - ליברה העלתה את מחירי הפרמיות למבוטחים החל מהרבעון הראשון של 2022. היא כמובן לא לבד, מדובר בבעיה רוחבית בענף וכל חברות הביטוח עשו כמותה והעלו את הפרמיות.

- 7.עד שהם לא יכנסו לעולם הפנסיוני והפיננסי הם הערת שוליים (ל"ת)אחד 02/04/2022 09:49הגב לתגובה זו

- 6.ליברה בזבוז זמן (ל"ת)איל 01/04/2022 15:21הגב לתגובה זו

- 5.משה 31/03/2022 13:00הגב לתגובה זוהחברה גייסה כסף בהנפקה בבורסה מי שמנהל את החברה זו אישה בשם אתי שהפיפי עלה לראש אשת השנה וכו ובכן המציאות טופחת על פני המשקיעים התמימים החברה בהפסד וזה ניכר במסחר כרגע יורד ב7% וזו רק התחלה החברה הזו לא שווה שקל הפסד מובטח למשקיעים.

- יריב 31/03/2022 17:44הגב לתגובה זוהחברה הפסידה סכום נמוך יחסית כי היא צומחת מהר - ראו את העליה בפרמיות כמעט 100% השנה. חסכונית בשיווק. עם המשך צמיחה כזה הרווחים יגיעו ב2022 או 2023 והם יהיו משמעותיים. זו חברה רזה שאין לה מנגנונים מנופחים וסוכנים. היא לא מתיימרת להיות רק דיגיטלית ויש גם קצת טלפנים להשלים את השירות. חברה נושכת. אתי אלישקוב - כל הכבוד והלוואי שיהיו עוד יזמיות כמוך! מלקוח מרוה שהוא גם בעל מניות.

- 4.מחזיקת מניות בבורסה 31/03/2022 12:12הגב לתגובה זורציתי לדעת ממי שמביני/ות בתחום, אם גם שאר חברות הביטוח סבלו, מפני שכל הדיווחיים עד עתה היו סבירים ואף חיוביים או שאולי מדובר בניתוח לא נכון של דו"חות חברות הביטוח שנותחו בתקשורת. תודה

- משה 31/03/2022 16:08הגב לתגובה זואם קנית תמכרי בהפסד אם לא קנית חבל על הזמן כל שקל שם זה כאילו חברה טירונים הפסד ידוע מראש.

- מבקשת הסבר 31/03/2022 21:20תודה על ההתייחסות

- 3.חברה איכותית 31/03/2022 08:59הגב לתגובה זומאמין בדרך של אתי, יש לחברה דרך לעשות. מאמין שעוד כמה שנים נבין שהמחירים עכשיו זה מחירי מציאה

- משה 31/03/2022 13:33הגב לתגובה זותציל את מה שנשאר ותברח

- 2.דוד 30/03/2022 23:03הגב לתגובה זומספיק לקבל הצעה באתר כבר איזה ילד מכירות מתלהב מתקשר לשדל אותך לבטח אצלם.סלוגנים לחוד ומציאות לחוד.

- יאיר 31/03/2022 13:59הגב לתגובה זובתור חברת ביטוח היא דווקא עסק טוב. במחירים האלה יש מצב שמדובר בהזדמנות

- 1.מבין 30/03/2022 22:56הגב לתגובה זולמבוטחים