IBI: הביקוש למשרדים בהייטק יגבר על העלאת ריבית ההיוון בנדל"ן מניב

לפי בית ההשקעות IBI, בחברות הנדל"ן המניב הנסחרות בת"א, הטוב שבגורמים המקומיים עולה על הרע שבגורמים הגלובליים. "עליית התשואות והצפי להעלאות ריבית פגעו בחברות הנדל"ן המניב כאשר מדד ת"א-מניב ישראל 0.3% ירד בכ-5% בשבוע האחרון. ההיגיון שלא להחזיק נדל"ן מניב בעולם של ריבית עולה עושה שכל", כותב נדב ברקוביץ, אנליסט הנדל"ן של IBI, "אולם אנו מעריכים כי הוקטור השלילי של עליית הריבית בשנה הקרובה בישראל, קטן יותר נכון להיום, מהוקטור החיובי של עליית דמי השכירות והביקוש ללוגיסטיקה ומשרדים (קלאס A) על ידי חברות ההייטק".

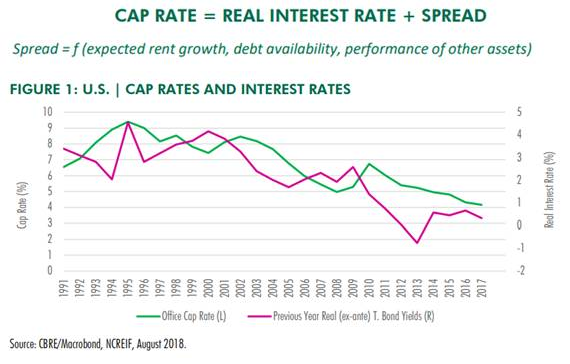

"כמו שבכל הסקירות השנים האחרונות דיברנו על שערוכים חיוביים ומחזורי חוב שתורמים ישירות ל-FFO של החברות, כך ההשפעה ההפוכה בעולם של ריבית עולה", הוא מזכיר. לשם חישוב שווי נכסי הנדל"ן משתמשים השמאים בשיעור היוון, שהוא הריבית בשוק בתוספת מרווח אשר מורכב מצפי לשיפור בדמי שכירות, חוב, ביצועי הנכס, השוואה לנכסים אחרים ומרכיבים נוספים. ברקוביץ בחן מספר סקירות ומחקרים בארצות הברית ומצביע בין היתר על מחקר של CBRE לפיו הורדות הריבית בעולם משנת 1990 מתורגמות באופן ישיר להורדת שיעורי ההיוון.

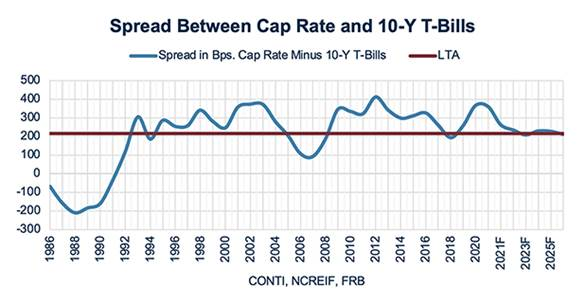

"אבל ההשוואה הנכונה יותר היא לראות את המרווח בין התשואה לשיעור ההיוון כאשר ידוע ששיעורי ההיוון מגיבים באיחור לשינוי בתשואה", הוא מציין. "במידה וישנו מרווח שלילי בין השניים, המשמעות היא שהתשואה לאג"ח 10 שנים גבוהה יותר משיעור ההיוון ובהסתכלות ארוכה יותר, שיעורי ההיוון צריכים לעלות". כך ברקוביץ מפנה את תשומת הלב למרווח מול שיעורי ההיוון בנכסי מגורים (מולטי-פמילי) בארצות הברית כאשר המרווח הממוצע משנת 1986 מסתכם לכ-2.15% ולאחר המשבר הפיננסי ב-2008, עלה לרמות של כ-3.15%.

כמו כן הוא כותב כי "בשנת 2018, כאשר החלו עליות הריבית בארצות הברית, המרווח החל להצטמצם עם עליית התשואות (אך ללא שינוי משמעותי בשיעורי ההיוון) עד לממוצע ארוך הטווח אך לאחר שינוי המגמה והורדת הריבית שוב לרמה אפסית, עלה המרווח שוב לרמות של כ-3%. הגרף גם כולל תחזית קדימה לשנים 2021-2026 בה המרווח הממוצע ירד לרמה של 2.29%"

- IBI: ההכנסות טיפסו ל-378 מיליון שקל וה-EBITDA הסתכם ב-122 מיליון שקל

- "המשקיעים אופטימיים מדי לגבי תוואי הריבית"

- המלצת המערכת: כל הכותרות 24/7

"בישראל, נכון לעכשיו, אין אינפלציה גבוהה ובהתאם, צפי העלאת הריבית לשנה הקרובה הוא כ- 0.75% (לפי שוק התלבור)", ברקוביץ ממשיך ומפרט. "בהסתכלות היסטורית, עדיין מדובר על ריבית נמוכה וגם חצי אחוז העלאה, לא אמור לשנות את התמחורים בצורה דרמטית. בנוסף, חשוב לזכור כי החוזים של חברות הנדל"ן המניב צמודים למדד. כך שדמי השכירות יקטינו את הפגיעה בעליית שיעורי ההיוון".

בהקשר זה הכותב ערך השוואה בין שני נכסים זהים, בראשון ישנה הצמדה לאינפלציה של 5% בשנה ובשני אין. בשני הנכסים שיעור ההיוון בעוד שנה עלה ב-0.25% בהשוואה, כאשר בנכס עם החוזה צמוד לאינפלציה, אין פגיעה בעוד בנכס 2 ישנה ירידה של 4.8%.