חידה: איזו מניה הניבה תשואה של 28% בשנה, כל שנה, במשך 30 שנה?

חברת דנאל -1.13% הנפיקה בבורסה בת"א כמעט לפני 30 שנה. בעיצומו של גל הנפקות שלא היה כמותו בבורסה המקומית ושכלל המון חברות בועה, הסתננו גם כמה חברות טובות. דנאל שהתמקדה אז בתחום כח האדם היתה אחת מהן. מאז היא צמחה בעקביות באופן אורגני ודרך רכישות והגדילה את תחומי הפעילות כשהיום היא מהמובילות בארץ בתחומי משאבי האנוש, הסיעוד ושירותי הרפואה.

יש גישה שאומרת שמניות של חברות טובות יש להחזיק על פני זמן. במקרה של דנאל זה מאוד נכון. התשואה של דנאל מאז ההנפקה בשנת 1992 היא 179,000% אחוז. נכון זה ב-30 שנה ונראה שמי שבאמת נהנה מההשבחה אלו בעלי השליטה דאז שבינתיים דוללו כמעט לגמרי (משפחת אדיר יהושע) ובהמשך קבוצת DBSI שמכרו לפני כשש שנים את השליטה ומאז אין בעצם גרעין שליטה בחברה - משמע המוסדיים הם אלו שנהנים מהתשואה הפנומנלית (מגדל והראל בולטות בהחזקות).

התשואה הזו - ננסה לעשות את זה פשוט - היא הכפלה של פי 1790 על הכסף ב-30 שנה. זו תשואה של 28% בשנה על פני 30 שנה. 28% אולי נשמע לכם לא רציני, אבל זה בגלל שבשנים האחרונות יחסית קל לעשות תשואה כזו על פני זמן זה קשה מאוד. בעצם כמעט בלתי אפשרי. דנאל היא ההנפקה הטובה ביותר מעולם בבורסה המקומית.

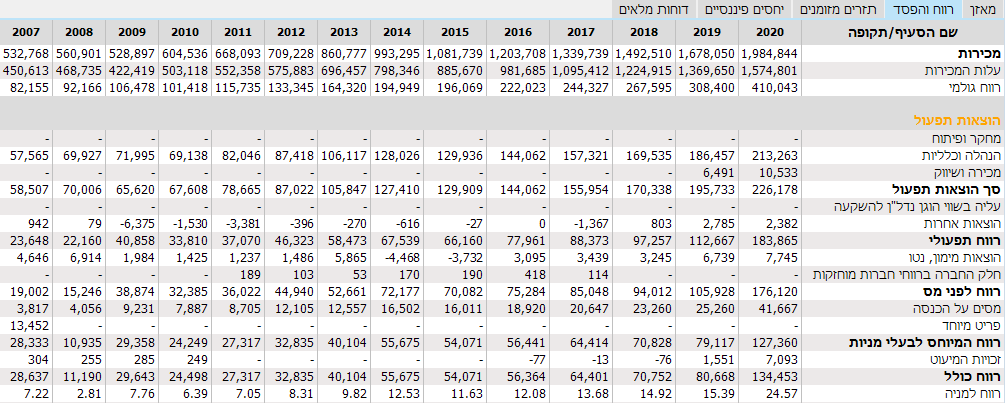

ההצלחה הזו מיוחסת לביצועים מרשימים על פני שנים:

- מנכ"ל דנאל, דודו מזרחי, פורש מתפקידו

- הרווחיות של חברות הסיעוד בסכנה - דנאל מתרסקת ומה יקרה להנפקת עמל?

- המלצת המערכת: כל הכותרות 24/7

השווי של דנאל בבורסה מגיע ל-3.8 מיליארד שקל כשעל פני השנים היא חילקה דיבידנדים משמעותיים. היום פרסמה דנאל דוחות כספיים לרבעון השלישי. ההכנסות עלו ב-15%, לרמה של 567.2 מיליון שקל ברבעון השלישי, בהשוואה ל-518.4 מיליון שקל ברבעון המקביל. לדברי החברה, הצמיחה בהכנסות נובעת מתחום הסיעוד, עקב גידול במטופלים ובשעות הטיפול. המניה יורדת ב-3% במסחר.

הרווח התפעולי ירד ל-47.4 מיליון שקל, לעומת 54 מיליון שקל בתקופה המקבילה. הרווח הנקי עמד על 31 מיליון שקל, לעומת 40 מיליון שקל בתקופה המקבילה. הרווח התפעולי ירד במקביל לרכישת חברות וכניסה לתחומים חדשים, לא בטוח שזה מעיד על מגמה, אלא יותר על התרחבות, אבל את זה נבדוק ברבעונים הבאים. בכל מקרה, קצב הרווחים השנתי עומד על כ-150-160 מיליון שקל. משמע, השוק מתמחר את החברה במכפיל רווח של 24-25.

פעילות מסורתית לצד תחומי הרפואה הפרטית

הפעילות המסורתית של דנאל היא כאמור בתחום השמת כח אדם במיוחד כח אדם לסיעודיים ולבעלי צרכים ייחודיים, כאשר בשנים האחרונות החברה נכנסה לתחומי לתחומי הרפואה הפרטית. התחום המסורתי עדיין מהווה את רוב ההכנסות של החברה, אך הנהלת החברה שמה דגש לצמיחה בתחום הרפואה.

- מכפיל הון של 0.9 וצבר פרויקטים של 1.7 מיליארד שקל: האם אלביט הדמיה מעניינת?

- מטריא ללוזון פיננסים: המהלך להפיכת פלטפורמת ה-P2P ל"בנק קטן"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

דנאל השקיעה בתחום סך כולל של כ-250 מיליון שקל מיליון שקל, לרבות בקבוצת עיניים, מנור מדיקל ובאביב סיינטיפיק.

קבוצת עיניים מפעילה מרכזים רפואיים פרטיים בישראל, הכוללים חדרי ניתוח, רשת מרפאות לניתוחי עיניים והסרת משקפיים בלייזר. כמו כן, יש בקבוצה רשת חנויות אופטיקה. מנור מדיקל, מספקת עזרה וליווי של שירותי פונדקאות, תרומת ביציות ותיירות מרפא לישראל.

- 7.מאז הכתבה רק יורדת (ל"ת)יוסי 28/03/2022 11:55הגב לתגובה זו

- 6.יש עוד כאלה? (ל"ת)איילת 19/11/2021 12:58הגב לתגובה זו

- מניית תיגבור (ל"ת)איתי 20/11/2021 20:55הגב לתגובה זו

- 5.יש עוד מניות כאלה? (ל"ת)איילת 19/11/2021 12:58הגב לתגובה זו

- 4.לירז 18/11/2021 23:13הגב לתגובה זומשלמים למטפלת שכר מינימום (שכר רעב) ובמקביל מקבלים עליה פי 3 מביטוח לאומי ככה גוזרים קופון שמן ומציגים דוח כספי במקביל ,מניסיון, מדווחת שעות לגביה מביטוח לאומי ומנגד מטפלת עובדת 1 שעה במקום 3 שעות שמגיע למבוטח- מטופל

- היה בעבר 19/11/2021 16:10הגב לתגובה זווגם , הרווח שלהם הוא סביב 7 אחוז על התיווך וההתעסקות

- 3.הישג מדהים כל הכבוד! (ל"ת)הראל 18/11/2021 22:03הגב לתגובה זו

- 2.היא שנים מתחת לרדאר, חברה מדהימה שמחלקת כל רבעון דיבידנ (ל"ת)אבישלום 18/11/2021 17:11הגב לתגובה זו

- 1.מעכשיו, מתחילה להפסיד. ככה זה... (ל"ת)משה 18/11/2021 15:49הגב לתגובה זו

- אחד שיודע 18/11/2021 17:46הגב לתגובה זובחלום הלילה מכאן ואילךהרווחים יעלו