חברת צמיחה במחיר שפוי? האם נקסט ויז'ן היא הזדמנות

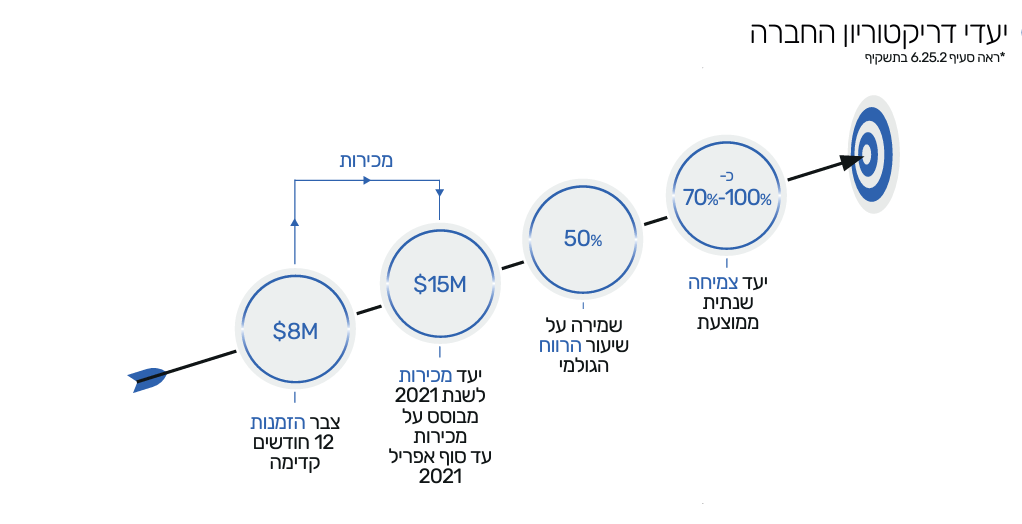

במחצית הראשונה היא מכרה מעל 7 מיליון דולר והרוויחה כ-2.5 מיליון דולר. היא צופה הגדלת המחזור ב-70% עד 100% בשנה בכל אחת מהשנים הבאות. היא נכנסה לאחרונה לשוק האמריקאי והיא כותבת שחור על גבי לבן שהיא הכי טובה בתחום של מצלמות לרחפנים.

מדובר ב- נקסט ויז'ן 3.2% המפתחת ומייצרת מצלמות יום ולילה מיוצבות לכלים קרקעיים ואוויריים, מל"טים ורחפנים. הפתרון של החברה משלב ייצוב מכאני וייצוב אלקטרוני של התמונה בזמן אמת. המוצרים האלו פונים לשוק הצבאי כשבשנה האחרונה גדל הביקוש גם מהשוק האזרחי.

החברה שהנפיקה לאחרונה בבורסה בתל אביב לפי שווי של 430 מיליון שקל (בדומה לשווי הנוכחי) מתהדרת גם בחוזה גדול מול אלביט מערכות ואנקדוטה מעניינת - האלוף עמירם לוין השקיע בה לפני עשור 800 אלף שקל ששווים היום 31 מיליון שקל - לוין מסתבר אלוף גם באיתור הזדמנויות, אבל האם נקסט ויז'ן היא עדין הזדמנות?

- יו"ר נקסט ויז'ן: "יהיו עוד הזמנות גדולות, לא יודע אם כזאת, אבל הביקוש מאוד חזק"

- נקסט ויז'ן: ההכנסות זינקו ב-62%, הצבר חוזר לעלות ל-124 מיליון דולר

- המלצת המערכת: כל הכותרות 24/7

בואו נחזור למספרים שהנהלת החברה מדגישה ונהיה שמרנים - צמיחה של 70%. בשנה הבאה המכירות יסתכמו לפי הנחה זו ב-25 מיליון דולר, בעוד שנתיים למעל 40 מיליון דולר. בהינתן קצב המכירות בשנה האחרונה ובהינתן שוק הרחפנים הצומח, זה בהחלט אפשרי.

הרווח הגולמי להערכת הנהלת החברה יהיה לפחות 50%. ועכשיו נותר להעריך את הוצאות המו"פ, הנהלה וכלליות ומכירה ושיווק. אם נניח שהם יעלו בקצב העלייה של המכירות עצמן, כלומר גידול "טבעי", נקבל שהרווח של החברה כבר בשנה הבאה יהיה כ-7 מיליון דולר. קצב הרווחים שלה השנה הוא כבר 5 מיליון דולר. בשנה שלאחר מכן תחת אותן הנחות המחזור יעלה כאמור למעל 40 מיליון דולר והרווח לפי אותן הנחות יהיה מעל 11 מיליון דולר.

11 מיליון דולר שזה כ-36 מיליון שקל. החברה נסחרת ב-434 מיליון שקל. מכפיל עתידי ל-2023 של 11-12, מכפיל עתידי של 17-18 על רווחי שנת 2021. אבל רגע, חשוב להבהיר - זה מבוסס על הערכות הנהלת החברה וזה מבוסס על הנחה שההוצאות התפעוליות (מו"פ, הנהלה כלליות, מכירה ושיווק) יעלו בקצב המכירות. אם החברה תחליט להגדיל את הוצאות המכירה והשיווק בצורה משמעותית יותר (מהגידול במכירות) וזה בהחלט אפשרי לאור הכוונה להיכנס לשוק האמריקאי, אז התוצאה כמובן משתנה.

- מכפיל הון של 0.9 וצבר פרויקטים של 1.7 מיליארד שקל: האם אלביט הדמיה מעניינת?

- מטריא ללוזון פיננסים: המהלך להפיכת פלטפורמת ה-P2P ל"בנק קטן"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

ועדיין - בהינתן הצמיחה במכירות, השוק הצומח, הפתרון של החברה והתוצאות שלה, אלו מכפילי רווח שפויים לחברה. היא לכאורה נסחרת בתמחור שפוי. האם אנחנו מפספסים משהו? אולי ההנהלה מקשקשת מספרים עתידים בלי גיבוי? אולי. אבל יש צבר הזמנות של כמעט 10 מיליון דולר.

החשש של המשקיעים הוא אולי דווקא מכך שהחברה תלויה במספר לקוחות גדולים ובעיקר באלביט מערכות. עיכוב בפרויקט של אלביט משמעו עיכוב בגידול במכירות של החברה. מעבר לכך, הכניסה לארה"ב עלולה לעלות הרבה כסף. זה כסף שיכול להחזיר את עצמו, אבל יכול להיות שלא - כלומר, הסיכון גדול.

הנהלת החברה מתכננת השקעות גדולות בארה"ב - הקמת מפעל ונציגות או רכישת חברה. זה לא הפעילות הקטנה והצומחת שהיתה עד עכשיו, אלו מספרים גדולים יותר. לטוב ולרע. לכן, אגב, החברה גייסה כ-110 מיליון שקל בבורסה המקומית רק לפני חצי שנה.

בשורה התחתונה - חברת צמיחה מרשימה מאוד בתחום צומח. חברה עם קבלות - מחזורים, רווחיות ועם חזון קדימה. הבעיה - תלות במספר לקוחות קטן וכניסה צפויה לארה"ב שיכולה להיות הזדמנות אבל גם איום גדול.

- 5.אם כבר רחפנים אז- עין שלישית (ל"ת)יוסי 21/10/2021 10:18הגב לתגובה זו

- 4.Gopro? (ל"ת)שמוליק 21/10/2021 10:16הגב לתגובה זו

- 3.מעניין, אין על ביזפורטל (ל"ת)יוסי 21/10/2021 09:55הגב לתגובה זו

- 2.נסחרת ב 100 מ' . למה רשמת 400 ? (ל"ת)רון 21/10/2021 09:18הגב לתגובה זו

- 1.אנליסט 21/10/2021 09:16הגב לתגובה זואיחוד ומיזוג עם ראדא