כלל ביוטכנולוגיה היתה עם פוטנציאל - כעת נראה שהוא עומד להתממש

כלל תעשיות ביוטכנולוגיה כלל ביוטכנו -2.22% או בקיצור כת"ב, היא חברת החזקות בתחום מדעי החיים. תחום זה, נחשב למסוכן מאוד ואף לעיתים מכונה "בינארי", כלומר הצלחה מסחררת או כשלון חרוץ. שיטת ההשקעה, דרך חברת החזקות, היא דרך מצוינת להפחית את הבינאריות של ההשקעה, אך מצד שני, שיעור ההחזקה בכל חברת בת, נמוך יותר ובהתאמה הרווח קטן יותר בעת הצלחה.

שנת הקורונה שעברה על העולם, היא תקופה מצוינת להזכיר לעצמנו, את אחד היתרונות החשובים של התחום - כאשר המוצר טוב, ימצא רוכש, יהיה מצב השוק אשר יהיה. בראשית 2021, כאשר העולם התמודד עם נגיף הקורונה, מצאה Novartis לנכון, לרכוש את מלוא ההחזקות בCadent , תמורת סך כולל של עד 770 מיליון דולר, המורכב מתשלום מיידי בסך של 210 מיליון דולר וכן מתשלומים עתידיים המותנים בהתקיימותן של אבני דרך של 560 מיליון דולר. כת"ב החזיקה כ-13% מ Cadent והמכירה הכניסה לקופתה סכום נאה, שצפוי עוד לגדול, ככל שהמוצר של Cadent יתפתח כמצופה.

להערכתנו, כת"ב צפויה להציף ערך בשנה הקרובה כתוצאה מהבשלה של אחת או יותר מההשקעות הבאות:

מדיוונד Mediwound (MDWD)

כת"ב מחזיקה 35% מחברת מדיוונד הנסחרת בנאסד"ק. מדיוונד מקדמת שלוש אינדיקציות שונות. הראשונה, בשם NexoBrid, לטיפול בכוויות קשות, כבר אושרה ונמכרת באירופה. עד סוף החודש, ה FDA (מנהל המזון והתרופות האמריקאי), צפוי להודיע אם התרופה מאושרת גם בארה"ב. מדיוונד הזהירה, שתשובת ה FDA עלולה להתעכב בשל הקשיים של נציגי ה FDA להסתובב בעולם ולבדוק את קווי הייצור של התרופה.

עם זאת, מאחר שהתרופה סיימה בהצלחה את כל הניסויים הקליניים, הרי שאנחנו אופטימיים שה FDA, גם אם יתעכב, יאשר את התרופה שפלח השוק אליו היא פונה, צפוי לעמוד על כ 200 מיליון דולר בשנה. אינדיקציה נוספת, EscharEx, להטריה של פצעים כרוניים, נמצאת באמצע המסע לאישור ולהערכתנו, לא תגיע לשוק לפני 2026, אך מצד שני היא פונה לשוק עצום העולה על שני מיליארד דולר. אינדיקציה שלישית, עליה החברה דיווחה בפברואר השנה, היא טיפול בסרטן עור לא ממאיר, BCC. אמנם האינדיקציה הזו נמצאת בראשית דרכה, אך ככל שבניסויים הקליניים, מדיוונד תצליח להוכיח שהאנזימים שפיתחה, מסוגלים לתת מענה למגוון רחב של בעיות רפואיות, הרי שהדבר אמור להקפיץ את שוויה בעיני האנליסטים ו/או בעיני אחת מענקיות הפארמה הבינלאומיות, שתשקול לרכוש את החברה.

- אליסיו של כלל ביוטכנולוגיה זינקה ב-81% בנאסד״ק ל-158 מיליון דולר

- מנכ"ל כלל ביוטכנולוגיה: "15 שנה חיכינו, הגיע הזמן לראות תוצאות"

- המלצת המערכת: כל הכותרות 24/7

ביוקיין (Biokine)

ביוקיין היא חברה שכת"ב היתה ממייסדיה וכיום נותרו בידיה 25% מהחברה. ביוקיין, מסחרה את אחד ממוצריה, תרופה למיאלומה נפוצה (סרטן דם), לחברת ביומד ישראלית אחרת – ביוליין. ביוליין מפתחת את האינדיקציה הזו כבר מספר שנים ובנובמבר 2020, הודיעה על הצלחה בניסוי מתקדם בשלב 3 של ה FDA. הצלחה בניסוי שכזה היא תמיד סיבה למסיבה, אך במקרה זה, הועדה המייעצת לניסוי, ראתה תוצאות כל כך מבטיחות, שהיא הסתפקה ב-120 נסיינים מתוך 170 שהיא תכננה לכלול בניסוי. לפי הערכות בשוק, המוצר הזה, ככל שיאושר סופית ע"י ה FDA, יוכל למכור במאות מיליוני דולר לשנה.

ביוקיין מבחינתה עשתה עסקה מבריקה, היא העבירה את הפיתוח לביוליין ונשארה ביד עם 20% מכל תקבול עתידי, ללא אפשרות לדילול. ביוליין מהצד השני, נכנסה לסחרור של הנפקות הנובע מהיקף העלויות הגבוה של פיתוח התרופה, בהן נאלצה לגייס מעל 100 מיליון דולר, מה שדילל מאוד את משקיעיה.

אליסיו (Elicio)

היא חברה פרטית אמריקנית שכת"ב מחזיקה בכ 17.5% ממניותיה. אליסיו נמצאת באחד התחומים ה"חמים" ביותר בתחום המלחמה בסרטן – מציאת החיסון למחלה הקטלנית. מדובר בתהליך בו מוצג לגוף מבנה שמאפיין סרטן מסוים, בדרך שגורמת למערכת החיסונית של הגוף, לסווג אותו כאויב ולפעול נגדו. בפברואר השנה, ביצעה אליסיו סבב גיוס לפי שווי של 150 מיליון דולר. אליסיו הגישה לאחרונה, תשקיף חסוי להנפקה בנאסד"ק, שלאחרונה נפתח עבור חברות כמוה. לפי פרסומים, שווי החברה בהנפקה צפוי להיות 450 מיליון דולר. להערכתנו, ההנפקה עלולה להיות בשווי נמוך יותר, סביב 300-350 מיליון דולר.

- תקלת מתגים או פעולה אנושית? האירוע החדש שמטלטל שוב את אייר אינדיה

- ככה מחירי הנפט יקרסו לכיוון ה-40 דולר - האם טראמפ מעדיף תקיפה או דיפלומטיה?

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- תקלת מתגים או פעולה אנושית? האירוע החדש שמטלטל שוב את אייר...

כת"ב מעלה הילוך

לאחרונה כת"ב פעילה במיוחד ושחררה שלל הודעות למשקיעים, לרבות עסקת נוברטיס איתה פתחנו. היא הנפיקה את גמידה-סל בנאסדק ומיזגה ומימשה את החזקתה בחברה אחרת בשם ניאון.

כת"ב דיווחה שהיא מנהלת מו"מ עם אלמדה הציבורית למכירת החזקתה בקרן אנטומיה. שתי החזקות מהקרן יוצאו והשאר יעבור לאלמדה, תמורת הקצאת מניות שלה.

פעילות מיוחדת וטרנדית נוספת עליה הודיעה כת"ב במרץ השנה, היא הקמת SPAC בשם Cactus. החברה מאמינה ביכולתה לגייס כ-100 מיליון דולר בחו"ל ולרכוש נתח מחברה ישראלית משמעותית, שתציף ערך עבורה.

שתי החלטות יוצאות דופן עליהן החליטה ודיווחה כת"ב, הם חלוקת דיבידנד של 36 מיליון שקלים ותוכנית רכישה עצמית של מניות בהיקף של 9.36 מיליון שקלים.

למרות המימושים המוצלחים בתקופה האחרונה, לחברה יתרת הפסד עצומה של מאות מיליוני שקלים, מה שיעזור בהפחתת תשלומי מס לאחר מימושים, לפחות בתקופה הנראית לעין.

האם החברה במחיר הזדמנותי?

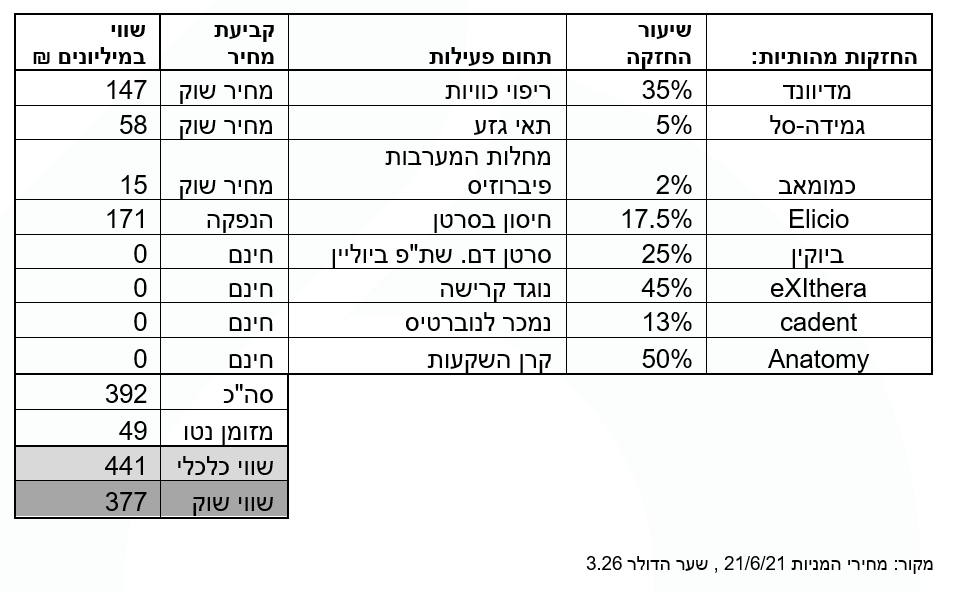

אנחנו מוצאים את המחיר הנוכחי כהזדמנות. לפניכם מודל NAV (שווי נכסי נקי) שמרני, בו התייחסנו רק לשוויין של החברות הציבוריות, שמניותיהן נסחרות בבורסה, החברות האחרות קיבלו אצלנו שווי אפס. בנוסף הצמדנו לאליסיו תג מחיר של 300 מיליון דולר. כל שינוי למעלה בתמחור כמובן ישפיע מיידית על השורה התחתונה:

בשורה התחתונה

שנים רבות, הייתה כת"ב חברה עתירת פוטנציאל שלא סיפקה את תיאבון המשקיעים, בקצב המימושים שלה. נראה שבשנה וחצי האחרונות, השקעות רבות הבשילו במקביל. אנחנו מסמנים את שלוש חברות הבנות עליהן הרחבנו, ככאלו שצפויות להציף ערך בקרוב. מדובר בחברות עם סיפורים שונים, שהגיעו ממש לאחרונה לקו הסיום, גם הצלחה אחת מבין השלוש תשפיע מהותית על ערכה של כלל תעשיות ביוטכנולוגיה.

הכותב הוא שותף מנהל בבית ההשקעות אקורד ש.ק.ל.

- 5.גם תשפיע וסביר ששלשתם יכשלו כי זה יהודים רמאים (ל"ת)וכישלון של אחת 22/06/2021 16:02הגב לתגובה זו

- 4.נשמע מענין להשקעה לטווח בינוני (ל"ת)מייק1 22/06/2021 15:24הגב לתגובה זו

- 3.אהודאהוד 22/06/2021 15:14הגב לתגובה זואני נהנה מאוד לקרוא את הניתוחים שלך!מה אתה אומר על פלרם שכבר 5 רבעונים מספקת תוצאות מדהימות אבל המכפיל שלה 3.5!!!??? האם ייתכן שהשוק מפספס אותה?

- 2.כלל ביו 22/06/2021 14:35הגב לתגובה זואני נמצא בה משער 220 עוקב אחריה והיא לדעתי בקרוב תפרוץ שער 300 מה גם שהיום החברה סיימה עם רכישת מניות עצמיות אחרי חודשיים שיהיה לנו בהצלחה אין האמור המלצה

- 1.משה 22/06/2021 14:19הגב לתגובה זוביוליין עשויה להפתיע עם אקזיט