שיח מדיקל: חלומות גדולים, ביצועים קטנים

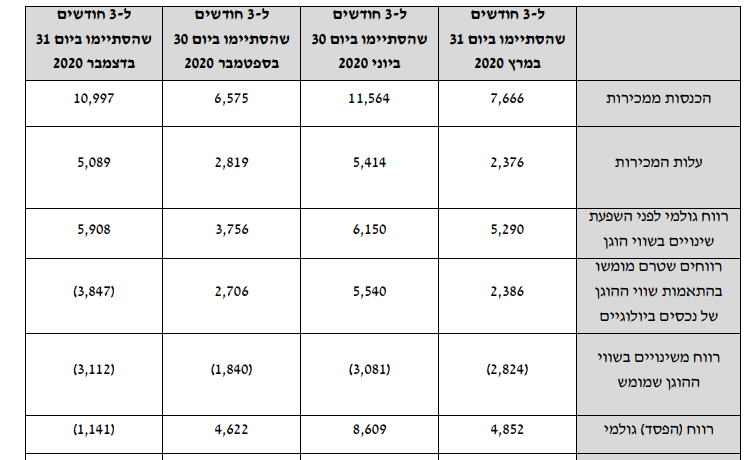

חברת הקאנביס שיח מדיקל 0.28% שנסחרת בשווי של 225 מיליון שקל, מדווחת על הכנסות של 36.8 מיליון שקל בשנת 2020 - עלייה של 28% בהשוואה לשנה קודמת. הגידול בהכנסות נובע מצמיחה בפעילות העסקית וממעבר למכירות במסגרת האסדרה החדשה. אלא שההכנסות במהלך השנה היו תנודתיות בין הרבעונים (רבעון שני 11.5 מיליון שקל, רבעון שלישי 6.6 מיליון שקל ורבעון רביעי חזרה ל-11 מיליון שקל). מעבר לכך, צמיחה של 28% בשנה היא לא ביג דיל לתחום שנחשב מאוד צומח. אולי החלומות על ייצוא קנאביס היו גדולים מדי. אחרי הכל, בקנדה וארה"ב יש מעצמות קנאביס שמוכרות ברחבי העולם סחורה שנתפסת כאיכותית מאוד בהיקפים של מאות מיליוני דולרים.

ועדיין - שיח מעריכה כי מגמת היצוא למדינות בהן פועלת החברה כיום שהחלה ברבעון האחרון לשנת 2020, וכן מדינות נוספות, תימשך ותביא לגידול נוסף בהכנסות במהלך שנת 2021.

>> ייבוא הקנאביס מוכיח: חברות הקנאביס המקומיות ייכשלו בייצוא

- כפית וחצי ירוק בבקשה: הסטארט-אפ שפיתח מזון מבוסס קנאביס מגייס משקיעים

- תביעה על סך 640 א' ש' נגד "בטר" הנרכשת על ידי אינטרקיור

- המלצת המערכת: כל הכותרות 24/7

הרווח הנקי בשנת 2020 עמד על 12.0 מיליון שקל, אלא שמדובר ברווח שכולל שערוכים של ניירות ערך. בפועל הרווח הוא חצי מכך.

הרווח המתואם בשנת 2020 (רווח בנטול השפעת שינויים בשווי הוגן של נכס ביולוגי, תשלום מבוסס מניות והוצאות רישום למסחר) עמד על כ-18.1 מיליון שקל בהשוואה לכ-9.3 מיליון שקל בשנת 2019. עם זאת, בהינתן רווחי ניירות הערך/ רווחי השערוך מדובר כאמור ברווח נמוך יותר.

יו"ר דירקטוריון שיח מדיקל גרופ, ניר זיכלינסקי, אמר: "בשנת 2021 אנו נפעל לאימוץ מדיניות ESG כחלק מערכי חברת שיח לשמירה על איכות הסביבה, קיימות, וממשל תאגידי. בדוח התקופתי הנוכחי נתנו את הדעת לתחום הממשל התאגידי ודיווחנו באמצעות השאלון של הרשות לניירות ערך בנושא על אף שאיננו מחויבים לדיווח כאמור. לתאריך המאזן, לשיח איתנות פיננסית משמעותית ויתרת מזומנים של 25.5 מיליון ש"ח המאפשרת לנו לתור אחר רכישות אסטרטגיות שהינן סינרגטיות לפעילות החברה".

- 3.כתבת עומק מדהימה (ל"ת)אנונימי 21/03/2021 20:10הגב לתגובה זו

- 2.שלמה 21/03/2021 12:46הגב לתגובה זוhttps://mayafiles.tase.co.il/rpdf/1358001-1359000/P1358934-00.pdf

- 1.יואל 21/03/2021 11:54הגב לתגובה זושנים ועשה נזק בלתי הפיך בגלל האינטרסים האישיים שלו והוראות שכנראה קיבל מבעלי הבית בווגאס

- א 21/03/2021 13:36הגב לתגובה זואני למשל אצביע נגד לגליזציה של חומר שבמהותו הוא סם.