קוויק משלמת לאנטרופי כדי להציל את ההנפקה; מקבלת בתמורה - שווי גבוה

בהמשך לאזהרות שלנו בביזפורטל על השווי הגבוה שקוויק המנוהלת על ידי אבירם גנות, מעוניינת להשיג בהנפקה, הגופים המוסדיים לא הסכימו להיענות להנפקה במחיר האמור (הרחבה - המוסדיים לא ייכנסו להנפקה בשווי של 400-500 מיליון שקל). מכאן, יש שתי אפשרויות - הפחתת מחיר ההנפקה או ביטול ההנפקה, ונראה שבחברה עושים הכל לנצל את חלון ההזדמנות ולצאת לשוק - הם יפחיתו את המחיר והם גם יביאו הערכת שווי נדיבה כדי שלמוסדיים יהיה קל ללחוץ על פקודת הקנייה. מוסדי שמזמין סחורה בקוויק לפי הערכת השווי של אנטרופי הוא או טיפש או רשלן.

חשוב להדגיש - גם אם התשלום הגיע בפועל דרך החתם או אחרים, ברור מי המשלם בסוף הדרך - קוויק. גם אם כולם עושים את זה - אז מה? זו אנליזה בהזמנה, ואם אתם חושבים שזו אנליזה אובייקטיבית, אתם טועים. אם אותו אנליסט באנטרופי היה כותב שהחברה שווה 200 מיליון שקל - הוא היה נזרק מכל המדרגות יחד עם העבודה שלו. אז אתם מבינים איך זה עובד - זה פשוט עוד סוג של תחמון גדול שנועד לתת למוסדיים דחיפה. נקווה שהם לא יידחפו להנפקה הזו במחיר גבוה. ושלא תבינו לא נכון - קוויק חברה ראויה לבורסה, אך לא בשווי שהם מכוונים אליו.

מכינת העבודה - חברת אנטרופי היא חברת ייעוץ למוסדיים. החברות מהסוג שלה, לרבות חברות הדירוג נמצאות בניגוד עניינים מובנה: מי שמשלם להן אלו החברות, אם במישרין או בעקיפין, והן כמובן מעוניינות למקסם את הערכת השווי. חברות הייעוץ והדירוג כמובן אמורות לשמור עד כמה שניתן על המוניטין שלהן אבל זה לא באמת יכול להתרחש בשיטה הקיימת. זאת ועוד - אם נניח שבקוויק לא היו מקבלים את השווי שרצו הם היו גונזים את ההערכה ועוברים ל"עט להשכיר" הבא בתור, עד שהיו מוצאים מישהו שהיה טוען שהם שווים 500 מיליון שקל. בואו נראה את המישהו הזה משקיע בעצמו בחברה לפי שווי של 500 מיליון שקל.

מה כתוב בהערכת השווי של אנטרופי? באופן לא תמוה, בקוויק ובאנטרופי סירבו להעביר לנו את הניתוח - הם חוששים שנקלקל להם את ההנפקה למרות שהערכת השווי כבר פורסמה שלשום. על פי כתבה של יורם גביזון בדה מרקר "בקוויק מנסים להסביר לשוק שההפסד הגולמי החשבונאי נובע מייחוס עלויות, כמו ליקוט אריזה וסליקה לעלות המכר, בניגוד למודלים של קמעוניות המזון המסורתיות, שזוקפות לפחות את חלקן לשורת הוצאות התפעול".

- בעקבות הביקורת: קוויק תיאלץ לחתוך את השווי בהנפקה

- למה למוסדיים אסור לגעת בהנפקה של קוויק?

- המלצת המערכת: כל הכותרות 24/7

באנטרופי טוענים כי השווי של החברה צריך לעמוד על כ-520-570 מיליון שקל והם מתבססים על הדוחות ותחזיות. על פי אנטרופי היקף ההזמנות באתר של קוויק יצמח מ-130 מיליון שקל כיום לכמיליארד שקל עד שנת 2025 וכי החברה תעבור כבר השנה לרווח גולמי ולרווח נקי ב-2023.

האם זה אפשרי? כן. האם השווי סביר? לדעתנו לא, וכל כל מי שדיברנו איתו בשוק סבור כמותנו. היה מצופה מגוף אנליזה ומחקר כמו אנטרופי לא לקחת כמובן מאליו את מה שהנהלת החברה משחילה ומספרת להם, אלא לתת הערכה אמיתית. אבל אי אפשר לבוא בטענות לאנטרופי - זו הפרנסה שלהם, כולם עובדים כך, אלו כללי המשחק. מי שצריך לעצור את כללי המשחק האלו היא רשות ניירות ערך.

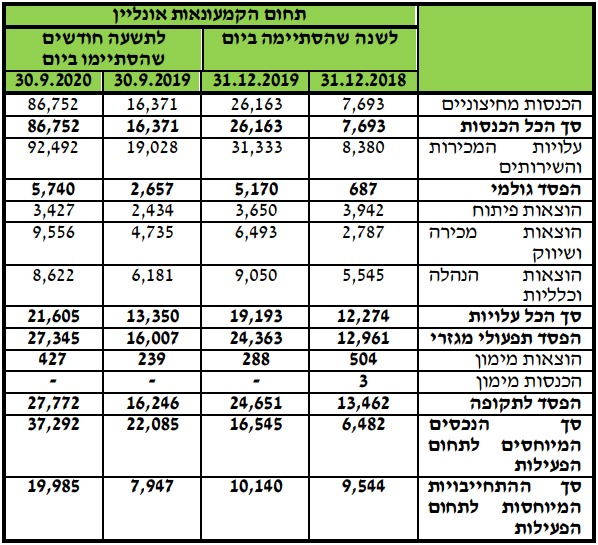

נזכיר כי קוויק היא חברה מפסידה. ההפסד בתשעת החודשים הראשונים הסתכם ב-27.7 מיליון שקל לעומת כ-25 מיליון שקל בשנת 2019 כולה. ברבעון האחרון של 2020 חל המשך גידול בהכנסות וככל הנראה גם ההפסד יקטן, אך נראה שהפסד של 30 מיליון שקל בשנה הוא המינימום. כל זה בשעה שהמכירות עלו ב-2020 לכ-126 מיליון שקל לעומת 26 מיליון שקל בשנה קודמת.

- מכפיל הון של 0.9 וצבר פרויקטים של 1.7 מיליארד שקל: האם אלביט הדמיה מעניינת?

- מטריא ללוזון פיננסים: המהלך להפיכת פלטפורמת ה-P2P ל"בנק קטן"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

החברה מפסידה גולמית. הדוחות הכספיים מסגירים שכשהחברה מוכרת סחורה ב-100 שקל היא מפסידה כמה שקלים טובים וזה עוד לפני הוצאות מכירה ושיווק מימון ועוד. המשמעות היא שכדי להרוויח היא צריכה להיות מאוד גדולה בהיקפים, וגם אז, המרווחים לא יהיו גדולים. אחרי הכל החברה היא מתווכת מדרגה שנייה. אתרי הקניות של רשתות הקמעונאיות עושים רווחים גבוהים יותר כי הם גם הספק. קוויק היא "עוד יד" בדרך לצרכן. זה לא אומר שאין לה אפשרות להרוויח, אבל זה אומר שהיא צריכה להגיע להיקפים מאוד גדולים כדי להרוויח.

חשוב להדגיש, ההפסדים של קוויק לא מפתיעים, אחרי הכל החברה נמצאת בשלב החדירה וכשהיא נכנסת למקומות חדשים היא בעצם מקימה תשתית של פעילות לרבות שליחים ויש הוצאות הקמה שמשפיעות על הרווחיות. אז בהחלט אפשר להסתכל על ההפסדים כהשקעה, שככל שהחברה תגדל הפסדים האלו ("הפסדי ההקמה") יהיו נמוכים יותר באופן יחסי. ועדיין - בשורה הגולמית ובשורה התחתונה מדובר בהפסדים כבדים.

- 14.שילחצו על המוסדיים (ל"ת)איפה רשות שוק ההון? 03/02/2021 14:07הגב לתגובה זו

- 13.יוסי 02/02/2021 16:35הגב לתגובה זובושה למה מחזיקים אנליסטים? מדוע אתם גובים דמי ניהול?

- 12.יריב 02/02/2021 16:27הגב לתגובה זוביזפורטל הוא לא אתר מהאו"ם. הוא אתר עם דיעות, גם אם לעיתים שגויות, אבל הוא לא פוליטיקלי קורקט והוא לא חושב על מפרסמים כשהוא מעלה מאמרים כאלה. כל הכבוד - אמשיך לבקר אצלכם.

- 11.אוגר לשעת חירום 02/02/2021 13:56הגב לתגובה זומה דעתכם, לחבר אוגרים על גלגל לכבלים כדי לייצר חשמל. יש מצב שאנטרופי יעירכו את החברה באיזה חצי מיליארד?

- אם תשלם להם כראוי הכל אפשרי! 02/02/2021 16:23הגב לתגובה זואם תשלם להם כראוי הכל אפשרי!

- 10.האתר הזה נותן תמונה ברורה ואמינה ממש כל הכבוד לכם. (ל"ת)אריק 02/02/2021 13:54הגב לתגובה זו

- 9.בן 02/02/2021 12:54הגב לתגובה זוסוף סוף ביזפורטל מביא כתב ענייני שבודק ועושה עבודה ציבורית נאה. כל הכבודלעורך הכתבה ולאתר ביזפורטל שמציג כאלה דברים. יישר כח

- 8.שי 02/02/2021 12:50הגב לתגובה זומחנויות מכולת. חברה רוויחית מהשקל הראשון. ואפשר בכיף להתפתח בזה לעוד סניפים ושיווק לחנויות. בלי סיפורי דמיונות. מוכר עכשיו ב 70 מיליון. הכל ממוחשב. אגב אם קוויק חושבים שיצליחו להגיע למיליארד שקל מכירות למה לא מחכים לשנת 2023 הרי הבעלים של זה קוקה קולה שלא חסר לו כסף. שיחכה ל 2023 וינפיק בשווי יותר גבוה. הסיבה האמיתית כי הוא יודע תאמת שזה לא שווה שקל. זה סה"כ חברת משלוחים מפסידה. ובשנת 2023 לא יוכל למכור תסיפור לבורסה שזה ירוויח. עכשיו קל למכור תסיפור לאנשים. למתעניין לקנות ממני תחברה 0527678199 ווצאפ

- 7.חברות בלון ללא רווח ממשי מידי רוצות רווח מהבורסה (ל"ת)חבר 02/02/2021 12:42הגב לתגובה זו

- 6.שואל שאלה 02/02/2021 12:38הגב לתגובה זועוד הוכחה לאתר ביזפורטל שלא מונע מאינטרסים זרים. כל הכבוד לך נתנאל על היוזמה והמעקב שלך בנושא. ישר כוח! הלוואי ובאתרים אחרים(דה מרקר) ילמדו מכם ויפיקו לקחים. אשריך נתנאל!

- 5.מרקו 02/02/2021 12:21הגב לתגובה זואתרחק מכל מוסדי שישקיע שם. שערוריה.

- איך תתרחק מהמוסדיים? שתף אותנו חבר (ל"ת)מגיב שפוי 02/02/2021 21:04הגב לתגובה זו

- 4.שני חברות פח נפגשו בפח הזבל (ל"ת)אנונימי 02/02/2021 12:21הגב לתגובה זו

- 3.כל הכבוד על האמת (ל"ת)דני 02/02/2021 12:19הגב לתגובה זו

- 2.דוד 02/02/2021 11:58הגב לתגובה זוהם כאילו נייטרליים ומתיימרים להיות בלתי משוחדים אבל מהיכרות , הם המשך לשחיתות באמתלה שמייצגים ודואגים למוסדיים (הציבור).

- 1.באל השווים המנופחים הללו, גם אייס וכל החברות שהנפי 02/02/2021 11:51הגב לתגובה זובאל השווים המנופחים הללו, גם אייס וכל החברות שהנפיקו השנה כל העניין זה שהחברות לא מגייסות אלא בעצם בעלי השליטה מוכרים את החברות ביוקר, צריך לעשות חוק שכל מוסדי משקיע שם בכספי הפנסיה יהיה חייב להשקיע מהכיס הפרטי שלו או השכר שלי לפי אוצו שווי ואז נראה אם הוא מוכן להשקיע! פשוט ביזיון!!!

- מגיב שפוי 02/02/2021 21:05הגב לתגובה זואלו לא הנפיחות הראשונות. ראה האגחים של חברות הנדלן האמריקאיות.. איפה היית אז דון קישוט?