למה למוסדיים אסור לגעת בהנפקה של קוויק?

חברת המשלוחים קוויק, (ברינג ברינג) צברה תיאבון בעקבות משבר הקורונה, שהיטיב עם העולם הדיגיטלי - הרכישות דרך האינטרנט מזנקות והחברה שמספקת פלטפורמה להזמנות מזון ברשת האינטרנט הגדילה משמעותית את מחזור ההכנסות שלה. קוויק מעוניינת להיכנס לבורסה לפי שווי של 400-500 מיליון שקל ויש הרבה סיבות למה לא להשתתף בהנפקה הזו. מנהלי הקופות גמל, הפנסיה וקרנות הנאמנות, על פניו לא צריכים לקנות בהנפקה. אבל יש גם סיבה אחת שההנפקה הזו כן עשויה להצליח.

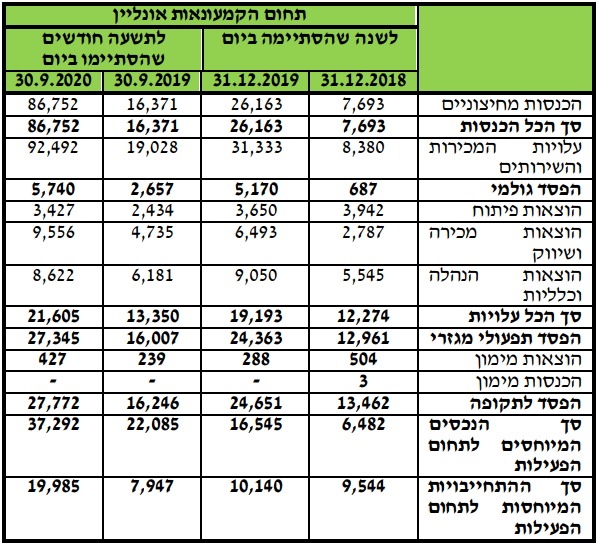

נתחיל בלמה לא להשתתף. קוויק היא חברה מפסידה. ההפסד בתשעת החודשים הראשונים הסתכם ב-27.7 מיליון שקל לעומת כ-25 מיליון שקל בשנת 2019 כולה. ברבעון האחרון של 2020 חל המשך גידול בהכנסות וככל הנראה גם ההפסד יקטן, אך נראה שהפסד של 30 מיליון שקל בשנה הוא המינימום. כל זה בשעה שהמכירות עלו ב-2020 לכ-126 מיליון שקל לעומת 26 מיליון שקל בשנה קודמת.

החברה מפסידה גולמית. הדוחות הכספיים מסגירים שכשהחברה מוכרת סחורה ב-100 שקל היא מפסידה כמה שקלים טובים וזה עוד לפני הוצאות מכירה ושיווק מימון ועוד. המשמעות היא שכדי להרוויח היא צריכה להיות מאוד גדולה בהיקפים, וגם אז, המרווחים לא יהיו גדולים. אחרי הכל החברה היא מתווכת מדרגה שנייה. אתרי הקניות של רשתות הקמעונאיות עושים רווחים גבוהים יותר כי הם גם הספק. קוויק היא "עוד יד" בדרך לצרכן. זה לא אומר שאין לה אפשרות להרוויח, אבל זה אומר שהיא צריכה להגיע להיקפים מאוד גדולים כדי להרוויח.

חשוב להדגיש, ההפסדים של קוויק לא מפתיעים, אחרי הכל החברה נמצאת בשלב החדירה וכשהיא נכנסת למקומות חדשים היא בעצם מקימה תשתית של פעילות לרבות שליחים ויש הוצאות הקמה שמשפיעות על הרווחיות. אז בהחלט אפשר להסתכל על ההפסדים כהשקעה, שככל שהחברה תגדל הפסדים האלו ("הפסדי ההקמה") יהיו נמוכים יותר באופן יחסי. ועדיין - בשורה הגולמית ובשורה התחתונה מדובר בהפסדים כבדים.

- קוויק משלמת לאנטרופי כדי להציל את ההנפקה; מקבלת בתמורה - שווי גבוה

- בעקבות הביקורת: קוויק תיאלץ לחתוך את השווי בהנפקה

- המלצת המערכת: כל הכותרות 24/7

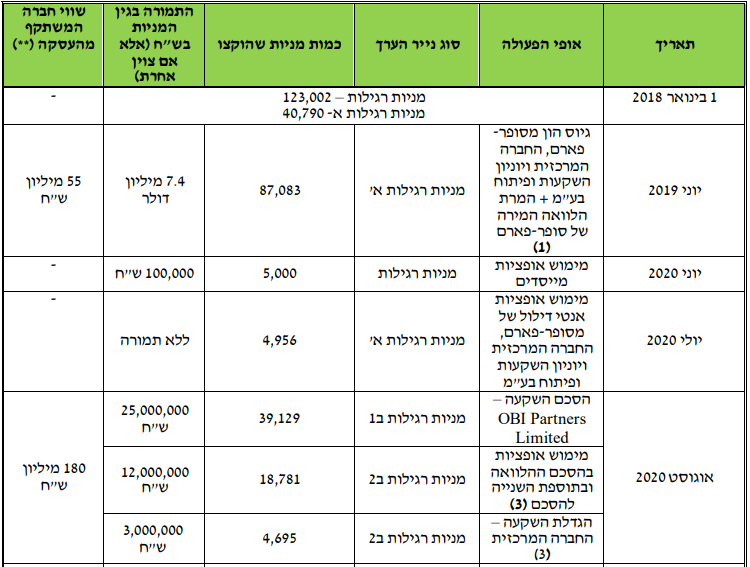

הבעלים עושים עליכם סיבוב מהיר. רק לפני שנה וחצי הבעלים גייסו לפי שווי של 55 מיליון שקל, לפני חצי שנה גייסה החברה לפי שווי של 180 מיליון שקל. והקפיצה האחרונה לגיוס מהציבור לפי שווי של 400-500 מיליון שקל, נראית כמו ניצול של שוק ההנפקות הלוהט לדחוף לציבור סחורה יקרה, יקרה מאוד ולא כל כך משובחת. השווי הזה נראה גדול בכמה מידות על החברה.

תחזית? לא - סימולציה שהיא גימיק שיווקי בלבד

תחברו את ההפסדים להנפקה במחיר גבוה ותקבלו שבפועל מה שקוויק מנסה לעשות זה לרכוב על כספי הציבור, שהוא יממן את ההפסדים שלה. במצגת למשקיעים מפרסמת החברה סימולציה מה יקרה אם המכירות של החברה יגיעו ל-1 מיליארד שקל. האמנם. איך חברה מעזה לפרסם סימולציה? האם זו תחזית אמיתית של החברה או ניסיון לגימיק שיווקי, סוג של משחקי אשליות שגורם לקוראים לחשוב כך - "נתנו לכם מספר - מיליארד, לא אמרנו שזה התחזית, אבל אם אנחנו נותנים זה לא סתם".

- הרשות לניירות ערך פשטה על משרדי ארית ורשף בחשד לעבירות מידע פנים

- עתידות: עד גיל 21 תמצא אוצר (והוא מחכה לך בקופת הגמל)

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- יאיר לפידות: "מי שחושב שהתשואות של שלוש השנים האחרונות...

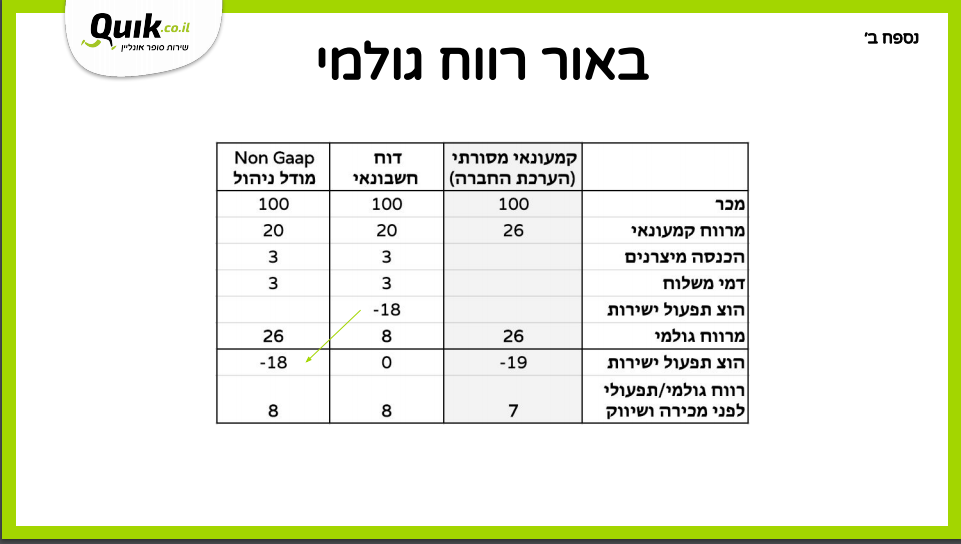

הצגת הסימולציה היא דבר בעייתי כשלעצמו וזו לא הבעיה היחידה של המצגת של קוויק שעברה כבר כמה גרסאות (האם כל פעם מחדש החברה מנסה לעודד את המשקיעים עם נתונים נוספים?). על פי נספח ב' למצגת, הרווחיות הגולמית של החברה מחנות היא 8%, אבל בטור ליד החברה מציגה את הרווח הלא חשבונאי NON GAAP שהוא 26% בדומה לכל קמעונאי מסורתי. איך זה יכול להיות? האם סביר שקוויק המתווכת מרוויחה כמו קמעונאי? ולמה נוטרלו ההוצאות הלא ישירות? אין הסבר במצגת, ולא הגיוני לנטרל הוצאות ישירות. מעבר לכך, לא ברור מה זה "רווח גולמי לפני מכירות ושיווק", האם זה רווח גולמי רגיל? בקיצור יותר שאלות מתובנות מהשקף הזה, וגם בכך לא נגמרו התהיות.

הנתונים במצגת מספרים סיפור חיובי מדי. זו כמובן המטרה של מצגת ועדיין, נראה שקצת הגזימו בקוויק. נחזור לפונדמנטלס - החברה מפסידה והרבה. על איזה רווח מחנות מדברים מנהלי קוויק ואת מי זה מעניין - רווח זה אולי מספר גמיש, אבל בסוף יש שורה תחתונה והיא שלילית.

נמשיך לשורה התפעולית המאוד חשובה. ההפסד התפעולי של החברה גדל מכ-13 מיליון שקל בשנת 2018 ל-24.65 מיליון שקל בשנת 2019 והמשיך לגדול בשלושת הרבעונים הראשונים של 2020 ל-27.3 מיליון שקל. ההפסד הכולל גם הוא היה גדול יותר והגיע ל-13.5 מיליון שקל ב-2018, 24.56 מיליון שקל ב-2019 ולא פחות מ-27.7 מיליון שקל בשלושת הרבעונים הראשונים של 2020.

אז למרות הנתונים המוזכרים זה דווקא כן יכול להצילח?

כי הפעילות של קוויק כאמור גדלה בקצב ניכר, במיוחד על רקע הקורונה. קוויק משווקת מוצרי צריכה מהירים (FMCG - Fast Goods Consumer Moving) לרבות מזון יבש וטרי, פירות וירקות, קצבייה, מעדנייה, מאפייה, מוצרי טואלטיקה ופארמה, מוצרי ניקיון ועוד. הפעילות מתבצעת באמצעות פלטפורמה אינטרנטית המאפשרת לחברה לנהל שרשרת אספקה מלאה, ללא צורך במלאי. האמת פעילות נחמדה, יש פוטנציאל, ויש גידול במכירות - ברבעון הרביעי של השנה האחרונה המכירות הסתכמו ב-40 מיליון שקל לעומת 86.7 בתשעת החודשים הראשונים של 2020.

בשורה התחתונה, אין שום סיבה שמשקיעים מוסדיים יקנו את ההנפקה הזו ב-400-500 מיליון שקל וגם לא ב-300 מיליון שקל. בסוף - הכל שאלה של מחיר, אלא שבזמן האחרון הסיבות להצלחות של ההנפקות הם לא רק עניין כלכלי. יש כסף, הרבה כסף, והרבה כסף שמחפש השקעה. אין מה לעשות בו ולכן הוא מחלחל גם להנפקות לא טובות. כך הוא גם מנפח את התימחורים של החברות ורואים את זה בהנפקות האחרונות בעולם בכלל, ובשוק ההון המקומי בפרט.

- 11.בקרוב כל חנות מכולת תונפק בבורה הלוהטת? (ל"ת)חלוף 28/01/2021 16:06הגב לתגובה זו

- 10.הלוגו מזכיר את רב-קו (ל"ת)אבי 23/01/2021 18:26הגב לתגובה זו

- 9.כל מילה בסלע (ל"ת)מייק לבנובסקי, ר''ג 22/01/2021 11:15הגב לתגובה זו

- 8.רוני 21/01/2021 23:25הגב לתגובה זואנליסט שלא מבין מה זו קדמה ואיך משיגים אותה. קוויק חברה עם 200 מיליון שקל מכירות ועוד שנתיים עם קרוב למיליארד שקל מכירות (בהנחה שימשיכו לצמוח סקס מהיר) עם מודל עיסקי מדהים שילך וישתפר עם הזמן. אם ניתלה באילנות גבוהים טסלה אמזון פייסבוק כולם הפסידו בהתחלה. הכל תלוי באנשים ובמודל העיסקי ובשניהם קויק חזקים

- 7.נעמי פלד 21/01/2021 20:09הגב לתגובה זוזהירות... זה לא פייר. כל פעם הבתי השקעות האלה מהמרים בכסף שלנו ואחר כך אנחנו אוכלים אותה. והם בסבבה שלהם. אסור לתת להם להפסיד לנו את הכסף

- 6.אבי כהן 21/01/2021 20:07הגב לתגובה זוכתבה נכונה!

- 5.לחשוף את מי שקונה בהנפקה (ל"ת)בני 21/01/2021 13:57הגב לתגובה זו

- 4.שי 21/01/2021 13:34הגב לתגובה זויש לי חברה עם מחזור מכירות מעל 100 מיליון בשנה. חנויות מכולת. מוכן למכור עכשיו ב 70 מיליון. לא ב 500 מיליון כמוהם. מי שמעוניין אשמח 0527678199 ווצאפ

- 3.זו חברת צמיחה 21/01/2021 13:15הגב לתגובה זוהשורה היחידה שהיית צריך לעצור בה זה שורת ההכנסות . חברה שההכנסות עלו פי 3 מ 2018 ל 2019 ופי 4 מ 2019 ל 2020 זו חברה שאתה רוצה לקנות את המניות שלה . כן גם ב 400 מיליון שקל . אתה פשוט לא מבין חברות צמיחה . הבורסה מתמחרת את העתיד לא את העבר.

- אליוט 21/01/2021 17:06הגב לתגובה זוחברה שמפסידה גולמית? לא בטוח

- משקיע 21/01/2021 14:55הגב לתגובה זואם כל מה שחשוב זו שורת ההכנסות, אני מציע שתקנה במכולת מוצר ב-10 שקלים ותמכור אות המוצר מחוץ למכולת ב-8 שקלים ללקוחות. אני בטוח שיהיה לך יופי של מחזור (אף אחד לא יסרב לרכוש מוצר זול יותר) אבל בשורה התחתונה זה לא מודל עסקי בר קיימא.

- 2.בסה"כ כתבה מאוזנת ושקולה . לא ממומנת בכלל :) (ל"ת)רמי 21/01/2021 13:04הגב לתגובה זו

- שמעון 21/01/2021 20:06הגב לתגובה זולמה כל פעם שמישהו כותב ביקורת אמיתית ואזהרה למשקיעים אנשים זה לא בסדר אבל כתבות שמלקקות לחברה זה בסדר? החברה מסוכנת, מפסידה גולמית (כלומר מכניסה פחות ממה שעולה לה למכור את המוצר עצמו) ויש כאן כתבה מצוינת שמזהירה את המשקיעים ואת המוסדיים. ביזפורטל תמשיכו ככה! תשמרו על הציבור!

- לוי 21/01/2021 17:32הגב לתגובה זוהיום הכל זה אינטרסים וזה לגיטימי . ביזפורטל לקחו את זה אולי צעד אחד רחוק מידי ...

- 1.כל הכבוד לנתנאל, ביקורת במקום (ל"ת)כל הכבוד 21/01/2021 12:37הגב לתגובה זו