מיטב: האם משתלם להשקיע בקרנות של בית ההשקעות הוותיק?

קרנות מנייתיות

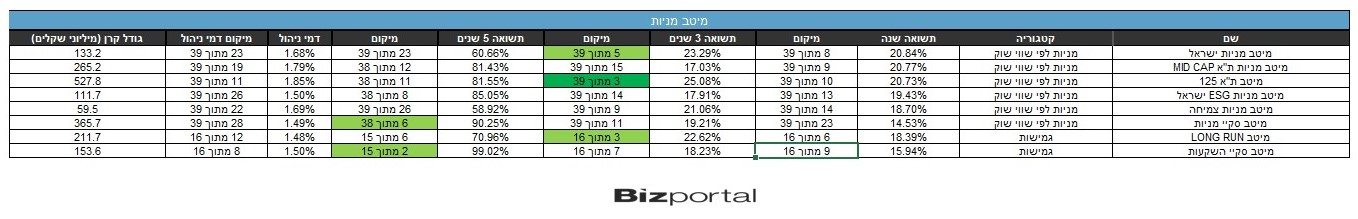

8 קרנות שונות עומדות בקריטריונים שהצבנו - 3 שנים פעילות ו-60 מיליון שקל (הקרן "מיטב מניות צמיחה" שמנהלת 59.5 מיליון שקל גם נכנסה). שתיים מהן בקטגוריית הקרנות הגמישות ו-6 ב"מניות לפי שווי שוק". כל הקרנות פעילות יותר מ-5 שנים. להלן התוצאות:קרנות אג"חיות

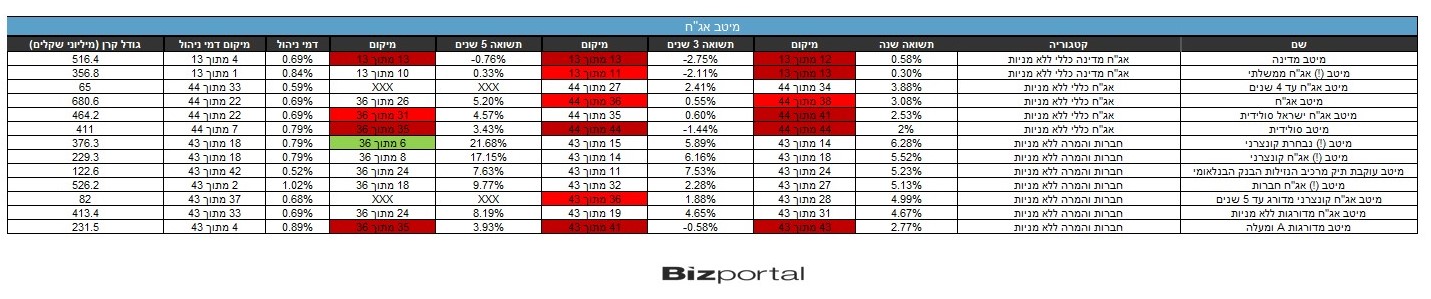

לא פחות מ-13 קרנות אג"חיות נכנסו להשוואה. שתי קרנות בקטגוריית אג"ח מדינה, 4 נוספות באג"ח כללי ו-7 באג"ח חברות והמרה. פה מתקבלת תמונה שונה לחלוטין.שתי הקרנות של מיטב בקטגוריית אג"ח מדינה כללי הן בין האחרונות בכל טווחי הזמן שנבדקו, בשלוש מהמקרים הן האחרונות ממש. גם באג"ח הכללי מיטב לא ממש בולטת לטובה, במיוחד בשנה האחרונה. יחד עם זאת נציין שהקרנות של מיטב שנכנסו להשוואה בקטגוריה הזו הן אלו בלי סימן הקריאה, כלומר כאלה עם פונציאל רווח נמוך יותר. ובכל זאת, העובדה ש-3 מתוכן מאכלסות את המקומות האחרונים ברוב המקרים, וגם זו שלא, נמצאת בחצי התחתון על פי רוב, היא בעייתית. הצלחה דומה לקרנות המנייתיות וודאי שלא ניתן למצוא פה. גם הביצועים בקטגוריית חברות והמרה לא מרשימים, אם כי פחות גרועים. קרן אחת עם ביצועים חיוביים באופן יחסי - "מיטב (!) נבחרת קונצרני". קרן אחת עם ביצועים גרועים מאד - "מיטב מדורגות A ומעלה", והשאר די באמצע. על כל פנים הסך הכל של מיטב בתחום קרנות האג"ח נראה שלילי. דמי הניהול בחלק מהמקרים גבוהים למדי (בקרנות המדינה ובחלק מקרנות האג"ח חברות), ושאר המקרים בינוניים. קרן אחת יכולה להיחשב כזולה (מיטב עוקבת תיק מרכיב נזילות הבנק הבנלאומי).

קרנות מעורבות

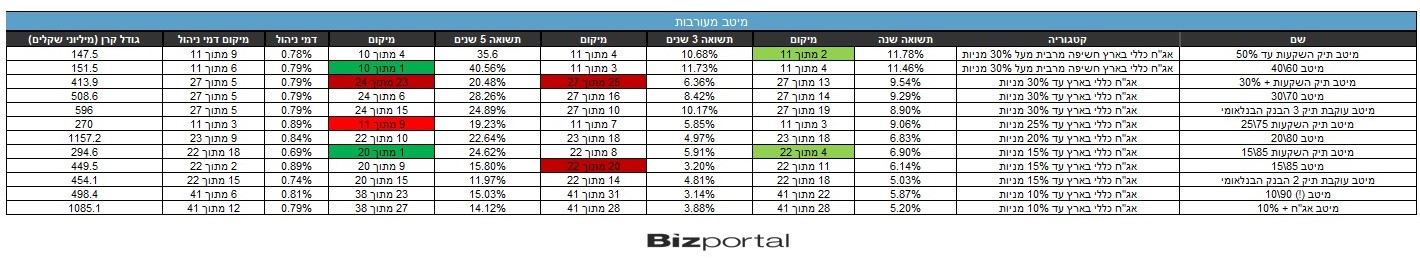

במיטב מציעים קרנות מעורבות רבות בכל סוגי היחסים בין אג"ח למניות, מ-5% מניות ועד 50% מניות וכל מה שבדרך. בכל הקטגוריות יש למיטב מספר קרנות, לע מעט מהן קרנות גדולות עם מאות מיליוני שקלים כל אחת, ובשני מקרים אף מעל מיליארד שקל. סך הכל נציג 12 קרנות, אך למיטב ישנן עוד קרנות אחרות שלא נכנסו לטבלה כי הן צעירות מדי, קטנות מדי, או בקטגוריות שאין מספיק מתחרים (עד 5% מניות לדוגמה). אז אם מיטב מצליחה יחסית בהשקעה במניות, פחות מצליחה בהשקעה באג"ח, מה יתן עירוב של שני הסוגים? כנראה שתוצאות מעורבות:- 4.יהושפט 03/06/2024 21:34הגב לתגובה זואם לחברה יש כל כך הרבה קרנות אז ההתפלגות שלהן אמורה להיות של פעמון גאוס. כי גם גוף עלוב כל כך אמור במזל מטורף להביא קרן מצטיינת. היא כמובן תהיה היוצא מהכלל. מזל נטו. פוקס טהור אבל אמורה להיות כזו. העובדה שאין כזו היא נס סטטיסטי. הם כל כך גרועים שחוקי הסטטיסטיקה התכופפו. חחחח

- 3.סו"ס 03/06/2024 11:56הגב לתגובה זוקבין לאורך זמן מצטיין אך לא כל הזמן,כנ"ל ורדן ,לפיכך אין לדעת מ ר א ש איזו כן ואיזו לא,לכן ג"כ מפזרים כי אין יכולת לנתח עתידית,גם לא זיו סגל וגרינבוים סליחה גרינברג

- 2.סו"ס 03/06/2024 11:53הגב לתגובה זואין העבר מוכיח ואינו צופה עתיד,ניתוחי אדון גיא מ י ו ת ר י ם ומטעים

- בואו נסכם 04/06/2024 08:10הגב לתגובה זו!!!!גיא הרי איש מאמין!!

- 1.הצבע השליט-אפור (ל"ת)אנונימי 03/06/2024 08:53הגב לתגובה זו

- זה הצבע שצריך לשלוט בהשקעות. (ל"ת)אלטשולר שחם 20/07/2024 09:02הגב לתגובה זו