קרנות הפנסיה מנצחות את קרנות ההשתלמות; איך זה ייתכן ודירוג הקרנות

נתחיל בעובדה לא ידועה - קרנות הפנסיה מנצחות בגדול את קרנות ההשתלמות. התשואה השנתית הממוצעת בחמש השנים האחרונות בהשתלמות (מסלול כללי) היא כ-5%, בעוד שבפנסיה, הניבו מנהלי ההשקעות תשואה של 8%. מדובר על תשואה עודפת של 3% וזה הרבה כסף.

המשמעות היא שלמרות הריצה לקרנות ההשתלמות בעשור האחרון בשל הטבות מס רבות, אנשים יכלו להפקיד יותר לפנסיה, לזכות בהטבות המס ולהשיג תשואה גבוהה יותר.

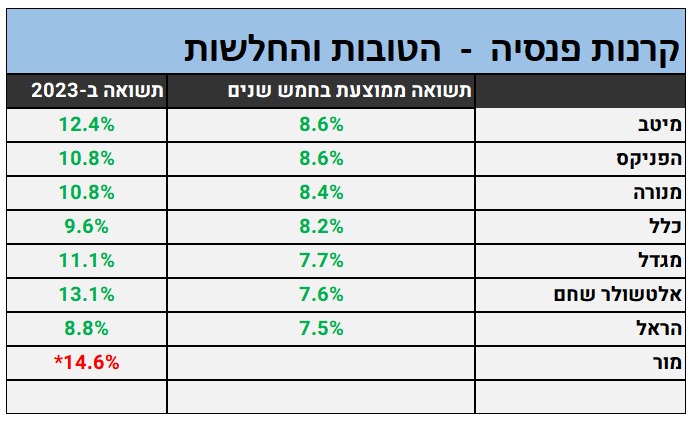

הגופים המובילים בפנסיה על פי התשואה השנתית הממוצעת בחמש השנים האחרונות הם מיטב והפניקס. הפניקס עם שנה אחרונה (2023) חלשה מאוד, ועדיין בטווח של 5 שנים ומעלה היא מספקת תשואה טובה.

ב-2023 בלטה אלטשולר שחם שאחרי שנה גרועה, חזרה לתשואות טובות. כמו כן, בלטה קרן הפנסיה של מור, אבל כאן יש כוכבית גדולה (התשואות בפנסיה של מור נובעות מניפוח שלא יחזור כשהקרן תגדל - כלומר זו מלכודת להכניס אאת הציבור.

- הקרב על הסוחר העצמאי: אקסלנס או אלטשולר שחם, מי מאפשר כניסה נוחה ומהירה לבורסה?

- באלטשולר שחם מזהירים: "מי שרץ ל-100% ישראל בגלל 2025 - מנהל לפי המראה האחורית"

- המלצת המערכת: כל הכותרות 24/7

ככלל ניתן לראות שעל פני זמן, התשואות של גופי הניהול מתכנסים לממוצע, ההבדל בין הטוב ביותר לגרועה ביותר - הראל, בטווח של 5 שנים הוא כ-1% בשנה. זה הרבה כשמודדים את זה בחיסכון של 20 שנה, אבל ככל שהזמן עובר, יש התכנסות לממוצע והפערים אפילו יורדים.

הראל בינונית גם בניהול כספים בגמל ובקרנות השתלמות בשנים האחרונות. כלל סבלה ב-2023 משנה קשה, אך בממוצע של 5 שנים, היא בתשואות סבירות.

למה קרנות הפנסיה מנצחות את קרנות ההשתלמות?

בקרנות הפנסיה הציבור מקבל מתנה (וגם מנהלי ההשקעות). הם קיבלו בעבר אגרות חוב ממשלתיות מיועדות במשקל של 30% מהפנסיה בתשואה של 4.86% צמודה למדד. מדובר בשנתיים האחרונות על תשואה כוללת של 8% ו-10%. זו מתנה גדולה וזה גם בלי סיכון.

הנוסחה השתנתנה לפני כשנתיים כשהמדינה מבטיחה תשואה של 5.15% צמוד למדד על היקף הנכסים. זה כבר לא הנפקת אג"ח מיועדות אלא הבטחה, אבל היא מייצרת את אותו האפקט, ואפילו רווחיות יותר לעמיתים.

- 5.בקרן פנסיה הקהל שבוי בגלל רכיב בריאות (ל"ת)אורן 24/01/2024 16:12הגב לתגובה זו

- 4.תמים 23/01/2024 10:49הגב לתגובה זוכמה פנסיה מקבלים שופטים ואם זה מוצדק. אני מקבל פנסיה 5,400 שקל לחודש. שחיתות וחזירות.

- 3.Business 18/01/2024 08:52הגב לתגובה זותשוו תשואות עם מדדי חו'ל מול קרנות ופעילות מול מדדים שלהם בארץ . תגלו פערים תמיד לרעתנו . בתי ההשקעות פועלים רק לטובתם מעצם הגדרת עמלתם ללא קשר לרווח . פשוט שערוריה והרגולטור ישן .... מענייו למה . שנים הייתי טמבל כמו כולם .

- 2.המסלול הכללי כבר חסום להצטרפות זה כמה וכמה שנים 17/01/2024 18:25הגב לתגובה זוהמסלול הכללי כבר חסום להצטרפות זה כמה וכמה שנים

- 1.רמי 17/01/2024 10:37הגב לתגובה זומדד הסנופי עשה הרבה יותר מהביצועים שאנחנו משלמים עליהם ללא תמורה מוצדקת