הין היפני בקריסה - הגיע ל-150 ין לדולר - משבר כלכלי בדרך?

בשבוע שעבר שער הין נחלש עד לרמה שבה בשביל לקנות דולר אחד היפנים יצטרכו לשלם 150 ין. הגבול הזה היה הגבול המוצהר תחתיו הבנק המרכזי אמר שלא ייתן למטבע לרדת, אבל הוא נכשל, ועכשיו יפן כנראה עומדת בפני משבר כלכלי.

שער דולר / ין ב-5 השנים האחרונות

כמה המצב חמור

הין כבר איבד שליש מערכו מול הדולר מאז שנת 2021, וההשפעה כבדה - יפן מייבאת כמעט 100% מהאנרגיה שלה וקרוב לשני שליש מהמזון שלה, ובעוד ההכנסה החודשית הממוצעת למשק בית כמעט ולא השתנתה ב-25 השנה האחרונות, האזרחים היפניים הולכים להרגיש את הפגיעה עמוק בכיס.

הפתרון לבעיית הין החלש היא העלאת הריבית על ידי הבנק המרכזי - כרגע הריבית ביפן עומדת על 0%, מה שאומר שמשקיעים יכולים לקבל תשואה של בין פי 4-6 בהשקעות באירופה או בארה"ב מאשר על השקעות ביפן. הדבר הזה גורם לכך שיש יותר ין בשוק והדבר הזה כמובן מוריד את הערך שלו. אז כאמור העלאת הריבית מצד הבנק המרכזי לכל הפחות תרכך את ההידרדרות של הכלכלה היפנית, אבל הבנק המרכזי פשוט לא יכול לעשות את זה.

- השקל מתחזק: כך תנהלו את החשיפה המטבעית בתיק ההשקעות שלכם

- הדולר נחלש לשפל של שבועיים: איומי המכסים של טראמפ מטלטלים את שוק המט"ח

- המלצת המערכת: כל הכותרות 24/7

למה הבנק המרכזי לא מעלה ריבית?

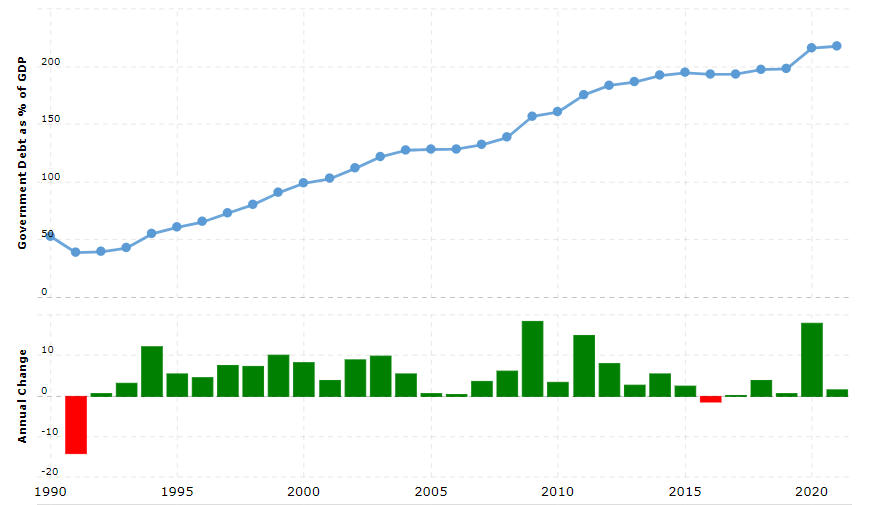

הסיבה העיקרית שהבנק המרכזי לא יכול לעשות את זה הוא מצב החוב של יפן. אם הבנק המרכזי יעלה את הריבית במשק, גם התשואות על האג"ח יעלו מה שאומר שהוא יצטרך להגדיל את החוב שלו - אבל החוב של יפן עומד כרגע על 267% מהתוצר - לשם השוואה, באופן יחסי, זה כמו שהחוב של ארה"ב יעמוד על 60 טריליון דולר, כאשר כרגע הוא עומד על קצת יותר מחצי מזה בסכום של 33.7 טריליון דולר.

במצב הנוכחי, כאשר יש ריבית של 1% על האג"ח של יפן, בערך רבע מהתקציב של יפן הולך לעבר כיסוי החוב, אבל אם יפן תעלה את הריבית לרמות של ארה"ב, מה שאומר קורב ל-5% ריבית על האג"ח, הסכום שיפן תצטרך להקצות בשביל לטפל בחוב יהיה 125% מהתקציב שלה היום.

וליפן אין מאיפה להביא את הכסף הזה, היא כבר גובה כמעט שליש מההכנסות כמס הכנסה והגבול העליון שלה עומד על 45%, העלאת מסים היא כמעט בלתי אפשרית מאחר והיא תביא את ממשלת יפן לרמות מיסוי של משטרים קומוניסטיים ישנים.

- הנאסד״ק עולה ב-1%; אורקל קופצת ב-10%, מאנדיי צונחת ב-22%

- אלי לילי מחזקת את פעילות ה-RNA: תרכוש את אורנה תרפיוטיקס תמורת 2.4 מיליארד דולר

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- ארה״ב במהלך של 12 מיליארד דולר נגד התלות בסין במינרלים...

יחס החוב - תוצר של יפן מאז 1990

אז מה הולך לקרות?

מה שהולך לקרות זה שהקריסה של יפן כנראה הולכת להאיץ בגלל שהאינפלציה מתחילה לעלות - היא אומנם ירדה מחודש יולי מרמה של 3.3% ל-3% בחודש ספטמבר, אבל ההתייקרות של המוצרים שמתחילה לצבור תאוצה בעיקר בגלל הפיחות במטבע מתדלקת את עלית המחירים. מאחר ויפן לא יכולה להעלות ריבית היא נאלצת להדפיס עוד כסף, והדבר הזה מוביל לסחרור קטלני בו האפשרות היחידה של הבנק המרכזי לרסן את העליה במחירים ולהקל על התושבים, היא דווקא להדפיס עוד כסף ולגרום למחירים לעלות עוד יותר.

- 11.מעניין מאוד. תודה. (ל"ת)הקורא 09/11/2023 20:13הגב לתגובה זו

- 10.ב 160 ין אני קונה ינים (ל"ת)וולף 06/11/2023 11:34הגב לתגובה זו

- 9.רונן 06/11/2023 06:07הגב לתגובה זומדוע זה אמור לפגוע קשות בכלכלת העולם?בעבר היו משברים כלכליים ביפן והעולם לא התהפך. יפן אינה אמריקה

- דרור 06/11/2023 09:19הגב לתגובה זוכאשר הריבית היא אפס והממשלה מדפיסה כסף שאין מקום אחר (פקדונות, אג"ח) להשקיע אותו למעט הבורסה ולקבל תשואה.

- 8.נביא האמת 06/11/2023 00:28הגב לתגובה זוהפתרון קניית זהב כסף ליטיום פלטינה.

- 7.שאלה 06/11/2023 00:26הגב לתגובה זוכתבות על כתבות שדיברו על באפט שרכש, שהמליץ.

- 6.איציק 05/11/2023 22:34הגב לתגובה זוכמו כל דבר, אפשר לבעוט בפחית ולהמשיך לגלגל את החוב... עד שאי אפשר

- 5.אנונימי 05/11/2023 22:29הגב לתגובה זויש ביטקוין

- 4.זה כנראה בגלל הדיקטטורה ביפן (ל"ת)משה 05/11/2023 21:47הגב לתגובה זו

- בגלל ההפיכה המשפטית (ל"ת)המגיב 06/11/2023 13:29הגב לתגובה זו

- 3.ביטול ה gold standard = דיכוי הציביליזציה המערבית (ל"ת)99 05/11/2023 21:43הגב לתגובה זו

- 2.המזל של יפן שרוב החוב שלה מקומי ובין יפני.כתבה יפה . (ל"ת)שי.ע 05/11/2023 21:40הגב לתגובה זו

- 1.הבורסה בטוקיו טסה וזה מספר לנו על משבר....הזוי (ל"ת)יא לץ 05/11/2023 21:25הגב לתגובה זו