לקראת פתיחת שבוע המסחר בוול סטריט - האנליסטים מנתחים

האינפלציה בארה"ב מתקררת כבר שלושה חודשים רצופים ועומדת נכון לחודש נובמבר על 7.1%, שיפור לעומת 7.7% בפעם הקודמת ויותר מ-8% קודם לכן (בשיא היא עקפה את ה-9%). אלה כמובן חדשות טובות לשווקים, כי המשמעות היא שהפד' יוכל להוריד את הדוושה מהגז של העלאות הריבית. הפד' אכן העלה ביום רביעי האחרון את הריבית 'רק' ב-0.5%, אחרי 4 העלאות רצופות של 0.75%. הריבית כעת בארה"ב עומדת בטווח של 4.25%-4.5%. אבל מה שעניין את השוק יותר מהחלטת הריבית עצמה היא הצפי של הפד' להמשך הדרך, וכאן דווקא השוק נחל אכזבה וארה"ב ראתה ירידות שנמשכו עד סוף השבוע (ביום שלישי עם פרסום נתוני האינפלציה השוק זינק לזמן קצר אך עד סוף היום מחק את העליות כמעט לגמרי, ואז החלו הירידות).

יצוין כי לא רק הפד' ממשיך להעלות את הריבית - הבנקים המרכזיים בבריטניה, באיחוד האירופי ובשוויץ העלו את הריבית ביום חמישי (יום אחרי הפד'), גם הם ב-0.5%, כאשר הריבית תעמוד על 3.5%, 2.5% ו-1% בהתאמה.

נתוני מאקרו חשובים שיתפרסמו השבוע: ארה"ב: שלישי: מספר התחלות הבנייה ואישורי הבנייה. רביעי: מדד האמון הצרכני (דצמבר – board conference), מכירות של בתים יד שנייה, חמישי: מספר דורשי העבודה בשבוע האחרון. שישי: מכירות של בתים חדשי, מדד האמון הצרכני של מישיגן, ההכנסה הפנויה, הצריכה הפרטית ואינפלציית PCE לנובמבר.

מה יהיה בהעלאות הריבית הבאות - האנליסטים חלוקים

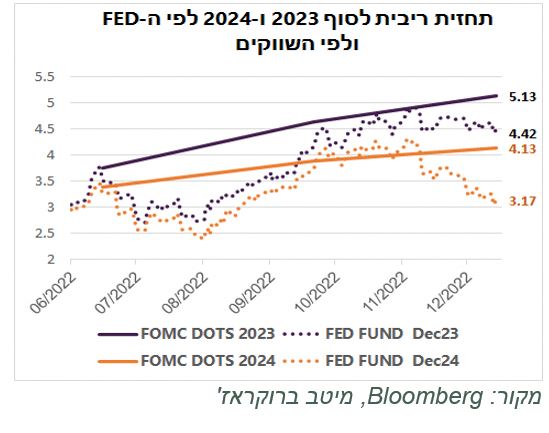

השאלה הגדולה היא לאן הולכים מכאן. האם ריבית הפד' האמריקאי תעלה עד 5.1%, כפי שפרסם הבנק המרכזי בעדכון התחזית החדשה שלו כלפי מעלה (לעומת צפי קודם ל-4.75%), או שהוא יעצור מוקדם יותר. מי שלא ממש מאמין לפד' הוא השוק. הסוחרים צופים שהריבית עוד שנה תעמוד על 4.4%.

- הזהב מרסק את המניות: האם זה רמז לסטגנציה שתימשך שנים?

- 9 חודשים בלי ירידה משמעותית: למה גולדמן זאקס מזהירים שהתיקון בשווקים הפך סביר יותר

- המלצת המערכת: כל הכותרות 24/7

גם האנליסטים בישראל חלוקים בדעותיהם. בפסגות סבורים שהפד' ימשיך בקצב מהיר, אם כי סבורים שבסופו של דבר זה יוביל את ארה"ב למיתון - ואז הפד' ייאלץ לסגת. ואילו במיטב דש מאמינים שהפד' יעצור אחרי העלאה אחת נוספת בלבד של 0.25%.

מיטב דש: "תחזית הפד' לא סבירה, הריבית תעלה ב-0.25% נוספים וזהו"

לדברי אלכס זבז'ינסקי, כלכלן ראשי בבית ההשקעות מיטב, "בשבוע שעבר הבנקים המרכזיים ניסו להעביר מסר "נצי". ה-FED לא ממש הצליח. לכל היותר, הוא מנע "ראלי" בשווקים. למרות העלייה בתחזיות לריבית ע"י ה-FED, הציפיות לריבית שמגולמות בחוזים לסוף 2023 ירדו בסיכום שבועי בכ-0.15% ל-כ-4.42% לעומת 5.1% בתחזית ה-FED. התחזיות בשוק לסוף 2024 נמוכות מתחזית ה-FED לריבית של 4.1% בכ-1%.

"השווקים גם ממש לא "קנו" את העלייה בתחזית ה-FED לאינפלציה. ציפיות האינפלציה הגלומות בשוק האג"ח ירדו אחרי פרסום החלטת הריבית, במיוחד לטווח הקצר. אולם, תחזיות ה-FED לאינפלציית PCE פשוט לא סבירות: נדגים זאת בעזרת התחזית לאינפלציה PCE Core שצפויה להגיע ל-4.8% לסוף 2022. כדי שזה יקרה מדד זה צריך לעלות במצטבר ב-0.9% בחודשים נובמבר-דצמבר. אולם, התחזית לעלייה ב-PCE Core בנובמבר של החזאים עומדת על 0.2% והיא די בטוחה אחרי פרסום ה-CPI לנובמבר. לפיכך כדי ש-PCE Core יעלה ב-4.8% בסוף 2022, מדד דצמבר צריך לעלות ב-0.7%. ב-40 השנים האחרונות מדד PCE Core עלה ב-0.7% או יותר בחודש רק פעמיים. סביר מאוד שהמדד בדצמבר יעלה ב-0.2%-0.3% ואז ברמה שנתית האינפלציה PCE Core תהיה 4.3% ולא 4.8% שמופיע בתחזיות ה-FED. גם התחזית למדד PCE רגיל לסוף השנה מוטה מאוד למעלה. אם בסוף השנה האינפלציהPCE Core תהיה 4.3% ולא 4.8%, אז גם התחזית לסוף 2023 צריכה לרדת מ-3.5% שמופיע בתחזית ה-FED ל-3%. תוואי האינפלציה נמוך משמעותית ממה שצופה ה-FED אמור להשפיע על תוואי הריבית.

- משבר האמון במניות התוכנה - השוק מתמחר מחדש את עידן הבינה המלאכותית

- הזהב חוזר מעל 5,000 דולר

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- ארה״ב במהלך של 12 מיליארד דולר נגד התלות בסין במינרלים...

בשורה התחתונה, אומרים במיטב "ריבית ה-FED צפויה לעצור מתחת לתחזית שלו. אנחנו מעריכים שה-FED יעלה ריבית בשיעור של 0.25% בפגישה הבאה (27/1) ויעצור. לאור תוואי האינפלציה הנמוך יותר מתחזיות ה-FED שהצגנו קודם והמשך ההיחלשות הצפויה בכלכלה, התנאים בפגישה ה-FED במחצית השנייה של חודש מרץ לא יצדיקו להערכתנו המשך עליית ריבית.

נציין גם, שבהתחשב בצמצום מאזן ה-FED, הריבית "האמיתית" של הבנק המרכזי האמריקאי גבוהה יותר מהמוצהרת. לפי המודל שמפרסמת שלוחת ה-FED בסן פרנסיסקו, שמנסה לתרגם לגובה הריבית מכלול צעדי ה-FED בתחום המדיניות המוניטארית (שינויים במאזן, forward guidance וכו'), ריבית ה-FED עומדת למעשה על 6.4%. נציין שזאת עוד לפני עליית ריבית בשבוע שעבר (המודל מתעדכן פעם בחודש)".

פסגות: "האינפלציה היא מצד ההיצע, ולא קשורה בשום אופן למדיניות הפד'. הפד יודע את זה ולכן העלאת הריבית ברביעי ממש לא הייתה האחרונה"

בבית ההשקעות פסגות, אומר האסטרטג הראשי אורי גרינפלד, כי הפד' מנסה להתחרות ב"אליפות העולם בפוקר" ומזכיר כי האינפלציה הפעם היא מצד הביקוש ולא מצד ההיצע, וזאת בניגוד למקרים של אינפלציה גבוהה בהיסטוריה: "במחזורי הריבית/אינפלציה הקודמים האינפלציה הגיעה בעיקר מצד הביקוש. לכן, הספיקו לפד נתונים של כחצי שנה מאז שהאינפלציה החלה להתמתן כדי להשתכנע שהמדיניות המוניטארית שלו עובדת. במחזור הנוכחי לעומת זאת, הירידה באינפלציה היא, לפחות כרגע, תוצאה של שינוי בצד ההיצע ולא קשורה בשום אופן למדיניות הפד. בפד יודעים את זה טוב מאוד ולכן גם סביר מאוד להניח שהעלאת הריבית של יום רביעי ממש לא היתה העלאת הריבית האחרונה של המחזור הנוכחי.

"דבריו של פאוול במסיבת העיתונאים ביום רביעי המחישו את הנקודה הזו בדיוק. לפי פאוול שוק העבודה (כלומר צד הביקוש) עדיין חזק מאוד ולכן "המדיניות של הפד עדיין לא מספיק מצמצמת".. "יש עוד העלאות ריבית בקנה".. ו"נשמור על מדיניות מצמצמת למשך תקופה מסוימת" עד ש"נהיה בטוחים לגבי חזרת האינפלציה אל עבר היעד של 2%". למרות כל זה, נדמה שהמשקיעים לא ממש קונים את המסרים הניציים של פאוול, בטח לא במחיר שפאוול היה רוצה. החוזים העתידיים על ריבית הפד מגלמים כיום שריבית השיא תגיע כנראה באחת משתי הפגישות הבאות ותהיה גבוהה רק ב-50 נ"ב מהריבית כיום (כלומר העלאה אחת של 50 נ"ב או שתי העלאות של 25 נ"ב). לא רק זאת אלא שהשוק מגלם גם שבסוף 2023 הריבית כבר תהיה נמוכה יותר מזו הנוכחית.

האם יכול להיות שהפד' מבלף, והאם בסופו של דבר פאוול ייכנע ויעצור את העלאות הריבית?

לדברי גרינפלד, זו השאלה הגדולה כרגע, או לפחות כך השוק חושב - ועובדה שהוא לא מאמין לבנק המרכזי: "אז מה גורם למשקיעים לחשוב שהפד מבלף? בעיקר הצפי למיתון שהולך ומתקרב בצעדי ענק למשק האמריקאי. אוסף נתוני המאקרו שפורסמו לאחר החלטת הפד וביניהם נתוני המכירות הקמעונאיות, מדדי הייצור של ניו יורק ופילדלפיה והייצור התעשייתי המחישו עד כמה הסביבה הכלכלית בארה"ב חלשה. אבל שוק העבודה חזק, לא? אז זהו, שלא בטוח בכלל. בחודשים האחרונים רשמנו פה לא מעט על כך שנתוני התעסוקה עשויים להיות מוטים כלפי מעלה באופן ניכר. בשבוע שעבר, סניף הפד של פילדלפיה פרסם את נתוני התעסוקה הרבעוניים שלו ותמך בהערכה זו כאשר ציין שרק ברבעון השני תוספת המשרות שמפרסם ה-BLS מדי חודש היתה כנראה מוטה כלפי מעלה ב-1.1 מיליון משרות!! למה שנאמין לפד של פילדלפיה ולא ל-BLS? ראשית מכיוון שדו"ח התעסוקה שיוצא מיד אחרי סוף החודש מקריב מעט מהדיוק שלו כדי לצאת במהירות האפשרית. שנית, כבר ציינו פה את הסיבות לכך שדו"ח המעסיקים כנראה מוטה (ניכוי עונתיות שהשתבש בקורונה, מעבר ממשרה מלאה למשרות חלקיות והתבססות על אמידה בשל השתתפות נמוכה של הפירמות בסקר) ולסיבות אלו נוסיף כעת סיבה נוספת שהולכת ומתבהרת ככל שהמצב הכלכלי מתדרדר: תוכנית ה-PPP (מענקים גדולים מדי בתנאים מקלים מדי לפירמות בתקופת הקורונה) הביאה לפתיחה של לא מעט חברות "זומבי" בארה"ב רק כדי לקבל את המענקים של התוכנית. מכיוון שחלק גדול מדו"ח התעסוקה מתבסס, כאמור, על אמידה (בדו"ח האחרון רק 49% מהחברות ענו לסקר), ה-BLS מניח למעשה שנוצרו הרבה עסקים חדשים ולכן גם נוצרו, כביכול, הרבה משרות חדשות. סביר להניח שבעדכון של ינואר נראה את מספר המשרות בארה"ב מתעדכן בחדות כלפי מטה וששוק העבודה האמריקאי יראה פתאום הרבה פחות הדוק מכפי שהוא נראה היום.

"לכן, השאלה החשובה באמת היא עד כמה הפד ישמור על פני פוקר ויתמיד במדיניות שלו גם לתוך מיתון? על פניו, הטראומה של השנתיים האחרונות וההכרה של חברי הפד בכך שהם טעו (לא עניין של מה בכך) ואפשרו לאינפלציה לברוח אמורה לגרום לחברי הפד להעדיף להמשיך להעלות את הריבית גם לתוך המיתון. הסיבה היא שהפד מעדיף לא להסתכן בכך שהקלה מוניטארית תביא לעליה מחודשת באינפלציה לגובה חריג במחזור העסקים הבא. פאוול וחבריו טענו בבירור לא מעט פעמים בתקופה האחרונה שזה הכיוון שהם מעדיפים ללכת אליו, גם במחיר של מיתון. עם זאת, כידוע לכל מי שנולד לפני 1990, בזמן מיתון הדברים נראים אחרת ועל זה בדיוק המשקיעים בונים. הפד יכול להישמע ניצי כעת פשוט כי נוח לו אבל כשהאבטלה תעלה והלחצים הפוליטיים והחברתיים יתעצמו, פאוול עשוי להתנחם בכך שבמחזור הכלכלי הבא הוא כבר לא יהיה יו"ר הפד ולזנוח את המדיניות הנוכחית."

ובבנק הפועלים, בוחרים לציין את מדד מנהלי הרכש שמאותת על התכווצות בפעילות הכלכלית:

"הבנקים המרכזיים שפכו מים צוננים וכיבו את פרץ ההתלהבות מירידת האינפלציה. האינפלציה השנתית במדינות המפותחות מתמתנת מעט, אך רמתה עדיין גבוהה ומאלצת את הבנק להמשיך עם תהליך העלאות הריבית.

"מדד מנהלי הרכש בארה"ב מאותתת על התכווצות בפעילות. מדד מנהלי הרכש של סך התפוקה, המתפרסם ע"י חברת S&P Global, ירד מ- 46.4 נקודות בנובמבר ל- 44.6 נקודות בדצמבר. מדובר בירידה המהירה במדד בשנתיים וחצי האחרונות. עוצמת ההתכווצות בפעילות נרשמה הן בענפי התעשייה והן בשירותים. בין סעיפי המדד השונים, ההזמנות החדשות ליצוא ירדו זה החודש השביעי ברציפות. המנהלים דיווחו על התמתנות באינפלציית מחירי התשומות, וגם חלה התמתנות במחירי המוצרים והשירותים שנמכרו. סנטימנט המנהלים נחלש פעם נוספת, בין היתר על רקע העלייה בעלויות המימון והחששות ממיתון. באשר לנתונים בפועל, הייצור התעשייתי ירד ב- 0.6% בנובמבר לעומת צפי לירידה של 0.1%. בלטה במיוחד הירידה בייצור מכוניות. גם המכירות הקמעונאיות ירדו בנובמבר בשיעור של 0.6%, מעבר לתחזית שהתבססה בין היתר על האפשרות של עלייה בעקבות חג ההודיה. בנוסף לכך, נתוני המכירות בחודשיים הקודמים עודכנו כלפי מטה."

- 4.לילי 19/12/2022 07:36הגב לתגובה זוכאשר הריבית בבנק 0 והתשואה על האג"ח 0.1 לא הייתה ברירה וכולם הלכו למניות . עתה יש אפשרות לקבל 5% בהפקדה לשנה . מצב זה ימשיך עד האינפלציה תרד לרמה של 1-2% בשנה .

- 3.לא מובנים בשוק האמרי 18/12/2022 18:29הגב לתגובה זובזמן שבשוק האמריקאי לא יודעים לקחת אחריות והובלה קדימה, השוק הסיני מתעורר מחדש...אני עשיתי שינוי לפני חודש בתיק למניות סיניות ובזמן שהכל אדוםםם השוק הסיני ירוק...לא ממליץ אבל שם לכם את זה פה . בהצלחה לכולם

- 2.לא מובנים 18/12/2022 18:26הגב לתגובה זובזמן שבשוק האמריקאי לא יודעים לקחת אחריות והובלה קדימה, השוק הסיני מתעורר מחדש...אני עשיתי שינוי לפני חודש בתיק למניות סיניות ובזמן שהכל אדוםםם השוק הסיני ירוק...לא ממליץ אבל שם לכם את זה פה . בהצלחה לכולם

- 1.ע 18/12/2022 16:47הגב לתגובה זולהם אגורה במניות .והוכיחו גם הם שלא מבינים דבר .מהסיבה הפשוטה .בקזינו לא מבינים כלום . וגם כולם פושטים את הרגל ומי בכלל מאמין לאנליסטים או לכל חברת השקעות . לא משנה איפה ולמי שמעת בשנה האחרונה כולם עבדו עליך בעיניים והלך הכסף דוד ....

- יחזקאל 18/12/2022 19:38הגב לתגובה זואבל מטעמי דאגה לפרנסה הם תמיד ישדרו אופטימיות ולא יספרו שהמפולת בדרך.