מהו מבחן ההתנגדות שכולם יסתכלו עליו השבוע?

איזה שתי מניות גדולות נותנות דחיפה לקונים? איזה מניות קלאסיות אפשר לקנות?

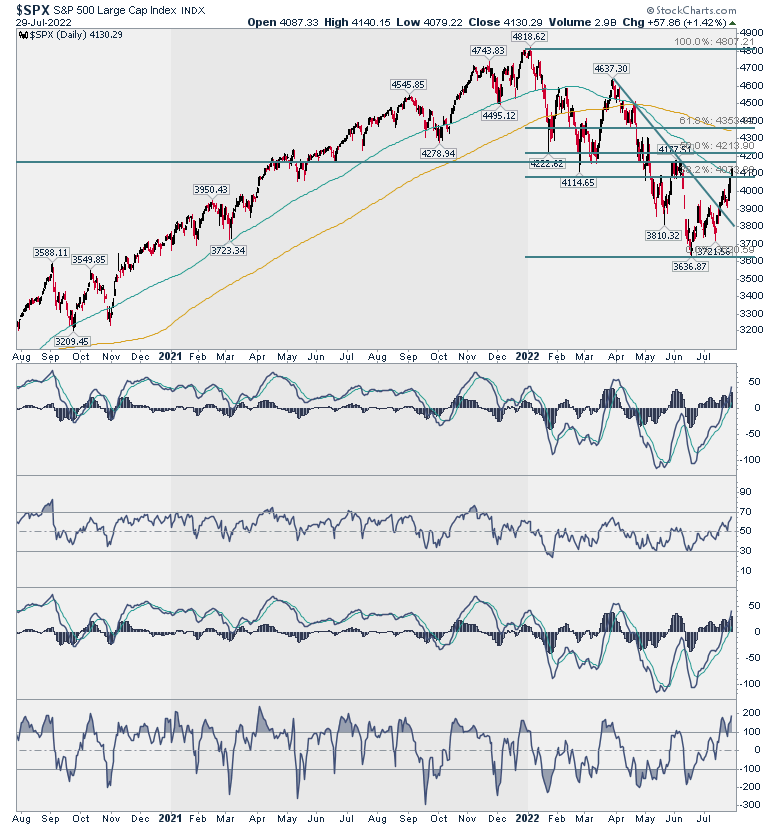

בשבוע שעבר מאזני ה S&P500 שלנו המשיכו לנטות לכיוון עליה. עברנו את הדו״חות של 5 הגדולות (אתייחס מיד) והמדד חצה את 3960 למעלה. הוא גם חצה את הממוצע ל - 89 יום למעלה וזהו נתון חיובי מאוד. במהלך הזה המדד סגר את שני הפערים היורדים של ימי הפאניקה, פערים עליהם דיברנו בעבר.

לפרטים והרשמה על קורס ניתוח טכני של זיו סגל היכנסו כאן

אבל, תראו את רמת ההתנגדות הקרובה. אזור ה - 4170. רמת התנגדות חזקה מאוד שיכולה להשפיע על המאזניים שלנו לפחות לטווח הקצר. שימו לב גם שלמרות שה - RSI עדיין לא הגיע ל - 70 הוא נבלם ברמתו הנוכחית בפעם שעברה.

אז הכותרת להשבוע ביחס ל - S&P500: מבחן ההתנגדות הגדול. מהלך מעל אזור ה - 4170 יהיה שלב נוסף בקאמבק הקונים אחריו אנחנו עוקבים כאן בשבועות האחרונים ויגדיר את אזור ה - 4360 כיעד הבא. אירוע הפריצה של ההתנגדות יחשב דרמטי וכדאי שתהיה לכם רשימת מניות מעניינות לקניה במקרה הזה. מהלך מתחת ל - 4070 ילמד על הפוגה בעליות ופוטנציאל ירידה לכיוון 3900.

הגם שההתנגדות משמעותית, נראה שיש לקונים כוח לפרוץ אותה. נראה במאמר של יום רביעי מה מתפתח.

תוצאות הדוחות על הגרף

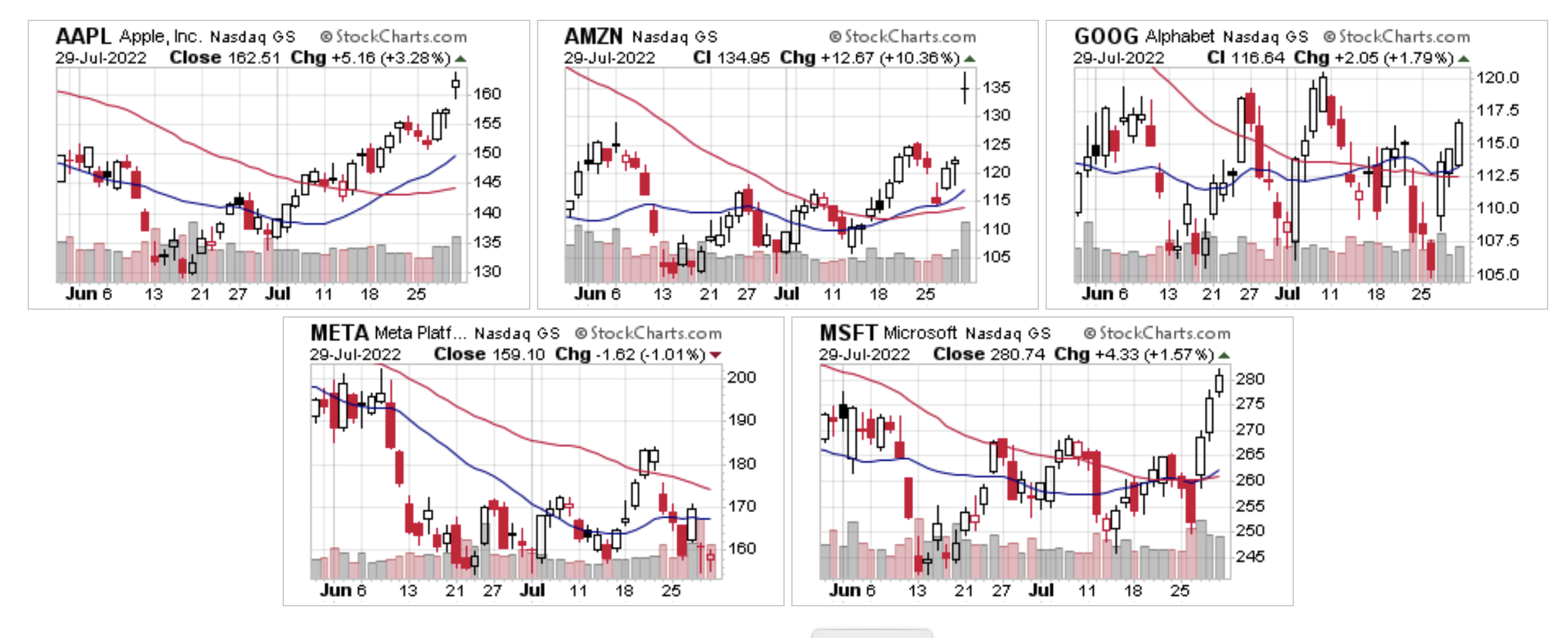

בשבוע שעבר הסתכלנו על 5 המניות הגדולות לפני הדו״חות. כפי שתראו בגרף המצרפי, 4 מהן עלו בעקבות הדו״חות ורק META , שדווקא חשבתי שמעניינת בגלל רמת התמיכה, לא הצליחה להתרומם.

- לקראת הנפקת ספייסX: המהלך שישנה את כללי המשחק בהנפקות הענק בוול סטריט

- ARK Invest: 40% תשואה ב-2025 והימורים על קריפטו וסין

- המלצת המערכת: כל הכותרות 24/7

מתוך ה - 5, נראה ש - AAPL יכולה להמשיך לעלות, AMZN תצטרך להתמודד עם התנגדות באזור ה - 138 ביחד עם ה - S&P500, GOOG עם התנגדות ב - 120, META תצטרך להראות לנו מה קורה עם התמיכה באזור 159 ו - MSFT תיתן סימן חיובי עם תצליח להמשיך לעלות מעל 280.

לפרטים והרשמה על קורס ניתוח טכני של זיו סגל היכנסו כאן

מכיוון שבשבוע שעבר הגדרתי את AAPL כמבחן של השוק ואם נוסיף לה את הפריצה של מייקרוסופט והמהלך של אמזון נוכל להבין מאין מגיע הכוח של הקונים אליו התייחסתי בניתוח של ה - S&P500. אם נראה שה - S&P500 מצליח לפרוץ את ההתנגדות עם שתי החלוצות AAPL ו - MSFT נבין שהמומנטום במשחק נשאר של הקונים. במקרה כזה אפשר ללכת כאמור לרשימת המציאות של המניות החבוטות ולנסות לעשות שם סיבוב.

מניות על הגרף

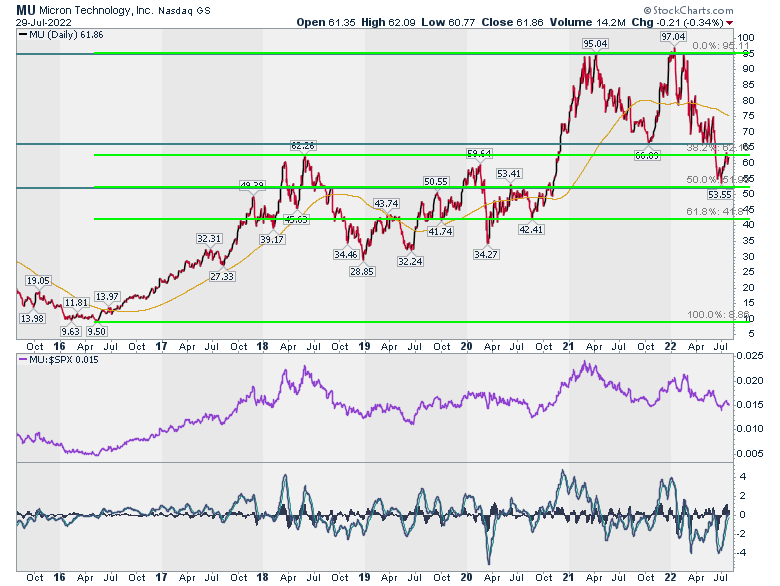

בעקבות הניתוח הטכני שעשיתי ל - AMD ביקש קורא שאנתח את MU. בקשה הגיונית אז אענה בשמחה. מה שהכי בולט בתרשים שלה הוא תבנית ההיפוך הגדולה בתצורת M. משם המניה ירדה, פרצה למטה את התחתית של ה - M ומשם המשיכה לרדת אל רמת פיבונאצ׳י של 50% שמשולבת בתמיכה אופקית. מהתמיכה המניה התחילה לעלות לכיוון ההתנגדות ב - 66 דולר. אם תרצו, עוד התנגדות שמצטרפת למבחן השוק. פריצה שלה למעלה תהיה סימן חיובי מאוד. תפנית למטה מרמה זו תסמן סיכוי לירידה אל רמת ההזדמנות מבוססת פיבונאצ׳י באזור ה - 42 דולר. לטווח הקצר אפשר לנסות רכש לכיוון ה - 66 עם הגנה מתחת ל - 59.7 דולר. יחס סיכוי סיכון של 1 ל - 2. לא מספיק לטעמי אבל עם המומנטום של המניה זה יכול לעבוד ואז אם במקרה היא פורצת את ה - 66 דולר כשאתם בפנים זכיתם.

- מורגן סטנלי: "המניות האלו יעלו מעל 100%; הזדמנות במרכזי נתונים"

- אלפאבית מגייסת 20 מיליארד דולר באג"ח כדי לממן את מירוץ ה-AI

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- ירידות מסביב לגלובוס - גל מכירות באסיה, הביטקוין ממשיך לצנוח

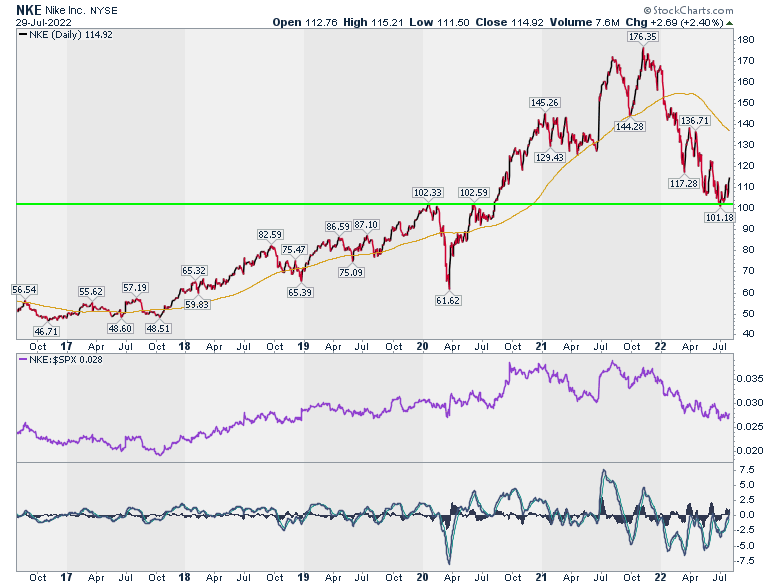

עוד מניה שכדאי לשים אליה לב היא NKE. חברה סופר קלאסית במובן של מותג, רלבנטיות והתנהלות עסקית עם רמת תמיכה סופר מעניינת. אין צורך להוסיף.

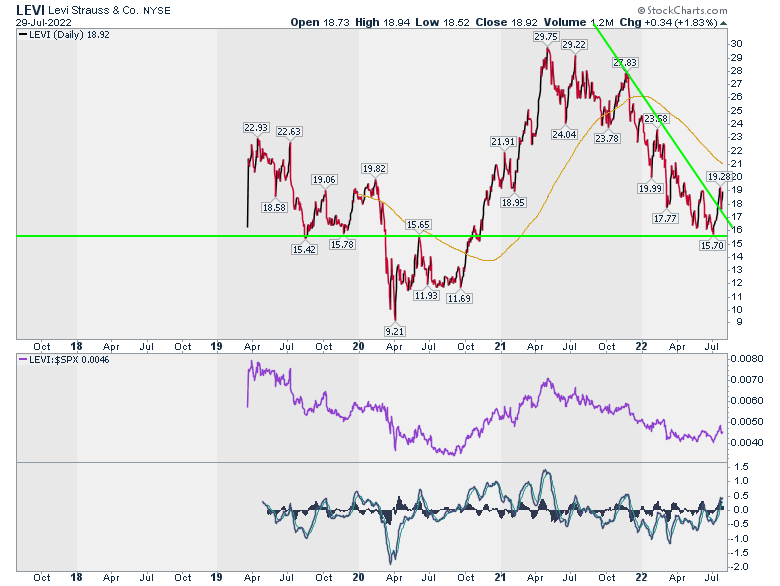

נשאר בקלאסיקה עם עוד שתי מניות. הראשונה היא LEVI, מותג הג׳ינסים. תוכלו לראות על הגרף תמיכה חזקה ופריצה של קו מגמה עולה.

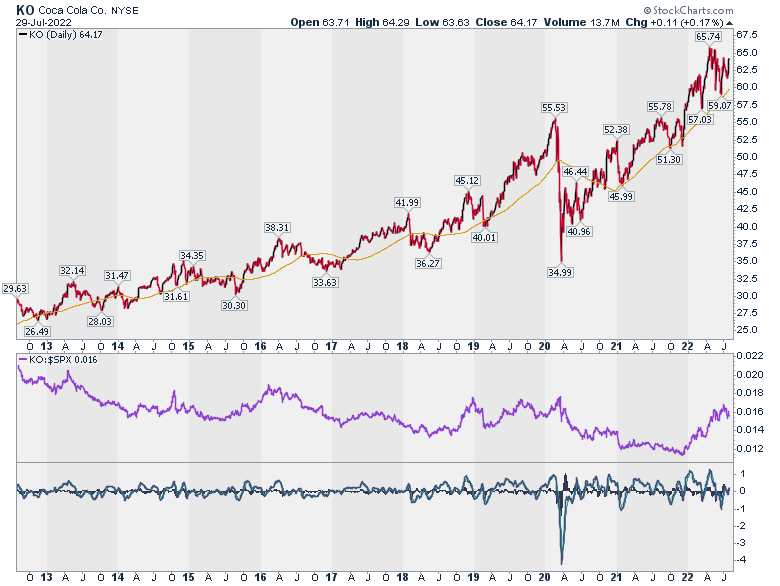

השניה היא קוקה קולה שבתור מניית מוצרי צריכה נמצאת גבוה מעל כולן. דוגמא לכך שתמיד יש מניות מעניינות ואנחנו הם אלו שלא תמיד אנחנו יודעים לבחור אותן בזמן או על פני מניות אחרות. המניה פשוט נמצאת במגמת עליה ומי שמחפש יסוד יציב לתיק יכול לשקול אותה.

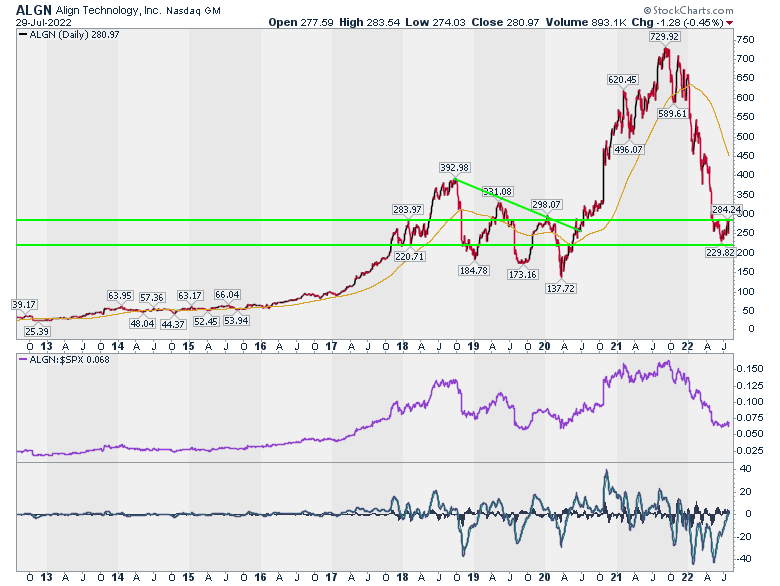

הקורא ש. ביקש כבר בשבוע שעבר שאתייחס לחברת ALGN, לפני פרסום הדוחות. עניתי לו שאני מעדיף אחרי הדו״חות. כפי שראיתם עם חמש הגדולות, קשה מאוד ל״המר״ על התגובה לדו״ח שכן היא תלויה גם בנתוני הדו״ח עצמו וגם במה שהמשקיעים חושבים עליו ביחס לציפיות. יש מושג שנקרא שוק יעיל. זה המקום שבו לאף אחד אין יתרון כאשר מניה מגיבה לפרסום מידע חדש. הבדיקה שעשינו ביחס ל - 5 הגדולות הייתה לצורך מעקב איך הן צולחות את הדו״חות ומשם המשכנו היום למעקב טכני שגרתי.

ALGN יכולה להתווסף לרשימת המציאות. היא ירדה אל רמת תמיכה משמעותית ומראה סימני התייצבות על פי כל הפרמטרים. נראה גם שלא היה לחץ מוכרים דרמטי על המניה. מהלך מעל 286 יהיה סימן חיובי ואסטרטגית, כשהמניה באזור 280, אפשר לחכות לפריצה למעלה של 286 ואז, אם אתם בעניין של המניה, לרכוש אותה.

תודה על השאלות והתגובות שאתם שולחים לי. שמח לעזור ככל יכולתי. ניפגש כאן ברביעי. זיו

לפרטים והרשמה על קורס ניתוח טכני של זיו סגל היכנסו כאן

כותב המאמר הינו זיו סגל ([email protected]) העוסק בתחום השווקים הפיננסיים, ניתוח טכני, מימון התנהגותי ואימון מנטלי, בעל עיסוקים מגוונים בתחום באקדמיה ובפרקטיקה.

- 4.רציונליסט 05/08/2022 12:17הגב לתגובה זואתה חרטטן ברמה גבוה רק שבוע שעבר אמרת לא להכנס לפני עונת הדוחות של החברות הגדולות וווואלה טעית אז בבקשה תפסיק לקשקש בביצים

- 3.סוסו 02/08/2022 11:48הגב לתגובה זוחרטה ברטה ......

- 2.Sassi6 02/08/2022 06:36הגב לתגובה זואממה ולמה 89? וכי מדוע ולמה לא 88? או לא 90? בד"כ מדובר על 100, אז האם 89 תפור בגלל שהוא לא חצה את הממוצע ל - 100 יום?

- 1.הפסדתי בה 70%. כשהשוק יורד ב2 אחוז. היא יורדת ב 6- 01/08/2022 16:17הגב לתגובה זוהפסדתי בה 70%. כשהשוק יורד ב2 אחוז. היא יורדת ב 6-7.. על הפנים