לקראת פתיחת שבוע המסחר בוול סטריט, האנליסטים מנתחים

שבוע המסחר בוול סטריט ייפתח על רקע הירידות במרבית מדדי המניות בשבוע החולף, במקביל לעלייה נוספת של התשואות הארוכות. האנליסטים מנתחים את העצבנות בשוק האג"ח ומנסים לסמן את החששות המרכזיים בכל הקשור לאינפלציה. כמו כן, הם מסמנים את המגמות והסקטורים המעניינים בשווקי המניות.

שוק האג"ח ממשיך להתחמם

על רקע ירידות השערים בשובע החולף בשל התחממות שוק האג"ח כלכלני בנק הפועלים סבורים, כי "העלייה בתשואות משקפת בעיקר את הערכת המשקיעים לגבי נורמליזציה קרובה של הפעילות בארה"ב, על רקע ההתחסנות המהירה של האוכלוסייה והמדיניות המרחיבה של ממשל ביידן והפד".

לדבריהם, מדיניות הריבית של הפד נותרה כמעט ללא שינוי- הפד הותיר את הריבית ללא שינוי ברמה של 0.25% לשנה. על פי דיאגרמת הנקודות שפרסם הבנק המרכזי אף חבר פד לא צופה העלאת ריבית בשנה הנוכחית והרוב אף סבור שהריבית לא תעלה אפילו ב-2023. ארבעה חברים (מתוך 18) צופים לפחות העלאת ריבית אחת עד סוף 2022, ושבעה חברים צופים העלאת ריבית עד סוף 2023. הפד גם הודיע על כוונתו להמשיך בתוכנית רכישות אג"ח ללא שינוי. המסר של הפד היה של סבלנות, ללא מדיניות פרואקטיבית למניעת עליית התשואות.

המתנה לנתוני האינפלציה שעשויים לתמוך בעליית התשואות

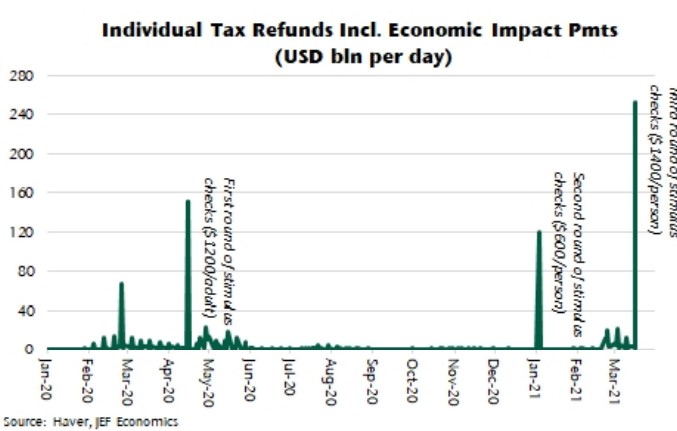

יונתן כ"ץ וכלכלני לידר שוקי הון, מצביעים על כך שנתוני אינפלציית הליבה של החודשים הקרובים יהיו קריטיים וישפיעו מאד על השווקים. בין היתר הם יצביעו על ההשפעה של צ'קים של 1,400 דולר למרבית האזרחים ותוספת דמי אבטלה של 350 דולר לשבוע? בשורה התחתונה, הם סבורים כי הם עלולים לתמוך בהמשך לחץ לעליית תשואות.

- טריליון דולר נמחקו מנאסד"ק: התפכחות מהונאת ה-AI או הזדמנות של העשור?

- אורקל עולה, אנבידיה מאבדת 2% - מה קורה בוול סטריט?

- המלצת המערכת: כל הכותרות 24/7

חבילת הסיוע צפויה להביא לזינוק בהכנסה הפנויה בחודשים מרץ-ספטמבר בשיעור של כ- 60% בחישוב שנתי. חלק גדול מהגידול יגלוש לגידול מהיר בצריכה בפרטית. האם גידול זה ישפיע יותר על התפוקה או על המחירים? רבים סבורים שצפויה השפעה אינפלציונית בשל רמת המלאים הנמוכה במשק, כפי שעולה מסקרי תעשייה רבים. כבר קיים מחסור של מכוניות (בעיית המחסור בצ'יפים).

מגמות וסקטורים מועדפים בשוק המניות

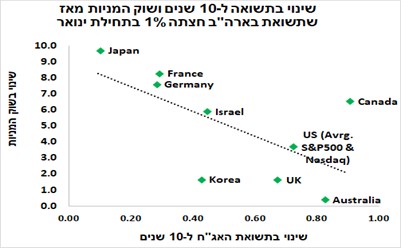

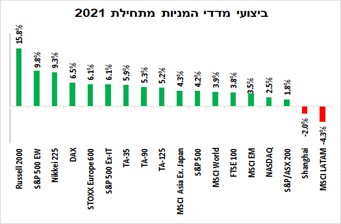

בהמשך לכך אלכס זבז'ינסקי, הכלכלן הראשי של מיטב דש, מסמן שלוש מגמות המאפיינות את ביצועי מדדי המניות בעולם מתחילת השנה. המגמה הראשונה - המניות במדינות בהן עליית התשואות הייתה קטנה יותר הציגו ביצועים טובים יותר, מה שמסביר את הביצועים החזקים של ה-Nikkei היפני והמניות האירופאיות, למרות שגם בחזית הכלכלית וגם הבריאותית אירופה ממש לא מצטיינת. להערכתנו, עליית התשואות צפויה להיבלם, מה שעשוי לשנות את התמונה הגיאוגרפית של הביצועים היחסיים בשוקי המניות. לכן, היינו ממליצים להוריד חשיפה לאירופה ויפן.

- מורגן סטנלי: "המניות האלו יעלו מעל 100%; הזדמנות במרכזי נתונים"

- אלפאבית מגייסת 20 מיליארד דולר באג"ח כדי לממן את מירוץ ה-AI

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- ירידות מסביב לגלובוס - גל מכירות באסיה, הביטקוין ממשיך לצנוח

מקור: Bloomberg, מיטב דש ברוקראז'

המגמה השנייה - עלייה של מניות הסקטורים שנפגעו חזק יותר מהמגפה ונהנים כעת מההתאוששות הצפויה בכלכלה, מה שמסביר את ההובלה של Russell 2000 ו-S&P 500 במשקל שווה. מגמה זו משתקפת במיוחד בריצה של מניות סקטורי הפנאי, הנופש והתיירות. להערכתם, זה הזמן לחזור ולהגדיל חשיפה למניות הטכנולוגיה.

המגמה השלישית - לאור הציפיות לצמיחה מואצת, בולט תת ביצוע עמוק של הסקטורים הדפנסיביים. היחס בין מדדי הסקטורים Utilities, Cons. Staples, Health Care (ממוצע) לעומת ה-S&P 500 ירד לרמה הנמוכה ביותר ב-20 השנים האחרונות. בהתאם הם ממליצים להעלות חשיפה לסקטורים אלה על חשבון האנרגיה, החומרים והפיננסיים.

- 1.שום מילה על הביטקוין? (ל"ת)איריס 22/03/2021 12:27הגב לתגובה זו