סגירה בוול סטריט: טסלה איבדה 3.5%, טבע ירדה ב- 2.5%

יום המסחר בוול סטריט נסגר בירידות שערים של עד 0.7%, כאשר המדדים המובילים מתרחקים במעט מרמות שיא כל הזמנים. ברקע למסחר, שוק הריפו צפוי לעמוד במוקד ביומיים הקרובים לנוכח סוף השנה, כאשר הפד' מבטיח למנוע אירועים חריגים ע"י הצפה של השוק בנזילות.

מדדים בוול סטריט

S&P 500 0.54%

דאו ג'ונס -0.05%

נאסד"ק 1%

- אפל חוזרת לצמוח בסין: עיצוב חדש וצבע אחד שעשה את ההבדל

- יצרנית מוצרי זכוכית? החברה שנמצאת בחוד החנית של המגזרים הצומחים ביותר

- המלצת המערכת: כל הכותרות 24/7

שנת 2019 קרובה להסתיים והמדדים המובילים בוול סטריט קרובים לרשום שיא היסטורי. מדד ה-S&P500 השלים עד כה עליות של 29.2% מתחילת השנה, והוא במרחק נגיעה מהשיא שנרשם ב-2013 עם עליות על 29.6%. הסיבה העיקרית לגאות בשווקים בשנה האחרונה היא התקפלות מוחלטת של הבנקים המרכזיים בנוגע למדיניותם המוניטרית.

מאז הודיע הבנק בתחילת אוקטובר האחרון על התערבות בשוק האג"ח הממשלתי בהיקף של 60 מיליארד דולר בחודש, המדדים המובילים עולים ב-11 מתוך 12 השבועות האחרונים והשלימו עלייה של יותר מ-11%. ב"אופן מקרי" השבוע היחידי שהיה אדום התרחש במקביל לירידה זמנית במאזן הבנק. בסה"כ, הפד' הזרים יותר מ-460 מיליארד דולר למערכת הבנקאית מאז ספטמבר האחרון והיד עוד נטויה (לכתבה המלאה).

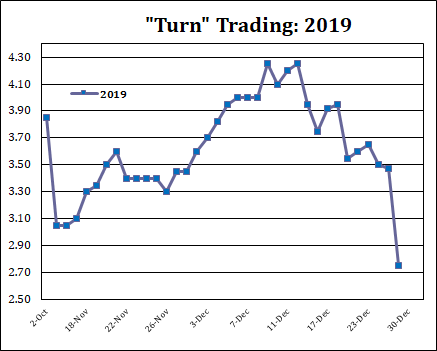

פעולות אלו נועדו בעיקר למנוע אירוע חריג מחר (31.12), כאשר הבנקים והמוסדות הפיננסים צריכים לסדר את מאזניהם במטרה להימנע מצורך לגיוס הון ברבעון הראשון של 2020. נכון לעכשיו, הריבית בשוקי הריפו למחר עומדת על 2.45%, אמנם עדיין מדובר בריבית גבוהה מהיעדים של הפד', אך נראה כי הפד' מצליח למנוע חזרה של אירועי ספטמבר האחרון.

- הנאסד״ק עולה ב-1%; אורקל קופצת ב-10%, מאנדיי צונחת ב-22%

- אלי לילי מחזקת את פעילות ה-RNA: תרכוש את אורנה תרפיוטיקס תמורת 2.4 מיליארד דולר

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- ארה״ב במהלך של 12 מיליארד דולר נגד התלות בסין במינרלים...

הריבית בשוקי הריפו ל-31.12: צניחה חדה ביום שישי האחרון

בגזרת האג"ח, התשואה לתקופה של 10 שנים עולה לרמה של 1.91%, כאשר היא גבוהה ב-32 נק' בסיס מהתשואה לתקופה של שנתיים. מדובר במרווח הגדול ביותר מאז ספטמבר 2018.

בשוק הסחורות, הנפט איבד 0.2% ונסחר קרוב לרמה של 62 דולר לחבית. הזהב ירד קלות לרמה של 1,515 דולר לאונקיה.

במרכז

מניית הקמעונאות עמדו הערב במרכז ברקע לעונת החגים בארה"ב. אמזון (סימול:AMZN) בלטה בימים האחרונים ברקע לדיווחים על שבירת שיאי מכירות (לכתבה המלאה). נציין עוד בהקשר זה את מניית טרגט (סימול:TGT), ומניית וול מארט (סימול:WMT) ועליבאבא (לכתבה המלאה).

ענקית הטכנולוגיה אפל (סימול:AAPL) עלתה ב-0.7% והמשיכה לעמוד במרכז על רקע העבודה כי החברה שוברת שיאים על בסיס יומי בתקופה האחרונה. מתחילת השנה החברה הוסיפה לשוויה יותר מ-530 מיליארד דולר.

מניית יצרנית הרכבים טסלה (סימול:TSLA) איבדה 3.5% לאחר ראלי חד בתקופה האחרונה. מניית החברה השלימה בימים האחרונים זינוק של יותר מ-135% מהשפל שנקבע מוקדם יותר השנה, כאשר מרכיב חשוב בעליות הוא סגירה מהירה של פוזיציות שורט על המניה (לכתבה המלאה). תחילת 2020 תאותת האם מדובר בעניין טכני בלבד, או שהמשקיעים אכן אופטימים על מניית החברה.

מניית ענקית התעופה האמריקנית בואינג (סימול:BA) איבדה 1% והמשיכה לרכז עניין ברקע לפרשת הבטיחות במטוסי ה-737 מקס של החברה. נזכיר כי החברה הודיעה בשבוע שעבר על שינויים בהנהלת החברה (לכתבה המלאה). נציין כי מניית החברה מהווה יותר מ-8% ממדד הדאו ג'ונס, החברה עם המשקל הגדול ביותר במדד

בגזרת הישראליות, טבע (סימול:TEVA) ירדה ב-2.5% לאחר שאיבדה 1.8% ביום שישי האחרון. מניית טאואר (סימול:TSEM) איבדה 1.7% לאחר שירדה ב-1.5% בשישי.

חברת סול-ג'ל (סימול: SLGL), הישראלית שמתמקדת בתחום הדרמטולוגיה מדווחת היום על הצלחה גדולה - עמידה בניסויים קליניים שלב 3 של משחה לאקנה. בתגובה מניית החברה מזנקת פי 2 למחיר של 18 דולר - שווי של 380 מיליון דולר (לכתבה המלאה).

- 10.יוסף 30/12/2019 22:02הגב לתגובה זוהוליכו אותנו שולל אבל לא מרוע אלא מטיפשות..גרינברג וגורביץ' שלא החליט על כיוון ונעלם ולצערי גם הצעיר המוכשר עמית טל בזמנו הביא דברים כדורבנות ולאחרונה הפך עורו ונוטה לפאר את הביזיונרים הכלובים מאמריקה יימח שמם כלבים הטראמפ הזה

- בואנה איזה ערימה של שטויות (ל"ת)אריאל 31/12/2019 00:08הגב לתגובה זו

- 9.יוסי חבקוק 30/12/2019 18:50הגב לתגובה זואני רק רוצה להבהיר: לאחר שקראתי (או ניסיתי, קשה להשחית זמן יקר על שטויות) מספר מאמרים של הגאון שלמה גרינברג אני רוצה להבהיר: האיש לא יודע על מה הוא שח, אין לו מושג קלוש בשוקי ההון מהצד המחקרי / אקדמי והוא מעז לתת עצות אחיתופל ל"משקיעים" שעלולים עוד להפסיד את כל מה שיש להם בגללו. הנסיון המופרך לתת נופך אקדמי למאמרים שלו, הדיבור על "מהפכות" ושטויות אינו בעל תימוכין במציאות לא רק העכשווית, אלא ההסטורית. הייתי מציע לו לקרוא את המאמרים של חנן שטיינהרט כדי להבין כמה הוא מנותק. בקיצור, ושיהיה ברור: אין שום "בום" כלכלי. נקודה. לדנים הבאות אך ורק רגרסיה. זה פשוט: כלכלית, דמוגרפית ופוליטית.

- 8.איצ 100 30/12/2019 18:42הגב לתגובה זובכל מקרה העובדות משנות תפיסות שרווחו בעולמנו.

- 7.. 30/12/2019 16:28הגב לתגובה זושכבר כתבנו ואתה פסלת ברוגזה..85% מהציבור והגופים הפסידו בהם....ערב מבורך.

- 6.. 30/12/2019 16:26הגב לתגובה זונקווה שלא פיספסנו או שכחנו פרט זה או אחר..אם תירצה אי פעם נוכל לארגן לך מאות מחקרים על שווקי המניות לדורותייהם וחלקם אף מבית סיפרנו בליגת הקיסוס.

- 5.. 30/12/2019 16:21הגב לתגובה זורק 30 מניות מתוך 2000 אחראיות ל30% מהעושר העולמי...50%אחראיות ל 40% מהעושר העולמי...

- ניר 30/12/2019 18:40הגב לתגובה זוורק 50 מניות אחראיות על 40%..

- תיקון גם כאן צריך להיות 30 מניות..וגם 50 מניות ולא 50%. (ל"ת)ניר 30/12/2019 18:24הגב לתגובה זו

- 4.. 30/12/2019 16:17הגב לתגובה זוכאמור רק 4 מניות אחראיות לכל העושר העולמי מ1926...רק 30% מניות אחראיות מתוך 2000 ל30% מהעושר העולמי...

- 3.. 30/12/2019 16:11הגב לתגובה זורוב המניות אינן השקעה טובה ואפילו לא מכות את תשואת איגרות החוב של ארצות הברית ולצורך העניין לקח 3.38%...רק 4 מכל המניות אחראיות לכל העושר מ 1926!!!

- תיקון..רק 4% מסך המניות מ1926 ולא 4 מניות.. (ל"ת)ניר 30/12/2019 18:32הגב לתגובה זו

- 2.. 30/12/2019 16:05הגב לתגובה זוגרינברג קבל בבקשה בהמשך ל 50+51 אצלך במדור..הרי: פרופסור הנריק בסמבינדר למימון מבית הספר למינהל עסקים W.P קארי אריזונה העלה מחקר מדהים:>>>>

- 1.טאואר 30/12/2019 15:38הגב לתגובה זוכל פעם אותו דבר . ורק מנכל טאואר אופטימי .