מה יקרה כאשר 1 מתוך 4 אזרחים צפוי להיות בגיל הפרישה?

מושג שהפך להיות שגור בעשורים האחרונות במדינות המפותחות בעולם הוא המושג "הזדקנות האוכלוסייה". מושג זה מתייחס למספר שינויים דמוגרפים: מספרם היחסי באוכלוסייה של מבוגרים מעל לגיל 65 עולה, כאשר במקביל מתרחשת ירידה בכמות הילודה וירידה בכוח העבודה בשוק. "הזדקנות האוכלוסייה" איננה רק בעיה דמוגרפית, אלא בעיה המתפשטת גם לתפקוד של הכלכלה המקומית, כאשר שירותי הרווחה מתמודדים כעת עם אתגרים גדולים. כתבה ראשונה בסדרה שסוקרת את האתגר המשמעותי של ארה"ב לעשורים הקרובים.

ארה"ב איננה שונה מרוב מדינות המערב בקטגוריה זו. השיפור הטכנולוגי והרפואי שהתרחש בעשורים האחרונים הוביל לכך שצפי תוחלת החיים בארה"ב עלה בכ-15 שנים במהלך 50 השנים האחרונות לפי נתונים של ארגון Human Mortality Database (HMD). אם בשנות ה-50, כ-20% בלבד מהאוכלוסייה בארה"ב הצליחה לשרוד מעל לגיל ל-83.4 שנים, ב-2015 כ-20% מהאוכלוסייה שורדת מעל לגיל 91.7 שנים. הגידול בתוחלת החיים בארה"ב הוא אירוע חיובי כמובן, אך הוא יוצר לא מעט אתגרים עבור שירותי הרווחה/קרנות הפנסיה/ מקבלי ההחלטות. נכון להיום, גיל הפרישה בארה"ב עומת על 66 שנים וחודשיים, כלומר כ-20% מהאוכלוסייה צריכה להתבסס על הביטוח הפנסיוני יותר מ-25 שנים, וזאת בתנאי שתוחלת החיים נותרת קבועה ולא עולה עוד.

השינויים בלוחות התמותה בארה"ב. מקור - HMD

העלייה בתוחלת החיים הינה קריטית כאשר לוקחים בחשבון כי ילידי ה"בייבי בום", כינוי לפרטים שנולדו לאחר תקופת מלחמת העולם שניה (1946-1964), החלו בשנים האחרונות להגיע לגילאי היציאה לפנסיה. ע"פ הדו"ח האחרון של הלשכה המרכזית לסטטיסטיקה בארה"ב (2016), מספר האזרחים מעל לגיל 65 עמד על 55.7 מיליון, כ-17% מסה"כ האוכלוסייה. בשנת 2060 צפויים לחיות כ-114 מיליון אזרחים מעל לגיל 65 כ-28%. מכלל האוכלוסייה. לפי הדו"ח האחרון, 2030-2040 צפויות להוות נק' מפנה בארה"ב, כאשר כל ילידי ה"בייבי בום" צפויים להיות בגיל 65 או יותר. בשנים אלו צפויים לחיות בארה"ב כ-95 מיליון אזרחים מעל גיל 65, כ-25% מכלל האזרחים במדינה. המשמעות: 1 מכל 4 אזרחים בארה"ב צפוי להיות בגיל הפרישה.

התחזית האחרונה של הלשכה לסטטיסטיקה בארה"ב: 1 מכל 4 אזרחים בגיל הפרישה

העלייה בתוחלת החיים הינה קריטית כאשר לוקחים בחשבון כי ילידי ה"בייבי בום", כינוי לפרטים שנולדו לאחר תקופת מלחמת העולם שניה (1946-1964), החלו בשנים האחרונות להגיע לגילאי היציאה לפנסיה. ע"פ הדו"ח האחרון של הלשכה המרכזית לסטטיסטיקה בארה"ב (2016), מספר האזרחים מעל לגיל 65 עמד על 55.7 מיליון, כ-17% מסה"כ האוכלוסייה. בשנת 2060 צפויים לחיות כ-114 מיליון אזרחים מעל לגיל 65 כ-28%. מכלל האוכלוסייה. לפי הדו"ח האחרון, 2030-2040 צפויות להוות נק' מפנה בארה"ב, כאשר כל ילידי ה"בייבי בום" צפויים להיות בגיל 65 או יותר. בשנים אלו צפויים לחיות בארה"ב כ-95 מיליון אזרחים מעל גיל 65, כ-25% מכלל האזרחים במדינה. המשמעות: 1 מכל 4 אזרחים בארה"ב צפוי להיות בגיל הפרישה.

התחזית האחרונה של הלשכה לסטטיסטיקה בארה"ב: 1 מכל 4 אזרחים בגיל הפרישה

התחזית האחרונה של הלשכה לסטטיסטיקה עשויה להיחשב לאופטימיות במיוחד במידה ותהליך הירידה בשנים האחרונות בשיעור הילודה בארה"ב ימשך. התחזית של הלשכה לסטטיסטיקה מבוססת על קשר ליניארי בין קבוצות הגילאים השונות לקצב הילודה. המציאות מצביעה כי לא ניתן להניח הנחה זו.

ע"פ הדו"ח השנתי האחרון של משרד הבריאות האמריקני, הצביע כי מספר הלידות בארה"ב במהלך 2018 עמד על 1,728 לידות לכל 1,000 נשים, אחוז ילודה של 1.72%, האחוז הנמוך שתועד עד כה. לשם השוואה, בשנת 2008 עמד שיעור הילודה בארה"ב על 2%.

שיעורי הילודה בארה"ב רשמו ירידה בכמעט כל קבוצות הגיל מתחת לגיל 35 במהלך 2018. כך לדוגמא, הילודה בגיל צעיר (15-19) ירדה ב-7% לרמה של 17.4 לידות ל-1,000 נשים. מנגד, חל גידול בילודה עבור נשים הקרוב לגיל 40.

קצב הילודה בארה"ב, ירידה חדה בעשור האחרון. מקור – משרד הבריאות האמריקני

התחזית האחרונה של הלשכה לסטטיסטיקה עשויה להיחשב לאופטימיות במיוחד במידה ותהליך הירידה בשנים האחרונות בשיעור הילודה בארה"ב ימשך. התחזית של הלשכה לסטטיסטיקה מבוססת על קשר ליניארי בין קבוצות הגילאים השונות לקצב הילודה. המציאות מצביעה כי לא ניתן להניח הנחה זו.

ע"פ הדו"ח השנתי האחרון של משרד הבריאות האמריקני, הצביע כי מספר הלידות בארה"ב במהלך 2018 עמד על 1,728 לידות לכל 1,000 נשים, אחוז ילודה של 1.72%, האחוז הנמוך שתועד עד כה. לשם השוואה, בשנת 2008 עמד שיעור הילודה בארה"ב על 2%.

שיעורי הילודה בארה"ב רשמו ירידה בכמעט כל קבוצות הגיל מתחת לגיל 35 במהלך 2018. כך לדוגמא, הילודה בגיל צעיר (15-19) ירדה ב-7% לרמה של 17.4 לידות ל-1,000 נשים. מנגד, חל גידול בילודה עבור נשים הקרוב לגיל 40.

קצב הילודה בארה"ב, ירידה חדה בעשור האחרון. מקור – משרד הבריאות האמריקני

השינויים במבנה הדמוגרפי בארה"ב יוצרים בעשורים האחרונים אתגרים רבים עבור מערכות הרווחה. אחת הדוגמאות לכך היא מצבה הפיננסי העגום של תוכנית ביטוח הבריאות הלאומית לאמריקניים בגילאי 65 ומעלה ולצעירים עם מוגבלויות – מדיקר (Medicare). תוכנית זו מציעה כיסוי לאשפוז בבתי חולים (Part A) וכיסוי רפואי לחולים שאינם נזקקים לאשפוז (Part B), ובממוצע היא מכסה כ-48% מעלויות הבריאות של המבוטחים. לנוכח העובדה כי שכיחות הבעיות הבריאותיות מתחילה לעלות באופן משמעותי בגילאי הזקנה, הגידול במספר האזרחים מעל גיל 65 גורם באופן לא מפתיע לעלייה בהוצאות של תוכנית זו. כך לדוגמא, ב-2008 עמדו ההוצאות של תוכנית מדיקר על 462 מיליארד דולר. ב-2018 זינקו ההוצאות של תוכנית זו לרמה של 731 מיליארד דולר. לפי הערכות האחרונות של הכלכלנים ב- Medicar, הקופה לכיסוי אשפוז בבתי חולים (Part A) צפויה להתרוקן לחלוטין בשנת 2026.

היות וה- Medicare היא תוכנית במימון ממשלתי, הגידול בהוצאות משפיע גם על תקציב הממשל הפדראלי. במהלך שנת הכספים 2019 הוציא הממשל כ-651 מיליארד דולר על הוצאות ה- Medicare. מדובר בנתון המהווה כ-14.8% מכלל התקציב של הממשל האמריקני.

דוגמא נוספת להשפעת תהליך הזדקנות האוכלוסייה בארה"ב הוא ההוצאות על ביטוח לאומי (Social Security). בביטוח הלאומי יש 2 קרנות: הראשונה (OASI) המעניקה קצבת זקנה, והשנייה (DI) מעניקה קצבת נכות. בשנת בכספים 2019, כ-1.04 טריליון דולר מתקציב הממשל האמריקני שימש כתשלום קצבאות ביטוח הלאומי, כ-23% מהתקציב.

חשוב להדגיש כי לנוכח הגידול הצפוי במספר המבוגרים באוכלוסייה בשנים הבאות, סך התשלומים צפוי עוד להמשיך לטפס, כאשר במקביל, הירידה היחסית במספר הפרטים בשוק העבודה צפוי להקטין את מקורות המימון של תוכנית אלו. לנוכח תהליכים אלו, בביטוח הלאומי בארה"ב מעריכים (2018), כי קרן DI צפויה להגיע למצב של פשיטת רגל בשנת 2032, וקרן ה- OASI צפויה להגיע למצב דומה בשנת 2034.

כפי שניתן לראות: הוצאות הממשל האמריקני על תשלומי רווחה הסתכמו ב-1.69 טריליון דולר במהלך שנת הכספים 2019, כ-38% מסך כל התקציב. נוסיף כי הגירעון הכולל של הממשל האמריקני בתקופה זה הסתכם ב-984 מיליארד דולר, הגירעון הגדול ביותר ב-7 השנים האחרונות והגירעון הגדול ביותר שהיה לארה"ב שלא בתקופה של מלחמה/מיתון.

הוצאות הממשל האמריקני בחודש ספטמבר 2019, ובשנת הכספים הכוללת. מקור – משרד האוצר האמריקני

השינויים במבנה הדמוגרפי בארה"ב יוצרים בעשורים האחרונים אתגרים רבים עבור מערכות הרווחה. אחת הדוגמאות לכך היא מצבה הפיננסי העגום של תוכנית ביטוח הבריאות הלאומית לאמריקניים בגילאי 65 ומעלה ולצעירים עם מוגבלויות – מדיקר (Medicare). תוכנית זו מציעה כיסוי לאשפוז בבתי חולים (Part A) וכיסוי רפואי לחולים שאינם נזקקים לאשפוז (Part B), ובממוצע היא מכסה כ-48% מעלויות הבריאות של המבוטחים. לנוכח העובדה כי שכיחות הבעיות הבריאותיות מתחילה לעלות באופן משמעותי בגילאי הזקנה, הגידול במספר האזרחים מעל גיל 65 גורם באופן לא מפתיע לעלייה בהוצאות של תוכנית זו. כך לדוגמא, ב-2008 עמדו ההוצאות של תוכנית מדיקר על 462 מיליארד דולר. ב-2018 זינקו ההוצאות של תוכנית זו לרמה של 731 מיליארד דולר. לפי הערכות האחרונות של הכלכלנים ב- Medicar, הקופה לכיסוי אשפוז בבתי חולים (Part A) צפויה להתרוקן לחלוטין בשנת 2026.

היות וה- Medicare היא תוכנית במימון ממשלתי, הגידול בהוצאות משפיע גם על תקציב הממשל הפדראלי. במהלך שנת הכספים 2019 הוציא הממשל כ-651 מיליארד דולר על הוצאות ה- Medicare. מדובר בנתון המהווה כ-14.8% מכלל התקציב של הממשל האמריקני.

דוגמא נוספת להשפעת תהליך הזדקנות האוכלוסייה בארה"ב הוא ההוצאות על ביטוח לאומי (Social Security). בביטוח הלאומי יש 2 קרנות: הראשונה (OASI) המעניקה קצבת זקנה, והשנייה (DI) מעניקה קצבת נכות. בשנת בכספים 2019, כ-1.04 טריליון דולר מתקציב הממשל האמריקני שימש כתשלום קצבאות ביטוח הלאומי, כ-23% מהתקציב.

חשוב להדגיש כי לנוכח הגידול הצפוי במספר המבוגרים באוכלוסייה בשנים הבאות, סך התשלומים צפוי עוד להמשיך לטפס, כאשר במקביל, הירידה היחסית במספר הפרטים בשוק העבודה צפוי להקטין את מקורות המימון של תוכנית אלו. לנוכח תהליכים אלו, בביטוח הלאומי בארה"ב מעריכים (2018), כי קרן DI צפויה להגיע למצב של פשיטת רגל בשנת 2032, וקרן ה- OASI צפויה להגיע למצב דומה בשנת 2034.

כפי שניתן לראות: הוצאות הממשל האמריקני על תשלומי רווחה הסתכמו ב-1.69 טריליון דולר במהלך שנת הכספים 2019, כ-38% מסך כל התקציב. נוסיף כי הגירעון הכולל של הממשל האמריקני בתקופה זה הסתכם ב-984 מיליארד דולר, הגירעון הגדול ביותר ב-7 השנים האחרונות והגירעון הגדול ביותר שהיה לארה"ב שלא בתקופה של מלחמה/מיתון.

הוצאות הממשל האמריקני בחודש ספטמבר 2019, ובשנת הכספים הכוללת. מקור – משרד האוצר האמריקני

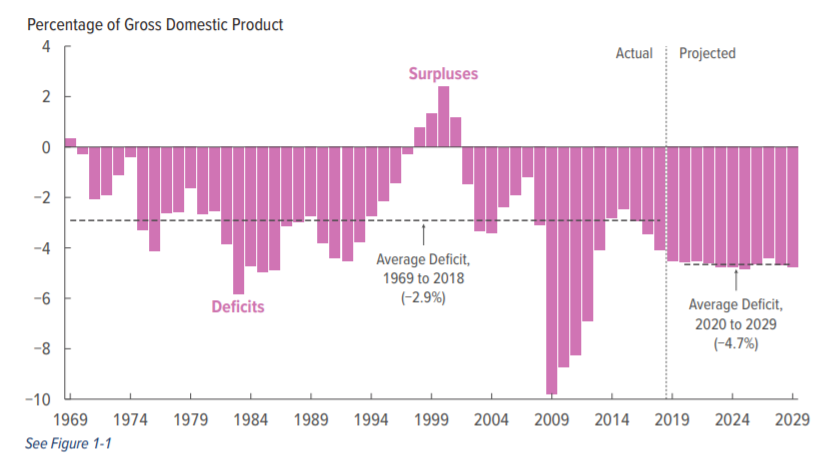

לנוכח נתונים אלו, קל להבין את התחזיות בנוגע לגירעון האמריקני לשניםהשינויים הדמוגרפיים העוברים על ארה"ב במקביל להתחייבויות של של המדינה כלפי אזרחיה הוותקים צפוים להעיב על התקציב השנתי של ארה"ב, מעמדים בספק את יכולתה של ארה"ב להגדיל השקעות בתחומים אחרים כמו חינוך, תחבורה, צבא וכו'.

התחזית האחרונה של CBO: גירעונות של מעל טריליון דולר בשנים הקרובות, מישהו ישלם בסוף?

- 3.גזענות לטנטית 18/11/2019 23:29הגב לתגובה זומתי נזכה לראות תמונות של פנסיונרים מכול המינים והצבעים - לא רק "צפון בוואריה" שום פנסיונר ישראלי משום מוצא לא מתלבש כך. תתביישו גזענים לטנטים עלובים.

- מדובר על אמריקה (ל"ת)ככה נראים אמריקאים 19/11/2019 11:18הגב לתגובה זו

- "בווארי" 19/11/2019 05:18הגב לתגובה זואת הכתבה קראת?

- 2.גיא משיח 18/11/2019 22:26הגב לתגובה זומדד ה- S&P 500 Value עלה ב- 12% ב- 3 החודשים האחרונים. כפול מ- S&P 500 Growth מניות ערך כמו: Bank of America, Citigroup, Caterpillar, United Technologies - זינקו ב- 20% כל אחת, ב- 3 החודשים האחרונים . רוצים לחסוך לפנסיה? העליות המכפילים של ה- - Value (בממוצע 12) עדיין נמוכים משמעותית מה- Growth (בממוצע 20 - בחששות להאטה - ה- Value מסוכנות ותנודתיות פחות. שווה להחזיק תעודת סל של USA Value

- לגיא הנכבד-ציין סמך של תס לטובת עמך- (ל"ת)fu,c 19/11/2019 10:26הגב לתגובה זו

- 1.תענוג ללמוד (ל"ת)משקיע 18/11/2019 22:24הגב לתגובה זו