כל מה שצריך לדעת על שוק הדיור המוגן

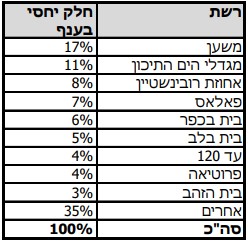

שוק הדיור המוגן מגלגל מיליוני שקלים מדי שנה לאור הביקוש שלא פוסק - זה הטבע, האוכלוסייה תמיד מתבגרת והגידול שלה מבטיח שתמיד יהיו אנשים שזקוקים בערוב ימיהם לסעד בצורת שירותים מסוימים או פשוט לחברה - כדי להפיג את הבדידות. לא מדובר בעסק זול - השירותים שמגיעים לצד הדיור המוגן מגיעים לאלפי שקלים מדי חודש, ולסכומים הגבוהים משמעותית משכירות רגילה בשוק הפרטי.בית דיור מוגן כולל מבנה או קבוצת מבנים עם יחידות דיור בנות חדר אחד עד ארבעה חדרים, בהן מתגוררת כאמור אוכלוסייה מבוגרת ועצמאית. הבתים נועדו להעניק מסגרת סביבתית שלמה, נוחה ומקלה לאדם מבוגר ועצמאי, הכוללת סל שירותים מגוון ורחב. בהתאם לכך, בתי דיור מוגן מציעים לדייריהם לגור בקומפלקסים מפוארים עם שטחים ציבוריים נרחבים, כאשר הדייר נהנה ממכלול שירותי נוחות כלליים, משירותים רפואיים מסוימים, מחיי חברה ותרבות עשירים וממתקנים כגון בריכת שחיה, ספא וחדרי כושר.מרבית בתי הדיור המוגן ממוקמים באזור גוש דן, אזור השרון ואזורים נוספים עד לגבול דרום ראשון לציון.הענף מחולק לשוק ציבורי ולשוק פרטי. השוק הציבורי מיועד בעיקרו לאוכלוסייה מבוגרת שזכאית לסיוע מהמדינה ובולטות בו חברות ממשלתיות. השוק הפרטי מיועד בעיקרו לאוכלוסייה מבוגרת מבוססת כלכלית ומטרתו מתן פתרון דיור נח, ושיפור איכות החיים של האדם בגיל השלישי. ההבדל העיקרי בין השוק הציבורי לפרטי הוא בסל השירותים, בסטנדרט המבנה ויחידות הדיור ובגורם המממן.ההבחנה בין בית אבות לבין בית דיור מוגן נסובה בעיקר סביב יכולתו של הדייר לנהל אורח חיים עצמאי. בית אבות פונה בעיקר לדיירים הנזקקים בראש ובראשונה לעזרה תפקודית יומיומית (ובשל כך נדרשים לקבל שירותים רבים), לעומת בית דיור מוגן המאוכלסים בדיירים עצמאיים. בשל כך, התשלומים בבתי אבות נגבים, בדרך כלל, על בסיס חודשי, בהתאם לשהות בפועל בבית האבות, בעוד שבבית הדיור המוגן יש הפרדה בין תשלום הפיקדון, המהווה את התשלום בגין הזכות להשתמש ביחידת הדיור, לבין התשלומים עבור השירותים השונים (דמי אחזקה).עפ"י נתוני הלשכה המרכזית לסטטיסטיקה, בסוף שנת 2021 מנתה אוכלוסיית האזרחים הוותיקים בישראל (בני 65 ומעלה) למעלה ממיליון איש (כ-1.16 מיליון תושבים), המהווים כ-12.3% מתושבי המדינה. כ-41% מהם מעל גיל 75. על פי התחזיות, עד שנת 2040 חלקם באוכלוסייה יהיה כ-14% וצפוי למנות כ-2 מיליון איש, פירוש הדבר שאוכלוסיית הקשישים כמעט ותכפיל את עצמה תוך פחות מ-20 שנה. מתוך סה"כ אוכלוסיית הקשישים כ-96% התגוררו בשנת 2021 במשקי בית פרטיים, כאשר כ-80% מאוכלוסייה זו מתגוררים בדירות בבעלותם וכ-20% בדירות בשכירות.שוק הדיור המוגן הפרטי בישראל כולל סה"כ כ-15,000 יח"ד, ומאופיין במבנה בעלויות מבוזר עם מספר רב של חברות שפעילות בשוק, כאשר החלק הארי של יח"ד המוגן הפרטי (כ-65%) מוחזק ע"י הגופים הגדולים ביותר הפעילים בענף כמפורט להלן: באופן עקרוני, תשלומי הדייר בבתים של דיור מוגן כוללים שני מרכיבים: תשלום חד פעמי במועד הכניסה ודמי אחזקה חודשיים. שלושת מסלולי ההתקשרות הנפוצים בענף הינם: מסלול פיקדון, מסלול דמי כניסה ומסלול דמי אחזקה מוגדלים, כאשר שתי השיטות הראשונות הינן הנפוצות ביותר.בשיטת דמי הפיקדון הדייר משלם את מלוא מחיר הדירה כפיקדון. תמורת הפיקדון הדייר זכאי לגור בדירה לכל ימי חייו. סכום הפיקדון מוחזר לדייר או ליורשיו עם עזיבת הדירה, כולל הפרשי הצמדה, ובניכוי שחיקה שנתית בשיעור מסוים (בד"כ סביב 3%-3.5% לשנה) המוגבלת למספר שנים (בד"כ 12-15 שנים). במידה והדייר ממשיך להתגורר בבית מעבר לתקופה שנקבעה בהסכם כתקופה שלאורכה יחושבו דמי השחיקה, תיפסק השחיקה של הפיקדון.בשיטת דמי הכניסה הדייר משלם בין 50% ל-60% ממחיר הדירה תמורת הזכות לגור בה כל ימי חייו. בשיטה זו השחיקה השנתית של דמי הכניסה הינה גבוהה (20%-25% לשנה), כך שלאחר תקופה של 4-5 שנים נשחק מלוא הסכום ששולם כדמי כניסה. דמי אחזקה - בשתי השיטות הנ"ל משלם הדייר בנוסף דמי אחזקה חודשיים קבועים בגין שירותים מוגדרים שונים להם זכאי הדייר. השירותים העיקריים הנכללים בדמי אחזקה אלה כוללים: שירותי תחזוקה וניקיון בסיסי, שירותי שמירה, שירותים רפואיים מסוימים, חוגים, פעילות תרבות וחברה מסוימות, שירותי פקיד קבלה, וכן שימוש במתקנים הציבוריים המצויים בבית. גובהם של דמי האחזקה משתנה לפי אופי הבית, גודל הדירה ומספר הדיירים בדירה (יחיד או זוג).

באופן עקרוני, תשלומי הדייר בבתים של דיור מוגן כוללים שני מרכיבים: תשלום חד פעמי במועד הכניסה ודמי אחזקה חודשיים. שלושת מסלולי ההתקשרות הנפוצים בענף הינם: מסלול פיקדון, מסלול דמי כניסה ומסלול דמי אחזקה מוגדלים, כאשר שתי השיטות הראשונות הינן הנפוצות ביותר.בשיטת דמי הפיקדון הדייר משלם את מלוא מחיר הדירה כפיקדון. תמורת הפיקדון הדייר זכאי לגור בדירה לכל ימי חייו. סכום הפיקדון מוחזר לדייר או ליורשיו עם עזיבת הדירה, כולל הפרשי הצמדה, ובניכוי שחיקה שנתית בשיעור מסוים (בד"כ סביב 3%-3.5% לשנה) המוגבלת למספר שנים (בד"כ 12-15 שנים). במידה והדייר ממשיך להתגורר בבית מעבר לתקופה שנקבעה בהסכם כתקופה שלאורכה יחושבו דמי השחיקה, תיפסק השחיקה של הפיקדון.בשיטת דמי הכניסה הדייר משלם בין 50% ל-60% ממחיר הדירה תמורת הזכות לגור בה כל ימי חייו. בשיטה זו השחיקה השנתית של דמי הכניסה הינה גבוהה (20%-25% לשנה), כך שלאחר תקופה של 4-5 שנים נשחק מלוא הסכום ששולם כדמי כניסה. דמי אחזקה - בשתי השיטות הנ"ל משלם הדייר בנוסף דמי אחזקה חודשיים קבועים בגין שירותים מוגדרים שונים להם זכאי הדייר. השירותים העיקריים הנכללים בדמי אחזקה אלה כוללים: שירותי תחזוקה וניקיון בסיסי, שירותי שמירה, שירותים רפואיים מסוימים, חוגים, פעילות תרבות וחברה מסוימות, שירותי פקיד קבלה, וכן שימוש במתקנים הציבוריים המצויים בבית. גובהם של דמי האחזקה משתנה לפי אופי הבית, גודל הדירה ומספר הדיירים בדירה (יחיד או זוג).