האם צחי אבו ישביח את ארי נדל"ן - "הקניון שלנו בעלות של מיליארד ש' וגדול פי 3 מקניון מול הים שנמכר במעל מיליארד"

צחי אבו בעל השליטה בארי נדל"ן רץ מהר, מעסקה לעסקה, מרכישה לרכישה. זה לא אומר שהוא פזיז, עד כה העסקאות נראות מוצלחות. הוא ומשפחתו רכשו בשיא הקורונה את השטח של פי גלילות מיצחק תשובה; לפני כ-4 שנים, הוא רכש את השליטה בארנה גרופ שהפכה לארי נדל"ן ובמקביל הוא הקים פעילויות חדשות (לצד לארי נדל"ן) - גפן מגורים בתחום ההתחדשות העירונית ואבו פמילי שהיא קרן ריט למגורים (בדומה למגוריט ואזורים ליוינג). כל הפעילויות והרכישות הניבו תשואה טובה, במקומות מסוימים אפילו תשואה חלומית (פי גלילות), והשאלה מה הלאה?

ארי נדל"ן - אשדוד, נהריה, קפריסין ועכשיו גם אילת

אתמול דיווחה ארי נדל"ן שהיא העיקרית בקבוצה, על "הנחת אבן הפינה לקניון הגדול באילת". מדובר על קניון שצפוי לקום בשטח כולל של כ-60 אלף מ"ר (כ-40 אלף מ"ר חנויות) ויושקעו בו מיליארד שקלים כשהפתיחה צפויה בסוף 2027. הקניון הוא חלק משורה של קניונים ומרכזים מסחריים בארי נדל"ן שבמקביל להקמה של הקניון באילת, תרחיב את הקניון והמתחם באשדוד בהשקעה גדולה.

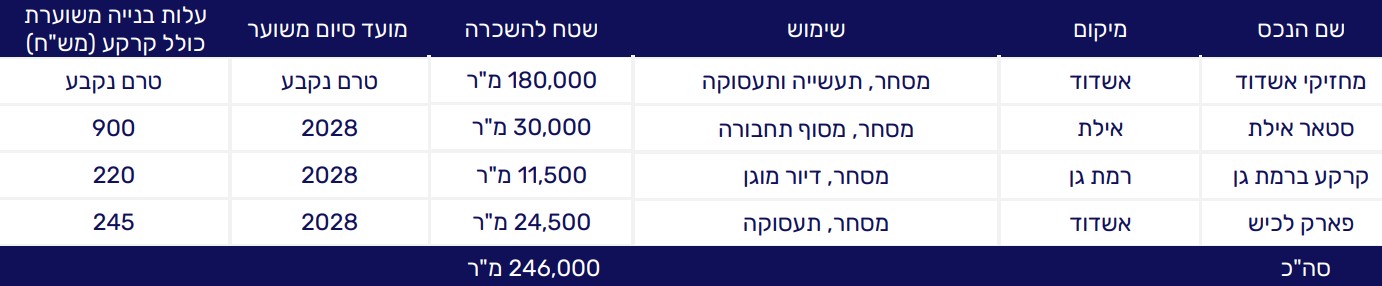

המתחם באשדוד - סטאר סנטר באשדוד הוא הנכס המרכזי כיום, כשבמקביל מחזיקה החברה גם בקניון סטאר בנהריה, קניון בלימסול - קניון My Mall ונכסים נוספים שעליהם היא תרים מרכזים מסחריים בעתיד. תוכניות הפיתוח של החברה שאפתניות:

- כ-303 מיליון שקל: ארי נדל"ן מרחיבה את הפורטפוליו עם רכישות בירושלים ובאשדוד

- צחי אבו: "אנחנו לא חברת נדל״ן מניב קלאסית, כל נכס אצלנו עובר השבחה"

- המלצת המערכת: כל הכותרות 24/7

תוכניות פיתוח בארי נדלן

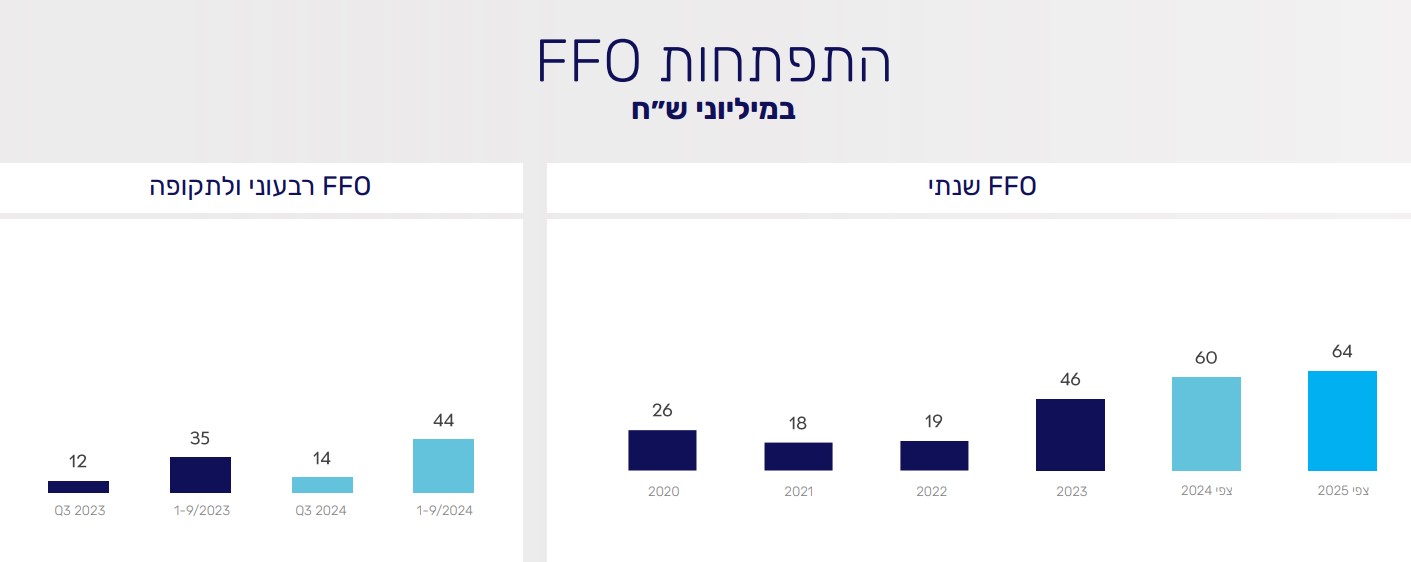

כאמור אשדוד ואילת הן המוקדים בשנים הבאות. השווי של ארי בבורסה 748 מיליון שקל כשהונה 841 מיליון שקל. ה-FFO שלה השנה צפוי הגיע ל-60 מיליון שקל ושנה הבאה ל-64 מיליון שקל. לכאורה כשמחשבים מכפיל FFO מקבלים ערך גבוה יחסית - 11.7, אבל זה מוטה כלפי מעלה בגלל שיש פעילות הקמה בשיעור גבוה מסך הנכסים במאזן. כשמסתכלים קדימה, על היום שאחרי שהנכסים יושלמו ויפיקו FFO, כשבמקביל כמובן גם המימון יגדל, מקבלים חברה שנסחרת במכפיל FFO נמוך מהשוק. אולי זו הזדמנות, ונזכיר שאבו רוכש מניות בשוק באופן שוטף, אבל יש גם סיכונים.

FFO של ארי נדלן

הזדמנות - אבל יש סיכונים

הסיכון הגדול ביותר הוא דווקא באילת. באשדוד נראה שהחברה יודעת מה היא עושה. אבו מגיע מאשדוד, בנה שם המון, מכיר את התושבים ואת הצרכים. באילת הוא הולך על פרויקט ענק שעלותו 1 מיליארד שקל, כשבאילת יש עוד שני קניונים - האם זה לא מסוכן מדי. "סיכון זה חלק מהעסק. העבודה השוטפת שלי היא בלקיחת סיכונים, אני אוהב לקחת סיכונים כשאני חושב שהפוטנציאל גבוה ושהסיכויים עולים על הסיכונים ואנחנו מצליחים", אומר אבו, "העבודות על הקניון התחילו לפני שבעה חודשים, אחרי שרכשנו את הקרקע. אנחנו בביצוע מתקדם והשקה שיווקית התקיימה השבוע. אילת היא בירת השופינג של ישראל – עם כ-3 מיליון מבקרים בשנה, רבים מהם תיירי קניות".

- מכפיל הון של 0.9 וצבר פרויקטים של 1.7 מיליארד שקל: האם אלביט הדמיה מעניינת?

- מטריא ללוזון פיננסים: המהלך להפיכת פלטפורמת ה-P2P ל"בנק קטן"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

"בחירת המיקום הייתה קריטית; טרמינל הנוסעים של אגד, שיהיה במינוס 1 של החניון, יוסיף לנו 2 מיליון מבקרים. בנוסף, הקניונים הקיימים באילת לא מתאימים לתנאי השוק – הם בגודל של 12-15 אלף מ"ר בלבד, לעומת הקניון שלנו שמתפרש על כ-40 אלף מ"ר, עם חנויות ענק ולוקיישן ייחודי שיאפשר לנו לעקוף את כל הקניונים הקיימים".

מתי העבודות אמורות להסתיים?

"זה מחולק לשני שלבים. הטרמינל יושלם תוך שנה, והקניון עצמו יתחיל להתאכלס תוך שלוש שנים".

עלות ההשקעה והתשואה על ההשקעה?

"עלות הפרויקט מוערכת בכמיליארד שקל. שכר הדירה הממוצע בקניונים עומד על 400 שקל למ"ר, אבל בדוחות היינו שמרנים והערכנו 230-240 שקל למ"ר. אנחנו מצפים לתשואה דו-ספרתית".

האם אתם מתכננים למכור שטחים או רק להשכיר?

"אנחנו לא מוכרים שטחים. המטרה היא לייצר נכס אייקוני, בדומה לסטאר אשדוד".

אילת לא מוצתה כבר?

"אם מסתכלים על אילת מבחינת מספר התושבים בלבד, ייתכן שהקניונים הקיימים מספיקים. אבל אנחנו בונים גם על התיירות – כ-3 מיליון מבקרים בשנה. הקניון נועד לתת מענה גם לתושבים וגם לתיירים".

איזה עוד סיכונים לקחת בשנים האחרונות שמשתלמים לך?

"ב-5 שנים האחרונות כל העסקאות שעשיתי זה בתקופה שאנשים לא עשו עסקאות, אם זה פי גלילות, ארי נדלן, והקניון הזה באילת כשברקע היו האיומים מצד החותים".

בהינתן התשואה שהקניון צפוי לעשות, נראה שאתם מצפים לרווחי השבחה של מאות מיליונים, עם ההשלמה עוד כ-3 שנים.

"אם לא הייתי צופה רווח כזה, לא הייתי נכנס לזה. קניון מול הים נמכר מעל מיליארד שקל, אנחנו מדברים על 40 אלף מטר פי 3 ממול ים, שהעלות שלו תהיה קרובה למיליארד, מכאן שהפוטנציאל גדול".

- 8.דני 16/12/2024 13:45הגב לתגובה זועלויות בניה גבוהות - עלויות מימון גבוהות - ייצר במקרה הטוב הכנסה רק ב 29 יש תחרות גדולה מאוד באילת על שטחי מסחר

- 7.מאמין 11/12/2024 21:22הגב לתגובה זוהבחור יודע לאתר הזדמנויות. כבוד גדול.

- 6.אורן 11/12/2024 11:56הגב לתגובה זוטוב מאוד שיש יזמים וחלום.בהצלחה.

- 5.בעל החלומות 11/12/2024 11:32הגב לתגובה זומי שיקנה היום לטווח הארוך הבינוני יפסיד זה הנקודה של הכנסת הציבור הטיפש והרוח לא יגיע כל כך מהר

- 4.אסף 11/12/2024 10:31הגב לתגובה זוארני נדלן

- 3.הימור גדול 11/12/2024 10:09הגב לתגובה זוהתמורה רק בשנת 28

- 2.חבל לו על הכסף עדיף לקנות קניון ולא לבנות הוא לאעזראלי (ל"ת)אלי 11/12/2024 09:43הגב לתגובה זו

- 1.צניחה ברווח תפעולי וברווח הנקי של ארי. לאן הולכים ? (ל"ת)אסף 11/12/2024 09:11הגב לתגובה זו

- לרון 11/12/2024 10:09הגב לתגובה זולא המלצה,קשה להאמין בצעירים בשלב הגבוה כ"כ בשוק