למרות הזינוק מתחילת השנה: למניות הבנקים יש עוד לאן לעלות

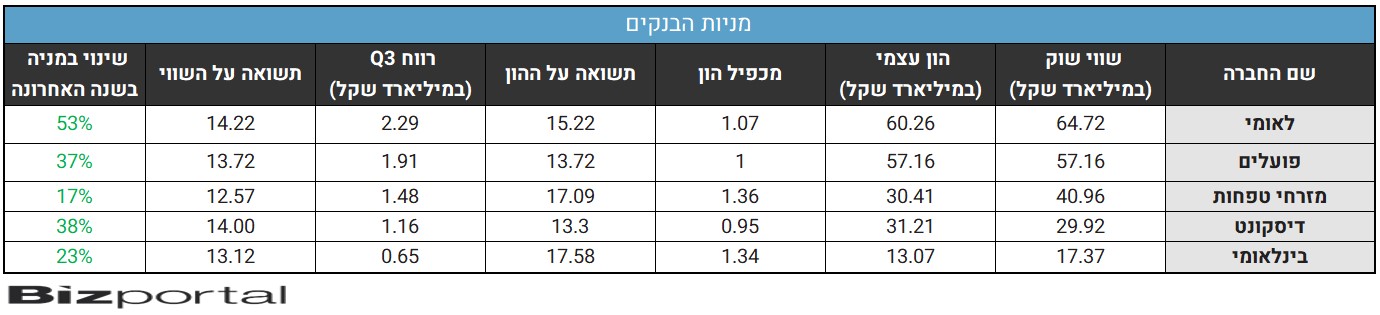

הרבעון השלישי של שנת 2024 היה פנומנלי עבור הבנקים, שהציגו תשואה דו ספרתית נאה מאוד על ההון. בסך הכל רשמו הבנקים רווח נקי רבעוני של כ-7.5 מיליארד שקל, עליה של כ-27% ביחס לרבעון המקביל אשתקד. בהתאם, מניות הבנקים, עשו מהלך יפה מתחילת השנה ומדד מניות הבנקים הציג תשואה של 35% ושלושת הבנקים - דיסקונט לאומי ופועלים- נסחרו סביב מכפיל 1 על ההון.

מה משעלה את השאלה האם אחרי עלייה מרשימה זו יש עדיין סיכוי לעליות נוספות, או שזה הזמן לצאת מההשקעה בסקטור הבנקים. המלצתנו היא להמשיך בחשיפה לסקטור זה ויש לכך מספר סיבות.

היציבות היא מעל לכל

באופן כללי, לבנקים ישנם שני סיכונים: הסיכון הראשון הוא עסקי – הבנקים הם תמונת הראי של המשק, הצפוי להתמודד עם קשיים משמעותיים לאחר סיום המלחמה. תחזיות הצמיחה ל-2024 "נחתכות" פעם אחר פעם. בנק ההשקעות גולדמן זאקס למשל, עדכן את התחזית שלו ל-0.4% בלבד, כאשר חוסר הודאות צפוי להימשך גם בשנת 2025. הסיכון השני הוא סיכון רגולטורי – הבנקים מנקרים עיניים עם רווחי העתק שעשו, בעוד לקוחותיהם נאנקים תחת יוקר המחיה ולכן צפויים להתמודד עם חקיקה שתגביל את ריווחיהם בעתיד.

בואו נדבר על כל אחד מסיכונים אלה. הסיכון העסקי הוא סיכון אמיתי. ישנן כרגע תחזיות להתרחשותה של פריחה כלכלית במשק עם סיום המלחמה, לצד תחזיות להתאוששות איטית וקשיים ניכרים עמם יהיה על המשק להתמודד. מבחינת הבנקים, התרחיש השני, שלהערכתנו יש סבירות לא מועטה שיקרה, הוא בעייתי. עם זאת, בנקודת הזמן הנוכחית, אנו רואים משק נזיל מאוד, עם עליות מחירים, שמעלות את הסבירות להישארות סביבת הריבית הנוכחית גם בשנה הקרובה. הבנקים נהנים מסביבת ריבית זו בכל מגזרי האשראי - מהמשכנתאות ועד ה"מינוס" בחשבונות הבנק של האזרחים - וגוזרים את הקופון שלהם. הכבדה של המצב הכלכלי עלולה, בשלב הראשון, גם לגרום לעליה בצריכת האשראי בריבית גבוהה, כשרק לאחריה יבוצע "הידוק החגורה".

- הפרסומות של הבנקים הן נפלאות - אבל מה לגבי מה שנחתך בעריכה?

- הקיפאון בין הבנקים לקריפטו נמשך: הפגישה בבית הלבן הסתיימה ללא הסכמות

- המלצת המערכת: כל הכותרות 24/7

שמואל בן אריה. קרדיט: רון אריאל

לגבי הסיכון הרגולטורי - אנו מעריכים שהוא אינו משמעותי עבור המערכת הבנקאית. המדינה, אשר מתנהלת בהשפעת הטראומה הכלכלית של משבר מניות הבנקים, שמה את יציבות המערכת כיעד עליון, בפער ניכר מעל שאר היעדים ולכן תדאג לפקח על המערכת הבנקאית. התערבות בוטה של פוליטיקאים ורגולטורים ברווחיות הבנקים, תוביל לשיח על הסיכון ליציבות המערכת ולכך שהבנקים, ובעקבותיהם גם המשק – יגיעו למצב בו הם עלולים לקרוס.

בנוסף, מספיק שהבנקים או הרגולטור האחראי יאיימו בקריסת מערכות בשל הרגולציה ושבירת האמון במערכת מצד גורמים בינלאומיים (דבר שישפיע אף על הדירוג) והם יביאו לכך שהחקיקה תרד מהפרק. ניסיון השנים האחרונות מלמד שהחקיקה מהווה מעין "שוט" שנועד לדחוף את הבנקים להגיע להסכמות ופשרות שירגיעו מעט את דעת הציבור וזאת, עד המשבר הבא. פשרות אלה לא באמת יטפלו "בבור השומן" של הבנקים ולכן איננו רואים סיכון רגולטורי אמיתי שנשקף להם.

בהקשר זה כדאי להזכיר שלמדינת ישראל יש שתי טראומות קשות מאירועים שחלו בעבר, אשר ממשיכות להשפיע על מקבלי ההחלטות: הראשונה, היפר-אינפלציה של שנות השמונים, שערערה את יציבות המשק והשנייה, משבר מניות הבנקים שהוביל, בין היתר, לסגירה זמנית של המסחר בבורסה. שתי טראומות אלו מעצבות את התנהלותם של מקבלי ההחלטות והרגולטורים סביב המערכת הבנקאית בישראל, החל מההגבלות שהוטלו עליה לגבי אחזקה בתאגידים ריאליים ועד לחשש מערעור יציבותה, אשר הפך לשיקול מכריע במספר לא קטן של החלטות.

באיזה בנקים כדאי להשקיע?

ניתוח דוחות הבנקים מעלה התלבטות - האם עדיף לרכוש את הבנקים בעלי התשואה הגבוהה ביותר על ההון, אלה שנסחרים במחיר הגבוה ביותר (למשל, בנק מזרחי והבינלאומי, המייצרים תשואה על ההון של כ-17.09% ו-17.58% אך נסחרים במכפיל הון של 1.35 ו-1.39), או שמא עדיף לרכוש את בנק דיסקונט, המייצר את התשואה על הנמוכה ביותר על ההון (כ-3.3%) אך נסחר במכפיל הון נמוך מ-1?- מכפיל הון של 0.9 וצבר פרויקטים של 1.7 מיליארד שקל: האם אלביט הדמיה מעניינת?

- מטריא ללוזון פיננסים: המהלך להפיכת פלטפורמת ה-P2P ל"בנק קטן"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

נתונים יבשים אלה אינם מספיקים, לדעתנו, כדי לקבל החלטה באיזה בנק עדיף כרגע להשקיע. קיימת חשיבות לבחון גם פרמטרים נוספים, כגון איכות תיק האשראי, חשיפה לנדל"ן ולעסקים בסיכון, חשיפה למלווים גדולים ביחס לפיזור התיק וכדומה. להערכתנו, הדבר הנכון ביותר למשקיע בעת הזו הינו לרכוש תעודת סל על כל חמשת הבנקים ולהנות מביצועי כלל הסקטור, היודע לייצר רווחים עודפים תוך הגנה של הרגולציה ולאור טראומות העבר.

אם בכל זאת רוצים להיחשף לבנקים ספציפיים בצורה ישירה, המלצתנו היא לבחור בשני הבנקים הגדולים: בנק לאומי ובנק הפועלים, היודעים לייצר תשואה על ההון של 13.72% ו-15.22% בהתאמה ועדיין נסחרים בשווי ההון העצמי. גם אחרי ששני בנקים אלה עלו השנה ב-35.64% וב-50% בהתאמה, הם עדיין בעלי מחיר אטרקטיבי ובתחילת השנה נסחרו בחסר עמוק של עשרות אחוזים מתחת להון העצמי ולשווי ההוגן שלהם.

הכותב הינו דירקטור ומנהל השקעות ראשי שוק מקומי בפיוניר ניהול הון

- 7.אבי 07/12/2024 23:03הגב לתגובה זוהסקטור שיעלה הכי חזק זה הבנקים.

- 6.אנ-ליסט 07/12/2024 19:50הגב לתגובה זועשו תמיד הפוך מ "המלצות " אנליסטים .

- 5.שלומי 07/12/2024 18:45הגב לתגובה זולדעתע הבנקים ימשיכו לעלות הכיוון שלהם כלפיי מעלה

- 4.ברגע שהם יאלצו לשלם ריבית על עו"ש הם יצללו למטה (ל"ת)שלמה 05/12/2024 14:06הגב לתגובה זו

- 3.דר' דום 05/12/2024 14:05הגב לתגובה זוהיסטורית הן נסחרות במכפיל בין 0.5 בימי משבר (קורונה) ל-1 בימי גאות (היום). לא כולל מזרחי ובינלאומי שהם שמרנים פחות בשוק ההון ומשכנתאות ולכן מוסטים 0.3 אחוז מעלה. אחרי הגאות בא השפל...

- 2.לכתב הנכבד 05/12/2024 13:25הגב לתגובה זוכפסע מאובדן עשתונות ואף פשיטות רגל אכזריות של מאות מליארדים..הבנתם?

- הסבר? (ל"ת)שואל 07/12/2024 11:37הגב לתגובה זו

- 1.אילן 05/12/2024 12:23הגב לתגובה זומה קורה עם הדיבידנדים שמחלקים הבנקים בתעודת הסל?

- קונים עוד מניות (ל"ת)משקיע 05/12/2024 12:47הגב לתגובה זו