חברות ההשקעה של הבנקים: לאומי גדולה, דיסקונט בנסיקה, פועלים מלקקת את הפצעים

חברות ההשקעה של הבנקים החלו את פעילותן בשנות ה-80 וה-90 של המאה הקודמת,

אבל את עיקר הצמיחה הן חוות מהעשור האחרון.

חברות אלו מתמקדות בארבעה תחומי פעילות עיקרים: השקעה ישירה בחברות ריאליות, פעילות בתחום החיתום, ייזום עסקאות מכירה ורכישות ופעילות מחקר, כולל הערכות שווי שמסייעות גם לבנקים עצמם. השקעות ריאליות אמורות לפזר את הסיכונים של הבנקים שנובעים מפעילות הליבה שלהם - מתן אשראי עסקי וקמעונאי. כמן כן, הפעילות הזו אמורה, בשנים האחרונות להניב רווחים שיפצו על אובדן ההכנסות בגלל הפרדת הפעילות של חברות כרטיסי האשראי מהפועלים ולאומי ובעתיד מדיסקונט.

לאומי פרטנרס היה זה שהחל את הפעילות והוא נחשב במשך שנים לגוף הגדול והרציני בארץ. עד היום תיק ההשקעות של לאומי פרטנרס הוא הגדול ביותר אלא שפועלים אקוויטי נושף בעורפו. דב קוטלר, מנכ"ל פועלים היוצא, החליט לקחת את העניין ברצינות ולקרוא תיגר על ההגמוניה של לאומי פרטנרס. קוטלר הביא בשנת 2019, עם כניסתו לתפקיד כמנכ"ל, את קובי שלום שהיה סמנכ"ל בכיר בכלל ביטוח. שלום נחשב לאיש השקעות שלוקח סיכונים, הוא היה אחראי על פעילות ההשקעות הפרטיות של חברת הביטוח ובתקופת כהונתו השקיעה כלל מיליארדי שקלים בתיק ההשקעות הלא־סחירות, שהוכפל פי ארבעה.

לצד פועלים, דיסקונט באמצעות הילה חימי מנכ"לית דיסקונט קפיטל, הפכה לגוף משמעותי ורציני עם עסקאות נהדרות ותוצאות מצויינות. דיסקונט שונה ומעדיפה להתמקצע בתחומי הטכנולוגיה והקמעונאות.

שלוש השנים שבין 2019-2021 היו שנות שיא והן הניבו לשלושת הבנקים רווח מצרפי של 1.7 מיליארד שקל מהשקעות אלו, 7% מהרווח של שלושת הבנקים בכלל. חשוב לציין כי שלושת החברות משקיעות כספים גם בקרנות השקעה פרטיות, למולן הן נאבקות לעיתים על עסקאות. מדובר בקרנות כמו פורטיסימו, פימי, אייפקס, טנא, קדמה, סקיי וקרנות אחרות. שנת 2023 היתה שנה לא קלה בשוק ההון ובשוק העסקים הריאליים לאור העלאות הריבית שפגעה ברווחי הבנקים מהשקעות ריאליות המבוצעות על ידי החברות־הבנות שלהן.

- הפרסומות של הבנקים הן נפלאות - אבל מה לגבי מה שנחתך בעריכה?

- הקיפאון בין הבנקים לקריפטו נמשך: הפגישה בבית הלבן הסתיימה ללא הסכמות

- המלצת המערכת: כל הכותרות 24/7

רכבת הרים

המאפיין של כל החברות זהה אלא שהאופי שונה בתכלית, כל חברה והמיקוד שלה. אופי הפעילות של חברות ההשקעה מביא לכך שהשונות בתוצאות גבוהה במיוחד. בניגוד למרבית החברות וכמובן הבנקים שיודעים להעריך די במדויק את התוצאות הכספיות, והתנודות היחסית נמוכות בחברות ההשקעה, ניתן להרוויח בשנה טובה מאות מיליונים, לעומת שנה פחות טובה שבה הרווחים נמוכים משמעותית.

פעילות החיתום

תחום החיתום, מהווה את אחד התחומים המשמעותיים בשלושת החברות. זו הסיבה שהבנקים לא ויתרו על תחום החיתום, שחושף אותם לניגודי עניינים ופגיעה במוניטין. לא במקרה בראשות שלושתם עומדים מנהלים ותיקים ומנוסים. הטובים שיש בשוק ההון.- מכפיל הון של 0.9 וצבר פרויקטים של 1.7 מיליארד שקל: האם אלביט הדמיה מעניינת?

- מטריא ללוזון פיננסים: המהלך להפיכת פלטפורמת ה-P2P ל"בנק קטן"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

בראש חברת החיתום של לאומי עומד אליאב בר דוד. בר דוד, תלמידו של רונן צלניר, ניהל בעבר את תחום החיתום בפועלים איביאיי ומייטב דש. מעבר להיכרות הרחבה והנסיון, בר דוד נחשב כמגנט לקוחות . היתרון הגדול של לאומי שהיא מחזיקה ב 100% מחברת החיתום מה שתורם באופן טבעי יותר לרווח.

בראשות פעילות החיתום של דיסקונט עומדים צחי סולטן וטל זילברשטיין שהיו ממקימי התחום בארץ בכלל חיתום. לצידם כמנכל לירן רזמוביץ', שסירב לפני שנה להצעת בנק הפועלים להקמת זרוע חיתום. זה צוות נהדר ומנוסה.

הדרמות בשנה האחרונה, היו בפועלים. הפועלים מכר את האחזקות בפועלים איביאיי על רקע סכסוך בינו לבין בית ההשקעות, שהתפרץ כתוצאה מאובר-רולינג שביצעה חברת החיתום, בגיבוי בית ההשקעות, ביחס לשכר של שלושת המנהלים הבכירים. כחלופה מהירה ,פועלים נכנס שותף בלידר חיתום.

לפני חודש רכשה פועלים אקוויטי 20% מלידר שוקי הון מהבינלאומי תמורת 17 מיליון שקל, בעסקה שמשקפת לחברת החיתום שווי של 85 מיליון שקל. לפועלים יש יתרון מהעובדה שיו"ר פועלים אקוויטי, הוא ידין ענתבי שמונה למנכל הבנק והוא זה שהוביל בין השאר את עסקת לידר. לידר גוף משמעותי ובין לקוחתיו, קרן פימי, ביג, נייקס, קבוצת דלק ועוד רבים.

הקרב בנושא החיתום הוא בין מקצוענים והוא יתבסס בעתיד על חוזקות הבנקים, שיידעו להביא לקוחות שלהם לחברות ההשקעה.הבעיה העיקרית שכעת עם הזעזוע שהפועלים ביצע, נוסף שחקן חדש לשוק שינגוס מהחברות הקיימות ,בהנחה שהבינלאומי יקים חברת חיתום עצמאית.

לאומי פרטנרס

לאומי פרטנרס, שמנוהלת על ידי רון בן חיים ממשיכה להוביל את מערכת הבנקאות מבחינת היקף ההשקעות הריאליות,שמסתכמות ב 4.7 מיליארד שקל. בן חיים שהיה שותף בקרן פימי, מונה לתפקיד לפני כשנה והוא נכנס לנעליו הגדולות של אבי אורטל.

ביולי 2020 אישר בנק ישראל ללאומי פרטנרס להגדיל בהדרגה את תיק ההשקעות שלה לעד 12.5% מההון העצמי של בנק לאומי, שהיה 37.7 מיליארד שקל בסוף 2020. ההחלטה הביאה לגידול בהיקף ההשקעה של לאומי פרטנרס וגם של שתי החברות האחרות. שנת השיא של לאומי פרטנרס היתה ב 2021.בשנה זו הרוויחה 742 מיליון שקל, סכום חריג בעיקר הודות להשקעות מוצלחות מאד שמומשו. עיקר הרווח אז, היה במימוש מניית ריטילורס ב רווח של 313 מיליון שקל ועלייה בשווי מניות איירון סורס, שחלקן מומש ברווח של 205 מיליון שקל.

מאז לא היתה שום חברה מבין השלוש, שאפילו התקרבה לתוצאות השיא.הן היו חריגות. בשנים 2019–2022 הציגה לאומי פרטנרס רווח שנתי מצטבר של כ–1.3 מיליארד שקל — בעיקר בעקבות מימושים מוצלחים בתיק ההשקעות הריאליות, שייצר תשואה שנתית ממוצעת (על בסיס מזומן) של 13%–14%.

לאומי פרטנרס כיום

- היקף תיק ההשקעות- נכון לסוף 2023, היקף תיק ההשקעות של לאומי פרטנרס הוא הגבוה ביותר מבין חברות ההשקעה הריאליות במערכת הבנקאית – 4.7 מיליארד שקל

- הון עצמי- נכון לסוף 2023, ההון העצמי של לאומי פרטנרס הוא – 4.9 מיליארד שקל

- ללאומי פרטנרס תיק השקעות מגוון שחולש על תחומים רבים במשק הישראלי: תחבורה, אנרגיה, אנרגיות מתחדשות, קמעונאות, פיננסים, נדל"ן ועוד. לאומי פרטנרס מבצעת השקעות ביחד עם קרנות מובילות בחו״ל, לצד השקעות במכשירי חוב במיזמי נדל״ן בארה״ב כמו גם השקעות יחד עם יזמי נדל״ן מובילים בישראל.

אין בטחון שהשקעה בתחום הנדל"ן היא הנכונה לחברת השקעות בעיקר בשל החשיפה הגבוהה של הבנקים לחברות נדל"ן. היה נכון ללאומי פרטנרס להתמקד יותר בתחומי פעילות אחרים ,שיניבו תשואה ויפזרו סיכון לנשים הקרובות.

בנק לאומי מדווח על פעילות לאומי פרטנרס במסגרת דוחותיו השנתיים, ולכן הנתונים לשנת 2024 יפורסמו רק בדוחות השנתיים הבאים. מהיכרותינו עם תיק ההשקעות של החברה, היא תהנה מהעליה החדה במניית סלברייט בה יש לה אחזקות. בכל מקרה סביר שלאומי פרטנרס תשמור על מעמדה כמובילה מבין חברות ההשקעה של הבנקים.

פועלים אקוויטי

בנק הפועלים ובעיקר קוטלר המנכ"ל היוצא וידין ענתבי המנכל הנכס ,עשו הרבה על מנת להיות גורם בעל השפעה ולהיות תחרות ראויה ללאומי פרטנרס. לשם כך הובא קובי שלום, שאכן הצליח בטווח הקצר במשימה. תיק ההשקעות הריאליות של הפועלים קפץ מהיקף של 1.1 מיליארד שקל בסוף 2019, ערב כניסתו של שלום לתפקיד, ל–3.5 מיליארד שקל נכון לסוף מרץ.

במהלך השנים 2021-2023 הרוויחה פועלים אקויטי סכום מרשים של 450 מיליון שקל. לפועלים יש ההשקעות לא קטנות הן בחברות נדל"ן והתחדשות עירונית. לצידם בלטו ההשקעות בחברות טכנולוגיה, תעשייה וקמעונאות. כך, למשל, חברת האינשורטק היפו, נקסט, חברת פאגאיה, שמנייתה התרסקה מאז המיזוג לספאק, וחברות בורסאיות בתל אביב כמו אייקון, בית בכפר ורב־בריח שבהן פועלים אקוויטי מושקעת.

את מקומו של קובי שלום, תפסה לפני חצי שנה ליאת חזות שהגיעה מכלל חטיבת ההשקעות. חזות הגיעה עם ניסיון קטן יחסית והיא נאלצת להתמודד עם ירושה כלל לא פשוטה שהשאיר שלום. לצד ההצלחה ,נכנסה פועלים אקוויטי בעיקר בשנת 2021 למספר השקעות כושלות וכואבות. בין השאר לרב בריח שהונפקה אז ומאז קרסה ב 60% תוך בעיות משמעותיות בממשל התאגידי. ההתעקשות של פועלים אקויטי להגדיל שם אחזקות בספטמבר 2022 על מנת לצמצם הפסד לא היתה נכונה וההפסדים רק גדלו מאותה השקעה כושלת ברב בריח.

אקוויטי השקיעה גם באייקון גרופ שקרסה ב-75% מההנפקה וגם היא נקלעה למצוקה בעקבות עזיבת הלקוח הגדול שלה KSP. ההשקעה באייקון גרופ היתה תמוהה למי שהכיר ולו במעט את שוק הסלולר וגם שם הירושה שהושארה לחזות לא פשוטה. השקעה כושלת אחרת היתה בפאגיה שהונפקה לפי שווי של 8.5 מיליארד דולר. בשיא עברה את צ'ק פוינט והיתה לכמה שעות בשווי של 22 מיליארד. כיום השווי שלה 850 מיליון דולר בלבד.

ממש עם סיום כהונתו שלום השלים רכישה של 20% מרשת הסיעוד "עמל ומעבר" מקרן פימי ב-300 מיליון שקל. עמל ומעבר פועלת בתחום הסיעוד הביתי, דרך 34 סניפים עם 30 אלף מטופלים, תחום בתי האבות הסיעודיים עם 15 בתי אבות. גובה ההשקעה עשוי להתברר כטעות לאחר שקרן פימי כבר השיגה תשואה של 50% על ההשקעה.

מהדוחות של החציון הראשון של 2024 עולה נתון מדאיג מאד לפיו פועלים אקוויטי הרוויחה סכום של 8 מיליון שח בלבד בחציון. תרומת פועלים אקוויטי לתוצאות הפעילות של הבנק במחצית הראשונה של שנת 2023 הסתכמה ברווח נקי בסך של כ-80 מיליון שקל, כאשר בחציון הראשון של 2024 יש ירידה חדה של 90% ברווחי החברה. אפשר לייחס זאת, בין השאר, להשקעות הכושלות שביצעה ב 2021.

דיסקונט קפיטל

בניגוד לשתי החברות האחרות דיסקונט קפיטל משקיעה ישירות בקרנות השקעה ולצד זה בחברות קמעונאיות חזקות והשקעה בחברות טכנולוגיות. דיסקונט קפיטל הפכה בשנים האחרונות לשחקן מרכזי ועיקרי. גם בשנה האחרונה העגומה, 2023, רווחי דיסקונט קפיטל היו כמעט כמו רווחי פועלים ללאומי למרות שתיק ההשקעות שלהם הוא כפול משל דיסקונט.

לאחרונה הודיעה דיסקונט קפיטל, שהיא נמצאת במגעים מתקדמים להשקעה של 20% מחברת שחל ישראל בסכום של 45 מיליון שקל. בעבר דווח שדיסקונט רוצים להכנס לתחום הבריאות עם משה בר סימנטוב,הכוון נכון וחבל שלבסוף לא יצא אל הפועל. ההערכה היא שבעתיד טאלנטים בתחומים שונים, יכנסו לחברות ההשקעה עם הידע והקשרים שיקלו על סגירת עסקאות טובות.

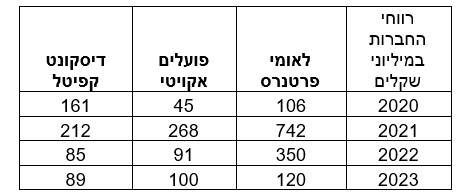

רווח נקי דיסקונט קפיטל:

שנת 2020 - 161 מיליון שקל

שנת 2021 - 212 מיליון שקל

שנת 2022 - 108 מיליון שקל

שנת 2023 - 102 מיליון שקל

מחצית 1 2024 – 115 מיליון שקל

ההשקעות ישירות של קפיטל היא בכ-60 חברות ותיקות ובמקביל קרנות בחשיפה לכ-30 קבוצות ניהול בארץ ובחו״ל. עיקר הפעילות של החברה כיום היא השקעות ישירות בחברות בוגרות, חברות טכנולוגיה והשקעות מזנין. לחברה מערכות יחסים ארוכות שנים עם קרנות בשלבי חיים שונים. ההחזקות הבולטות של דיסקונט קפיטל: מניף, מרינה פטריות, מחלבות גד, אימג׳סט , ISI סטימצקי,נאוויטס, טופ גאם, תומאטק וחברות הטכנולוגיה :סלברייט, מגנוס, נוירובלייד, דאסטפוטוניקס, אפספלאייר, טרה מאונט וטריי איי.

את דיסקונט קפיטל מנהלת בהצלחה רבה הילה חימי. השנה היא תסגור עשור בתפקיד כאשר תיק ההשקעות מסתכם ב 2.6 מיליארד שח לעומת 800 שקל עם כניסתה לתפקיד.בניגוד לחברות של הלאומי ופועלים, בדיסקונט שומרים על רציפות ניהולית מצליחה.

מבין שלושת המנהלים, חימי נחשבת למנוסה ביותר עם תוצאות חזקות. בחציון הראשון השנה (2024) דיסקונט קפיטל הרוויחה סכום של 115 מיליון שקל. אלו תוצאות נהדרות בטח כשרואים את החציון הגרוע של פועלים אקוויטי. התוצאות מרשימות גם לאור העובדה שמדובר על רווחים מחברות מסורתיות וטכנולוגיות ולא ממימוש חד פעמי. כמובן שדיסקונט קפיטל נהנה בחציון מהטיסה במניית סלברייט שבה השקיעה לפני כמה שנים.

גרין לאנטרן

לדיסקונט יש שיתוף פעולה אסטרטגי ארוך טווח עם קרן ההשקעות של ריצי האנטר ודניאל בן רעי-גרין לאנטרן. הקרן משקיעה בעד שבע חברות מזון ישראליות המצויות בבעלות פרטית, בעלות מוניטין ומייסד פעיל, שהכוונה היא לתת לו למשיך בניהול פעיל של החברה. לאחר מכן היא מכוונת להנפיק או למכור בשווי גבוה לאחר שתשביח אותן - דבר שיאפשר אקזיט נאה למשקיעים.

- 8.שליו 23/08/2024 08:10הגב לתגובה זוגם הקרנות הפרטיות עושות תשואות נהדרות. טובות בהרבה מכל כלי השקעה אחר

- 7.נאור 22/08/2024 21:29הגב לתגובה זופלא שכולם מרוויחים. סידר להם את השנה

- 6.מושיק 22/08/2024 20:34הגב לתגובה זוחבל שנשאר מאחור. יופי של בנק שיכל להצליח

- 5.צריך לבדוק מה קורה שם 22/08/2024 19:14הגב לתגובה זוצריך לבדוק מה קורה שם

- 4.רק הערה "קטנה" 22/08/2024 18:55הגב לתגובה זובנק ישן וכושל

- ליטל 22/08/2024 19:51הגב לתגובה זועושים נכון

- 3.סיסקו 22/08/2024 18:06הגב לתגובה זומה פועלים מחפש ברב בריח. חברה שמחקה את כולנו

- 2.פליקס 22/08/2024 17:54הגב לתגובה זוכוכב שלא יהיה עוד כמוהו

- 1.אלדד 22/08/2024 17:29הגב לתגובה זוחימי מנהלת מאד חכמה. שהביאה את דיסקונט חזק קדימה