איך ישפיע שינוי כיוון הריבית על חברות במשק ולמה אלוני חץ תרוויח?

הודעת הריבית האחרונה של הבנק המרכזי בארה"ב לשנת 2023, הייתה יבשה וקורקטית. דווקא בשלב השאלות והתשובות, מצא השוק שלל רב, כאשר ניתן היה להבין מדברי יו"ר הפד, שמהלך עליות הריבית נגמר ולפנינו עידן חדש של הורדות ריבית. קשה להגיד שיש פה הפתעה גדולה, אך מצד שני, הבנק המרכזי בארה"ב, כבר הוכיח שקשה לצפות אותו, כאשר תהליך העלאת הריבית, בוצע בקצב גבוה ומהיר בהרבה, מציפיות השוק בשעתו.

שינוי הכיוון של הריבית, יגיע גם לישראל וצפוי כמובן להשפיע באופן דרמטי על חלק מהחברות. לדעתנו, אלוני חץ צפויה להיות אחת המרוויחות הגדולות משינוי זה.

אלוני חץ אלוני חץ 1.24% היא חברת החזקות בעלת ארבע החזקות עיקריות: אנרג'יקס, אמות, CARR וברוקטון. אמות ואנרג'יקס מוכרות למשקיעים בבורסה בת"א מאחר שהן מניות גדולות, הנמנות על מדד ת"א 35 המקומי. CARR וברוקטון פועלות בנדל"ן מניב בארה"ב ובאי הבריטי בהתאמה.

מעבר לפרמטרים היבשים, לאלוני חץ DNA שונה מחברות החזקה אחרות שאנו מכירים, כל החזקותיה של אלוני חץ, הן חברות שהיא הקימה ואת המדיניות שלהן היא מובילה. אמות שהיום היא מחברות הנדל"ן הגדולות בישראל, הייתה בעבר חברה של ההסתדרות שהוחזקה ע"י קרנות הפנסיה הותיקות, שהולאמו בעקבות גירעונות אקטוארים עד שנרכשה ע"י אלוני חץ ב-2005. אנרג'יקס, היא מחלוצות האנרגיה הסולארית בישראל, שהחלה כמיזם סולארי על גגות, נכסי הנדל"ן של אמות והפכה לחברה בשווי של מיליארדים. גם CARR וברוקטון הוקמו מאפס עם השותפים בחו"ל.

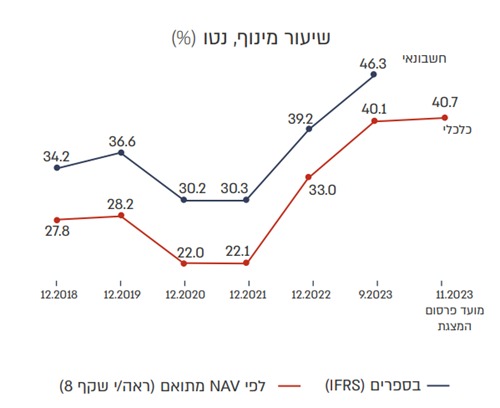

אחד המאפיינים החשובים באלוני חץ נמצא במדיניות המינוף שלה. החברה הקפידה תמיד על מינוף נמוך ודירוג גבוה, שאפשר לה לגייס אג"ח בריבית נמוכה ולהציג תזרים מזומנים המאפשר לפרוע את האג"ח מבלי להסתמך על מחזורים. כלומר, הפעילות השוטפת של החברה, מייצרת מספיק מזומנים כדי לעמוד בהתחייבויות של החברה - התנהלות נדירה בקרב חברות האחזקה. מאפיין נוסף באלוני חץ הוא השמרנות החשבונאית בה היא נוקטת. כאשר תהליך עליית הריבית היכה בחברות הנדל"ן, ראינו רבות מהן שמנסות לשמור על שווי הנכסים בספרים, באמצעות הצגת הערכות שמאי כאלה ואחרות. אלוני חץ התנהלה אחרת. אלוני חץ הגיבה באופן בלתי מתפשר לעליית הריבית מסביב לעולם והפחיתה באופן מהותי את שווי נכסיה. הדבר בולט במיוחד בנכסיה בארה"ב, כאשר שווי הנדל"ן של CARR הופחת ביותר ממיליארד דולר בארבעת הרבעונים האחרונים. לא רק שהחברה דאגה להפחית, היא אף דאגה להסביר ולהכין את משקיעיה, באמצעות דיווחים מיידים על כוונתה להכיר בהפסדי שערוך.

השפעת הריבית וחברות ההחזקות

חברות החזקה רגישות מאוד לריבית במשק, זאת מאחר שהן משתמשות במינוף כדי להחזיק את חברות הבנות שלהן. כלומר, מצד אחד יש נכס מוחזק, שבדרך כלל גם יודע להניב דיבידנד ומהצד השני, יש הלוואה גדולה, שאפשרה את רכישת הנכס מלכתחילה. הבעיה הקלאסית נוצרת כאשר הריבית במשק עולה ואז עלויות המימון של ההלוואות גדלות.- אלוני חץ: הפסד של 215 מיליון שקל לבעלי המניות בשל איחוד CARR

- המבחן של בריטניה: תשואות האג"ח בבריטניה מזנקות לשיא מאז 1998

- המלצת המערכת: כל הכותרות 24/7

במקרים לא מועטים כאשר הריבית עולה, היכולת של חברות לחלק דיבידנדים מאותגרת. תנועת מספריים בה מצד אחד חברות הנכס מפחיתות את ההכנסה ומצד שני, הוצאות הריבית גדלות, יכולה להסתיים בפשיטת רגל (עיין ערך אי.די.בי, אינטרנט זהב ועוד). אך כמו שהריבית העולה פוגעת בחברות החזקה, היא מועילה להן כאשר היא יורדת. מדובר בתמונת מראה בה הוצאות המימון פוחתות ואילו חברות הנכס מסוגלות להגדיל את הדיבידנד. לא סתם נהוג להתייחס בשוק ההון לחברות החזקה כעל אופציה על החברות המוחזקות שלה. ככל שהמינוף גבוה יותר, האופציה מסוכנת יותר ומתגמלת יותר. במקרה של אלוני חץ, המינוף כאמור נמוך, אלוני נכנסה למשבר עם מינוף של כ 33% ומסיימת אותו כשהמינוף מתקרב ל 50% (השינוי נובע מהפחתה בצד הנכסים).

גרף שיעור מינוף (מקור: מצגת החברה)

גרף שיעור מינוף (מקור: מצגת החברה)

קיימות חברות החזקות הנוקטות ברמת מינוף גבוהה מידי. כאמור בזמנים טובים מדובר באופציה מתגמלת, אך בזמנים קשים הן נאלצות לנקוט בצעדים נואשים כדי לשרוד. הכוונה לצעדים כמו מחזור חוב בריבית גבוהה וקבועה או מכירת נכסים במחירי שפל, כדי להשיג מזומנים. צעדים שכאלו משנים לחלוטין את פניה של החברה ולא מאפשרים לה את הסיכוי להתאושש לחלוטין כאשר הריבית חוזרת לרדת. המינוף הנמוך והגישה השמרנית של אלוני חץ, אפשרה לה לשמור על כל נכסיה ולכן כאשר הריבית תחזור לרדת, נצפה לראות אותה מתאוששת באופן משביע רצון.

חברות נדל"ן

השפעת הריבית על חברות נדל"ן מניב, משפיעה על המרווח הפיננסי שלהן. מרווח פיננסי משקף את ההפרש בין תשואת ההשכרה של הנכסים לבין עלות הריבית על החוב. כאמור, המרווח הפיננסי משתפר כאשר הריבית יורדת, אך נפגע עם עליית הריבית. אך זו לא ההשפעה היחידה בעולם הנדל"ן. כשהריבית יורדת שיעורי ההיוון על הנכסים יורדים גם הם. הירידה בשיעורי ההיוון מעלה את שווי הנכסים וכאשר שווי הנכסים של חברת הבת גדלים, ההון העצמי של חברת הנדל"ן גדל משמעותית בשל המינוף.חברות אנרגיה ירוקה

בחברות אנרגיה ירוקה יש למימון תפקיד מהותי ברווחיות של פרויקטים. שדות סולאריים או שדות אנרגיית רוח, מוקמים במקרים רבים, כאשר מחיר המכירה של החשמל ידוע מראש. פרויקטים רבים נמכרים מראש לרשות החשמל המקומית או למדינה ולכן בנקים מוכנים לאשר שיעור מימון גבוה מאוד. מצד שני, גם עלויות ההקמה שלהם גבוהות מאוד, כך שלריבית יש מרכיב משמעותי בשיעור הרווח. תחת ההנחה ש-90%-80% מהפרויקט נעשה במימון, הרי שכל הפחתה של עשירית האחוז בריבית, משנה משמעותית את השורה התחתונה.שילוב נדיר של כל מה שטוב לריבית יורדת

הסיבה שאלוני חץ תפסה את עינינו היא שהרבה מאוד קריטריונים שמצביעים על רווח מתהליך הפחתת הריבית מתקיימים בחברה הזו.- 270 מיליון שקל: קונטיניואל בדרך למיזוג עם זרוע הדיור להשכרה של שיכון ובינוי - המניה מזנקת

- האסיפה הכללית אישרה: עין שלישית יוצאת לדרך משותפת עם אדג' האמירתית; המניה מזנקת

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- יאיר לפידות: "מי שחושב שהתשואות של שלוש השנים האחרונות...

בראש ובראשונה, זוהי חברת אחזקות שכמו כל חברות האחזקה תהנה מירידת הריבית במשק. בניגוד לחברות החזקות הנאלצות לממש נכסים במחיר שפל, מדובר בחברת החזקות שמרנית, ששמרה מצוין על כל נכסיה. אנו מצפים לראות בחברה הזו תמונת מראה מושלמת לגל הירידות, שנוצר מעליית הריבית. אמנם הריבית לא תחזור לאפס, אבל הסיום הרשמי של העלאות הריבית ותחילת תהליך של הפחתות צפוי להיות דרמטי עבורה. נוסיף לכך שהדירוג של החברה לא נפגע, מה שיאפשר לה בהמשך לגייס חוב זול בסביבת ריבית נמוכה יותר.

הפרמטר השני, קשור לנכסיה - מבין כל הענפים במשק, קשה יהיה למצוא ענפים הרגישים יותר לירידת ריבית מנדל"ן ואנרגיה ירוקה. אנחנו נצפה לראות שערוכי נכסים מעלה, בדיוק מאותן סיבות שבעטיין החברה בחרה לשערך למטה.

הפרמטר השלישי הוא מכפיל ההון הנמוך בו נסחרת אלוני חץ. אנחנו נמצאים בתקופה יחסית ארוכה בה השוק הישראלי נסחר בחסר ביחס לעולם. רפורמה המשפטית ועכשיו מלחמה בעזה, גרמו למימושים רוחביים ומצב רוח פסימי באופן כללי. מחירה של מניית אלוני חץ ירד מאוד וכיום היא נסחרת במכפיל הון נמוך מאוד, שעומד על 0.7, דהיינו, נסחרת ב-70% מהשווי הכלכלי שלה. פעמים רבות, מכפיל הון נמוך מוסבר בהבדל בין המצב המצטייר מהדוחות החשבונאיים לבין הדעה של הפעילים בשוק לגבי שווי הנכסים "האמיתי". אך כאמור, אלוני חץ, לא נרתעה מלהפחית את נכסיה באופן ניכר ולכן לדעתנו, מכפיל הון נמוך ברמה היסטורית עבור חברה שמתנהלת בשקיפות כמו אלוני חץ הוא הערכת חסר.

הפרמטר האחרון הוא הפיזור הגיאוגרפי. לאלוני חץ פיזור גיאוגרפי בתחום הנדל"ן – ישראל, ארצות הברית וגם בבריטניה. הפיזור הזה מפחית השפעות שיכולות להיות בישראל בעקבות מלחמה או רפורמה. בנוסף, יש לזכור שהריבית בארצות הברית עומדת על 5.5%, גבוהה מריבית בנק ישראל שעומדת על 4.75%, ולכן הפוטנציאל לירידת ריבית דווקא שם גבוהה יותר.

לסיכום, אלוני חץ היא חברה מצוינת שאנו מעריכים מאוד את הנהלתה. כאשר מחלקת המחקר שלנו, ביצעה חשיבה אסטרטגית לאיתור חברות שייהנו מתהליך ירידת הריבית, אלוני חץ הייתה החברה הראשונה שענתה על כל הקריטריונים. מעבר לדברים הטובים שיקרו לחברה אם אכן הריבית תחל לרדת, הרי שהפיזור הענפי והגיאוגרפי, הופך אותה לאחת מההחזקות שאנו מעריכים שכדאי לשלב בתיק המניות לשנת 2024.

*****

קובי שגב הוא שותף-מנהל אקורד ש.ק.ל. בית השקעות.

- 10.אבנר 24/01/2024 17:18הגב לתגובה זוקובי עם כל הפירגון פישלת

- 9.דני 15/12/2023 21:52הגב לתגובה זותודה לך קובי על עוד כתבה מעמיקה, עוקב אחרי הכתבות ותמיד נהנה לראות את נקודות הניתוח עם זוית מאוד מקצועית. החברה סופר מעניינת לאור כל הנקודות שעלו ולכל המוטרדים שהמניה עלתה כבר, מציע להסתכל על הדברים בצורה קצת יותר רצינית מאשר נקודה אחת קצרה ורגעית.בטוח יהיה מעניין לראות את ההשפעה של שינוי הכיוון!

- 8.תודה , עוד כתבה מעולה ומחכימה! (ל"ת)רם 15/12/2023 15:32הגב לתגובה זו

- 7.מ. כהן 14/12/2023 21:19הגב לתגובה זובכל פעם שמר קובי שגב ממליץ על מניה, היא עולה בחדות יומיים לפניי, זה חוזר על עצמו פעם אחריי פעם, ודוגמאות לא חסר, יש מי שמקבל את המידע על הפירסום, מבעוד מועד.אגב זה בד"כ לא מחזיק מעמד לאורך זמן, ואוץה מניה חוזרת לשער טרום הפירסום.

- 6.מנית השנה של 2024 ללא ספק (ל"ת)אייל 14/12/2023 20:57הגב לתגובה זו

- 5.קובי שגב ממליץ ? 14/12/2023 20:32הגב לתגובה זוהנה ההוכחה ואל תצנזרו https://www.bizportal.co.il/capitalmarket/news/article/800718

- סופוקלס 14/12/2023 21:25הגב לתגובה זואני בספק

- 4.כרמוני 14/12/2023 18:27הגב לתגובה זוחבל שההמלצה בא אחרי שהמניה עלתה 60%

- 3.nav 14/12/2023 18:11הגב לתגובה זואבל אמות רווחית יותר מאלוני חץ כולל האג"ח אין הצדקה לעליה של אלוני חץ

- 2.עד איפה הריבית תרד? (ל"ת)משה 14/12/2023 17:10הגב לתגובה זו

- 1.בן 14/12/2023 16:16הגב לתגובה זועכשיו אני מבין למה