גיל אגמון רוצה עוד נתח בדלק רכב - הצעת רכש בפרמיה של 11%

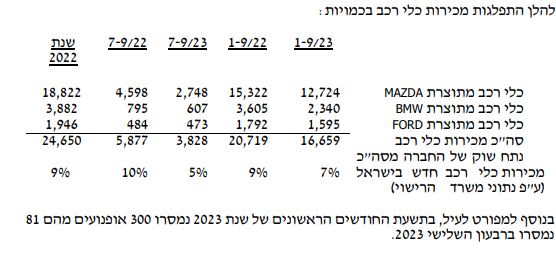

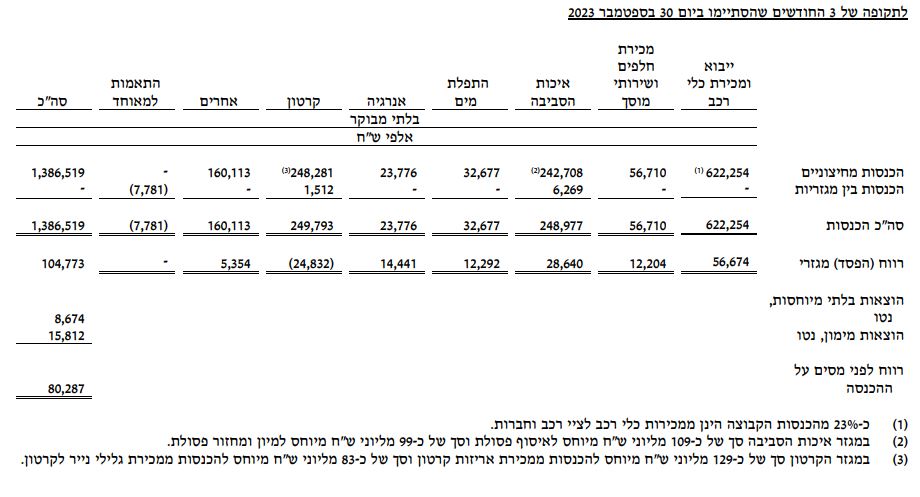

גיל אגמון בעל השליטה בחברת דלק מערכות רכב דלק רכב -3.82% ,מנסה לבצר את השליטה. הוא יקנהבמסגרת הצעת רכש 5.1% מהחברה במחיר של 23 שקל למניה ובעלות כוללת של כ-115 מיליון שקל. מדובר על פרמיה של 11% על מחיר השוק. מניית דלק רכב נסחרת ב-20.7 שקל אחרי שלפני חודש נסחרה ב-16.5 שקלים ורגע לפני פתיחת המלחמה נסחרה ב-22 שקלים.כך או אחרת, החברה המייבאת מכוניות מאזדה, פורד ו-BMW ושולטת בחברת ורידיס, הכניסה ברבעון הראשון של 2023 כ-1.387 מיליארד שקל לעומת הכנסות של 1.369 מיליארד שקל ברבעון המקביל - עלייה של 1.3%.הרווח הגולמי ברבעון הסתכם ב-172.9 מיליון שקל (כ-12.5% מההכנסות) לעומת רווח גולמי של 383.2 מיליון שקל (כ-28% מההכנסות) ברבעון המקביל. הרווח התפעולי הסתכם ב-96.1 מיליון שקל לעומת רווח תפעולי של 355.8 מיליון שקל - צניחה של 73%.דלק רכב סיימה את הרבעון השלישי של השנה עם רווח נקי של 67 מיליון שקל בהשוואה לרווח נקי של 256 מיליון שקל ברבעון המקביל אשתקד - ירידה של 75%. אבל מדובר עדיין ברווח שמבטא מכפיל 8 לחברה שנסחרת בכ-2 מיליארד שקל. וגם חשוב להדגיש - מדובר ברווח נמוך במיוחד במגזר הקרטון והנייר שנובע מרכישת אינפיניה על ידי ורידיס. תחום הרכב עצמו עדיין מאוד רווחי. גיל אגמון. צילום תמר מצפיהדוח הנוכחי רחוק מלהיות משוובח, וגם המלחמה תיתן את אותותיה אבל דלק רכב של גיל אגמון (43.59%) היא אחת מיצרניות המזומנים הגדולות מבין החברות הנסחרות. זה תמיד היה, אבל אחרי הקורונה זה התחזק. יבואני הרכב ניצלו את המחסור ברכבים כדי להעלות מחירים. המחירים לא ירדו בהמשך וכך נותרה רווחיות מאוד גבוהה. ברבעון הנוכחי הרווחיות נשחקה מאוד ונראה שגם ברבעון האחרון תהיה רווחיות יחסית נמוכה ועדיין החברה היא אחת מהחברות הרווחיות ביותר בבורסה.

גיל אגמון. צילום תמר מצפיהדוח הנוכחי רחוק מלהיות משוובח, וגם המלחמה תיתן את אותותיה אבל דלק רכב של גיל אגמון (43.59%) היא אחת מיצרניות המזומנים הגדולות מבין החברות הנסחרות. זה תמיד היה, אבל אחרי הקורונה זה התחזק. יבואני הרכב ניצלו את המחסור ברכבים כדי להעלות מחירים. המחירים לא ירדו בהמשך וכך נותרה רווחיות מאוד גבוהה. ברבעון הנוכחי הרווחיות נשחקה מאוד ונראה שגם ברבעון האחרון תהיה רווחיות יחסית נמוכה ועדיין החברה היא אחת מהחברות הרווחיות ביותר בבורסה.

מכירות דלק רכב

ירידה משמעותית בעקבות המלחמה

בקבוצה ציינו בדוח כי "החל ממועד תחילת המלחמה מורגשת ירידה משמעותית בפעילות הקבוצה במכירת כלי רכב חדשים. כמו כן יצוין כי אולמות התצוגה של הקבוצה היו סגורים בתחילת המלחמה וכעת הם פתוחים אך מושפעים מצוות עובדים חסר לאור גיוסי מילואים. בנוסף, עקב תנודתיות גבוהה בשערי החליפין של מטבעות הייבוא בהם הקבוצה פועלת תיתכן התייקרות בעלויות כלי הרכב של הקבוצה.ואיך ינסו להקטין את נזקי המלחמה? בעזרת סיוע ממשרד התחבורה: משרד התחבורה הודיע כי החברות יקבלו הקלה לפיה התקופה בה ניתן למכור כלי רכב כחדשים תוארך מ-12 חודשים ל-15 חודשים (הארכה של 3 חודשים) וזאת ביחס לכלי רכב שיוצרו ברבעון האחרון של שנת 2022". בדלק מסבירים כי הם נפגעו כתוצאה מהמלחמה אך עדיין לא יודעים לדווח בכמה הם נפגעו. "נכון למועד אישור הדוחות הכספיים, הקבוצה בחנה את השפעות המלחמה על תוצאותיה בתחום מכירת כלי רכב ולהערכתה תוצאות הקבוצה בטווח הקצר מפעילות תחום מכירת כלי רכב צפויות להיפגע. אולם יצוין כי אין ביכולתה של הקבוצה להעריך באופן מהימן את היקף ההשפעה העתידית של המלחמה על היקף פעילותה בתחום מכירת כלי רכב בין היתר לאור התנודתיות החריפה בשווקים, במטבעות היבוא, בחוסר הודאות בדבר משך הלחימה ועוצמתה וכן בפגיעה העלולה להיגרם למכירות הרבעון הראשון שמסורתית מאופיין במכירות גבוהות בענף הרכב". צניחה של 52%. מניית דלק רכב בשנה האחרונמניית דלק רכב ירדה ב-52% בשנה האחרונה למחיר של 20.7 שקל ושווי שוק של 2.007 מיליארד שקל.

צניחה של 52%. מניית דלק רכב בשנה האחרונמניית דלק רכב ירדה ב-52% בשנה האחרונה למחיר של 20.7 שקל ושווי שוק של 2.007 מיליארד שקל.התוצאות של דלק רכב ברבעון השלישי של 2023

דלק רכב מחזיקה בשליטה בורידיס שרכשה את אינפיניה ויצרה גוף מוביל בתחום האנרגיה הירוקה, אלא שבינתיים - שני רבעונים אחרי הרכישה, נראה שהעיתוי של רכישת אינפיניה היה רגע לפני חולשה בתוצאות. אינפיניה סובלת מאוד מההאטה בשוק הקרטון והנייר.

דלק רכב מחזיקה בשליטה בורידיס שרכשה את אינפיניה ויצרה גוף מוביל בתחום האנרגיה הירוקה, אלא שבינתיים - שני רבעונים אחרי הרכישה, נראה שהעיתוי של רכישת אינפיניה היה רגע לפני חולשה בתוצאות. אינפיניה סובלת מאוד מההאטה בשוק הקרטון והנייר.- 2.שימי 26/11/2023 00:14הגב לתגובה זומעריך שעד סוף שנה תטוס עוד כמה עשרות אחוזים בראלי סוף שנה

- זה לא קרה ;) (ל"ת)דיגי 24/01/2024 10:15הגב לתגובה זו

- צודק! אנחנו בדרך לשם. בהצלחה למי שמחזיק (ל"ת)אמיר 16/12/2023 23:36הגב לתגובה זו

- 1.מר גיל היקר.להערכתי לא תהיה היענות במחיר הזה!מחיר 24/11/2023 11:26הגב לתגובה זומר גיל היקר.להערכתי לא תהיה היענות במחיר הזה!מחיר שיתקרב ל30 שקל למנייה כבר יהיה יותר אטרקטיביבהצלחה לכולם

- מתקרבים ל30 שקל גם ללא ההצעה (ל"ת)אמיר 16/12/2023 23:36הגב לתגובה זו