שיא של חלוקת דיבידנדים ב-2022: 28.6 מיליארד שקל

תשואת הדיבידנד הסתכמה ב-2.8%, הגבוהה מאז 2017; הסקטורים עם תשואת הדיבידנד הגדולה ביותר - השקעות ואחזקות (6.1%), התעשייה (5.6%) והשירותים הפיננסיים (5.1%)

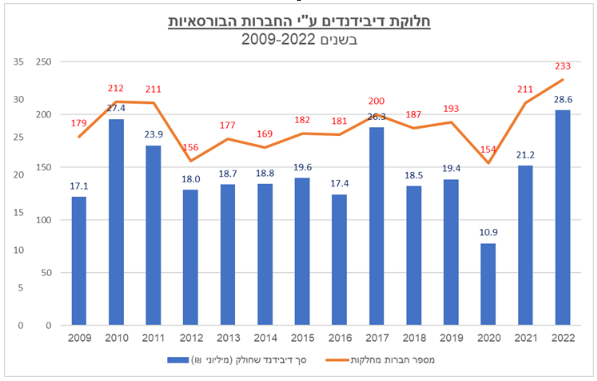

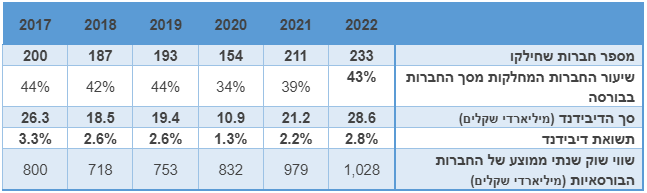

בשנת 2022 נרשם שיא של כל הזמנים בחלוקת דיבידנדים ע"י החברות הנסחרות בבורסה בתל אביב, כאשר 233 חברות שילמו לבעלי מניותיהם דיבידנדים בסך מצטבר של כ-28.6 מיליארד שקל. זאת לעומת 211 חברות אשר חילקו דיבידנדים בשנת 2021 בסך כולל של כ- 21.2 מיליארד שקל, כך עולה מנתונים שמפרסמת הבורסה.

לאחר שבשנת 2020 העדיפו רוב החברות הבורסאיות לשמור את המזומנים שבקופתן ולא לחלק דיבידנד לאור משבר הקורונה שפגע ברווחיותן וגרם לחוסר ודאות לגבי ההמשך, בשנת 2021 עלו רווחי החברות הבורסאיות ונרשם זינוק במספר החברות וכן בסכומי הדיבידנד שחולקו על אף שמשבר הקורונה טרם חלף. בשנת 2022 רשמו החברות הבורסאיות עלייה נוספת ברווחיהן ובהתאם חל גידול הן במספר החברות המחלקות והן בסך הדיבידנד.

כ-55% מהדיבידנדים (כ-15.8 מיליארד שקל) שולמו לבעלי מניות מהציבור, והיתרה שולמה לבעלי העניין. עליית שיעור החזקות הציבור במניות הנסחרות בבורסה בת"א בהדרגה במהלך השנים (61.5% בסוף 2022 לעומת 44.5% בסוף 2002) תרמה לכך שרוב הדיבידנדים שמשלמות החברות מחולקים לציבור, כך שהציבור הפך לנהנה משמעותי מהצמיחה ברווחי החברות.

תשואת הדיבידנד הממוצעת של החברות הבורסאיות הסתכמה בשנת 2022 בכ-2.8% לעומת כ-2.2% וכ-1.3% בשנים 2021 ו-2020, בהתאמה. תשואת הדיבידנד הושפעה בעיקר מהגידול בסך הדיבידנד שחולק בשנת 2022, וקוזזה במקצת מגידול של כ-5% בשווי השוק הממוצע בשנה זו לעומת 2021. כרבע מהחברות שמניותיהן נסחרו בבורסה במהלך חמש השנים האחרונות (103 חברות) חילקו דיבידנד מדי שנה בכל אחת מהשנים 2018-2022. למעלה משליש מחברות אלו חילקו לפחות בארבע מתוך חמש השנים האחרונות.

- הבורסה במו"מ למכירת פעילות המדדים לגוף בינלאומי - המניה קופצת

- מניית הבורסה בשיא - היא מרוויחה מכל קליק בשוק

- המלצת המערכת: כל הכותרות 24/7

השנה בלטו שתי החברות שבבעלות עידן עופר, קנון הולדינגס ואיי.סי.אל, אשר חילקו דיבידנדים בסך של כ-6.4 מיליארד שקל יחד, וכן חמשת הבנקים הגדולים עם דיבידנדים גבוהים בסך מצטבר של כ-5.6 מיליארד שקל.

חלוקת דיבידנדים - לפי מדדי מניות עיקריים

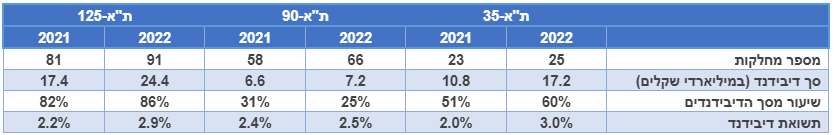

מדד ת"א-35 - כ-60% מסך הדיבידנדים (כ-17.2 מיליארד שקל) שחילקו החברות הבורסאיות בשנת 2022 שולמו ע"י 25 חברות שמניותיהן כלולות במדד ת"א-35 בסוף שנת 2022. זאת לעומת כמחצית מסך הדיבידנד שחולק בשנת 2021 ע"י 23 חברות שמניותיהן היו כלולות במדד זה בסוף שנת 2021. סך הדיבידנד שחולק ע"י חברות מדד ת"א-35 ושיעורו מתוך סך כל הדיבידנדים הינם הגבוהים ביותר מאז שנת 2017.

תשואת הדיבידנד של חברות המדד בשנת 2022 הסתכמה ב-3.0%, לעומת כ-2.0% בשנת 2021. תשואות הדיבידנד הבולטות מבין חברות המדד שייכות לקנון הולדינגס (26.1%), איי.סי.אל. (9.1%) והבנק הבינלאומי (6.7%).

- מכפיל הון של 0.9 וצבר פרויקטים של 1.7 מיליארד שקל: האם אלביט הדמיה מעניינת?

- מטריא ללוזון פיננסים: המהלך להפיכת פלטפורמת ה-P2P ל"בנק קטן"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

מדד ת"א-90 - כרבע מסך הדיבידנדים (כ-7.2 מיליארד שקל) שחולקו בשנת 2022 שולמו ע"י 66 חברות הכלולות במדד ת"א-90 בסוף שנת 2022, לעומת קרוב לשליש מסך הדיבידנדים (כ-6.6 מיליארד שקל) שחולקו ע"י 58 חברות המדד בשנת 2021. תשואת הדיבידנד של מניות מדד ת"א-90 הסתכמה ב-2.5%, גבוה במעט לעומת שנת 2021.

תשואות הדיבידנד הגבוהות ביותר מבין חברות המדד ב-2022 שייכות ליבואניות הרכב דלק רכב (20.8%) וקרסו מוטורס (12.9%), לאלטשולר שחם פיננסים (13.6%) שנרשמה למסחר באפריל 2022 ולבתי זיקוק (9.3%).

המחלקות הגדולות

איי.סי.אל. רשמה תוצאות שיא בשנה האחרונה ועלייה חדה ברווחים, וחילקה דיבידנד מדי רבעון בהתאם למדיניות חלוקת דיבידנד שאימצה בשיעור של עד 50% מהרווח השנתי הנקי. החברה חילקה דיבידנדים בסך של כ-3.9 מיליארד שקל והשיגה תשואת דיבידנד גבוהה של 9.1%.

במקום השני ברשימת מחלקות הדיבידנדים ניצבת קנון הולדינגס, אשר שילמה דיבידנדים בסך של כ-2.5 מיליארד שקל בשנת 2022. דיבידנד חריג זה הניב לחברה תשואת דיבידנד גבוהה מאוד של כ-26%. הדיבידנדים מומנו בעיקר ממכירת כ-5% ממניות צים תמורת קרוב לחצי מיליארד דולר במרץ 2022, ומדיבידנדים שמקבלת קנון מצים, שחילקה בשנת 2022 דיבידנדים בסך כולל של כ-3.3 מיליארד דולר.

במקומות הבאים נמצאים ארבעה בנקים: לאומי אשר חילק דיבידנדים בכ-1.7 מיליארד שקל (תשואת דיבידנד 3.3%); והבינלאומי, מזרחי טפחות והפועלים שחילקו קרוב ל-1 מיליארד שקל, ורשמו תשואות דיבידנד של 6.7%, 2.9% ו-2.1%, בהתאמה. דיסקונט ניצב במקום העשירי ברשימה עם דיבידנד בסך כ-617 מיליון שקל.

דלק רכב המשיכה לחלק דיבידנדים רבעוניים גבוהים מתוך רווחיה, בדומה לשנת 2021, וחילקה כ-927 מיליון שקל לבעלי מניותיה אשר הניבו לה תשואת דיבידנד של כ-20.8%.

דיבידנדים גבוהים נוספים חולקו ע"י חברות הנדל"ן קבוצת עזריאלי (650 מיליון שקל), אמות (645 מיליון שקל) וגב ים (570 מיליון שקל), וכן ע"י הפניקס (581 מיליון שקל).

בזק שבה לחלק דיבידנדים בשנת 2022 לראשונה מאז 2018, לאחר שאימצה מדיניות חלוקת דיבידנד חדשה במרץ 2022 לפיה תחלק מדי כחצי שנה דיבידנד בשיעור של 50% מהרווח החצי שנתי. החברה חילקה 534 מיליון שקל ורשמה תשואת דיבידנד של 3.4%.

חלוקת דיבידנדים – לפי ענפים

תשואת הדיבידנד הענפית הגבוהה ביותר בשנת 2022 שייכת לענף השקעות ואחזקות (6.1%), בזכות הדיבידנדים הגבוהים שחילקה קנון הולדינגס.

תשואת הדיבידנד השנייה בגובהה שייכת לענף התעשייה (5.6%), בזכות הדיבידנדים ששילמה איי.סי.אל.

תשואת דיבידנד גבוהה נרשמה גם בענף השירותים הפיננסיים (5.1%) לאחר שכשני שליש מהחברות חילקו דיבידנד מצטבר בסך של כ-1.1 מיליארד שקל.

בענף הבנקים חולקו בשנת 2022 דיבידנדים בסך של כ-5.6 מיליארד שקל, בדומה לסכום ששולם בשנת 2021. על אף הדיבידנדים הגבוהים ששולמו ע"י הבנקים גם השנה, רשם הענף ירידה בתשואת הדיבידנד ל-3.4% לעומת 4.4% בשנת 2021, זאת בשל העלייה בשווי השוק הממוצע של הבנקים בשנת 2022 לעומת השווי הממוצע שנת 2021.

למרות אימוץ מדיניות חלוקת דיבידנד בשיעורים של 50%-30% מהרווח הנקי ע"י הבנקים, הסתפקו הבנקים בחלוקה בשיעור נמוך יותר. סך הרווח המצטבר של חמשת הבנקים הגדולים בשלושת הרבעונים הראשונים של 2022 והרבעון הרביעי של 2021 הסתכם בכ-21.2 מיליארד שקל, בעוד סך הדיבידנד ששולם בשנת 2022 בגין רווחי 4 רבעונים אלו הסתכם בכ-5.6 מיליארד שקל, המהווים כ-26% מסך רווחי הבנקים.