האם יש הזדמנות בתחום האג"ח להמרה ובאלו חברות?

שנת 2022, היא שנה לא קלה למשקיעים. תהליך העלאות הריבית לו כולם ציפו הגיע ובכל זאת המשקיעים מצאו את עצמם מופתעים. הריבית עלתה חזק מהציפיות ומהר מהציפיות וזה יצר תהליך של התאמת מחירים בנכסי הסיכון. מדד הדגל של ת"א, ת"א 35 ירד מתחילת השנה 3.2% בעוד מדד התל-בונד 20, שהינו אחד ממדדי הדגל של שוק האג"ח, ירד מתחילת השנה 9.5%.

בפועל, דווקא המשקיעים הסולידיים, שהעדיפו להחזיק תיק מלא אגרות חוב, על פני הפוטנציאל של המניות, סבלו ירידות חזקות ממשקיעים חובבי סיכון ותשואה. כמו תמיד, גלי ירידות גוררים מכירות רוחביות, שיוצרים הזדמנויות לאלו שדווקא אוהבים לרכוש בזמנים קשים. אחת ההזדמנויות שנגלית לעינינו לאחרונה, ומהווה הזדמנות שחייבים לשקול, היא בתחום האג"ח להמרה.

מה זה אג"ח להמרה?

אגרת חוב להמרה, היא קודם כל אג"ח -חוב של חברה למשקיעים. אך מלבד תשלום של קרן וריבית, ניתן גם להמיר אותה למניה לפי יחס ידוע מראש. כלומר, ברגע שמחיר המניה עובר סף מסויים, בהינתן יחס ההמרה הנקוב באגרת, מחיר האג"ח עולה, חוצה את הקווים ומתנהג כמו המניה של החברה. הגבול במקרה זה הוא השמיים - כל עוד המנייה תמשיך לעלות, האג"ח יעלה ביחס ישר. במקרה זה, נהוג לומר שהאג"ח נמצא במסלול המנייתי. אם המנייה יורדת לעומת זאת, אפקט ההמרה הופך להיות דמיוני או לא רלוונטי עבורה, ולכן היא מתומחרת בדומה לסדרות האג"ח האחרות של החברה. כאשר מדובר בחוב רגיל, כמו תמיד, האגרת תנהג לפי הריבית הנקובה בה והחזר הקרן המשולמת בסוף התקופה. במקרה זה, נהוג להגיד שהאיגרת במסלול האג"חי שלה.

חשוב לציין, ישנם שני "אבל"ים לנושא. בחלק המנייתי, המשקיע לא נהנה מכל עליית מחיר המניה, הוא מוותר על אחוזים מסוימים מסך עליית מחיר המניה ועל כך בהמשך. ובחלק האג"חי, הבטחון לקבל ריבית וקרן, הוא דומה לאג"ח רגיל של אותה חברה ותלוי כמובן ביכולת החזר האג"ח של החברה.

- 3 מיליארד דולר: אנלייט משלימה פיתוח לפרויקט CO Bar בארה"ב

- אנלייט משקיעה בפרויקט אגירת אנרגיה מהגדולים בגרמניה

- המלצת המערכת: כל הכותרות 24/7

איתור סדרות חוב להמרה מעניינות

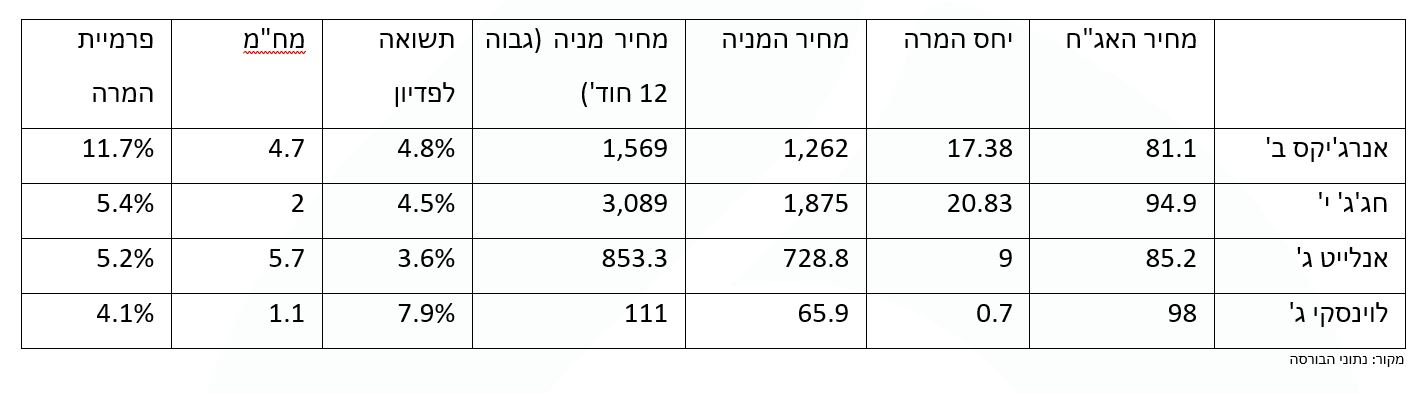

גל המימושים בשווקים, פגע בין היתר בסדרות אג"ח להמרה שהיו במסלול המנייתי. כלומר, אגרות חוב להמרה שהיו במסלול המנייתי, ירדו וחזרו למסלול האג"חי שלהן. בדוגמאות שנציג מייד, חיפשנו סדרות חוב להמרה, שנמצאות אחוזים בודדים מהמסלול המנייתי. לטעמנו, מדובר ב-sweet spot של האג"ח להמרה. זאת מאחר שמספיק תיקון סטנדרטי בשוק, כדי להחזיר את האג"ח למסלול המנייתי והמתגמל. בנוסף, חיפשנו מניות שירדו משמעותית ממחיר השיא שלהן ב-12 החודשים האחרונים, ושלהערכתנו, נמצאות מתחת למחירן הכלכלי ולכן בשערים הנוכחיים, יש הגיון רב להפוך אותן לחלק מתיק המניות שלנו:

מושגים שצריך להכיר:

פרמיית המרה – הזכרנו בתחילת הטור שהמשקיע מוותר על מספר אחוזים במקרה שהמניה עולה, פרמיית ההמרה משקפת את מספר האחוזים עליו מוותרים.

תשואה לפדיון – מה תהיה התשואה השנתית במתקבלת במסלול האג"חי, במקרה שהמניה תרד.

אנרג'יקס אג"ח ב' אנרג'יקס אג ב 0%

- מכפיל הון של 0.9 וצבר פרויקטים של 1.7 מיליארד שקל: האם אלביט הדמיה מעניינת?

- מטריא ללוזון פיננסים: המהלך להפיכת פלטפורמת ה-P2P ל"בנק קטן"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

אנרג'יקס אנרג'יקס 3.42% היא חברה המתמחה בייזום, ניהול והפעלה של מתקנים לייצור ואגירת חשמל מאנרגיות מתחדשות. פעילות החברה מרוכזת בישראל, ארה"ב ופולין. החברה כבר מפעילה 770 מגה-וואט שמניבים לה הכנסות העולות על 100 מיליון שקל ברבעון והיא נמצאת בשלבי הקמה של 620 מגה-ואט נוספים. לאחרונה, פרסמה החברה דיווח שלילי, על כך שהוחלט להגביל את עליית תעריפי החשמל הירוק בפולין. להערכתנו, רף המקסימום שהוגדר, גבוה מספיק כדי לתמוך בהכנסות הקיימות מפולין. אג"ח החברה להמרה מסדרה ב', ירד כ9.5% מתחילת ספטמבר, בעוד שמניית החברה התממשה בכ16.5%.

במצב הנוכחי, מי שמחזיק באג"ח להמרה של אנרג'קס מוותר על תשואה של 11.7% מהעליות במניה, בהשוואה למחזיקי המניה הרגילים. אך אם המניה תמשיך לרדת בשוק, האג"ח להמרה כבר מתנתק מהקשר הישיר למניה והמחזיק צפוי לתשואה שנתית של 4.8% במח"מ 4.7.

אנלייט אג"ח ג' אנלייט אנרגיה אג ג 0.1%

פועלת אף היא בתחום הייזום והניהול של מתקנים לייצור ואגירת חשמל מאנרגיות מתחדשות. החברה פועלת בישראל, ארה"ב ומספר מדינות באירופה. בדומה לאנרג'יקס גם מניית אנלייט אנלייט אנרגיה 2.01% התממשה מאז תחילת ספטמבר והיא ירדה בכ-11% מאוד דומה לירידה שחוותה סדרת האג"ח להמרה שלה. הפרמיה להמרה הינה 5.2% בלבד, כלומר מחזיקי האג"ח להמרה יוותרו על כחמישה אחוזים בלבד מזינוק עתידי במניה, ככל שיבוא. מאחר שהחברה מאוד מבוססת, סביר שמחזיקי האג"ח להמרה ייהנו מהריבית השוטפת, ככל שהמניה לא תצליח להתאושש.

חג'ג' אג"ח י' חג'ג' אג י

קבוצת חג'ג' היא אחת מיזמי הנדל"ן הבולטים בישראל, מנייתה כלולה במדד ת"א 125 היוקרתי. הפרויקטים של החברה בולטים מאוד ונמצאים במיקומים הנחשבים ביותר. החברה בימים אלו מקדמת פרויקטים בבבלי, ברוטשילד-שד"ל, סומייל, איינשטיין ועוד. מאז תחילת ספטמבר, ירדו מניית החברה חג'ג' נדלן -0.04% וסדרה י' להמרה, בשיעור דומה של 19%. פרמיית המרה של 5.4% בלבד, אומרת שמחזיק האג"ח להמרה, יוותרו על מעט מאוד, מכל העליות העתידיות שיהיו במניה (ככל שיהיו). כמובן, ככל שהמניה לא תצליח לחזור לרמות בהן כבר הייתה, יסתפקו מחזיקי האג"ח להמרה בתשואה של 4.5% ובמח"מ קצר של 2 בלבד.

לוינסקי אג"ח ג' לוינסקי אג ג

הינה חברה לייזום נדל"ן. הפרויקטים של החברה שבביצוע, והפרויקטים העתידיים של החברה לוינסקי עופר 2.09% , הם בגוש דן, בעיקר בחולון, רמת גן וגבעתיים, וכן בהרצליה, קריית מלאכי ובאר-שבע. כיאה לחברה קטנה יותר, המימושים בה היו חזקים יותר. בעוד שהמניה ירדה בכ-22%, סדרת האג"ח להמרה של החברה ירדה בכ-25%. פרמיית ההמרה הנמוכה של 4.1% הופכת את ההחזקה באג"ח להמרה, לכדאית על פני ההחזקה ישירות במניה. בכל מקרה, מחזיקי האג"ח צפויים ליהנות מתשואה נאה של כ-8% לאגרת שתפדה סופית, בתום שנה הבאה.

טיפ של מקצוענים:

במספר לא קטן של אגרות חוב להמרה, עמוק בתוך מסמכי ההנפקה מסתתר דבר מה שעלול לפגוע במשקיעים. לעיתים יחס ההמרה משתנה לאחר מספר שנים. אם המנייה יורדת והאג"ח להמרה במסלול האג"חי, המשמעות נמוכה, אולם, אם מחיר המניה עולה צריך לזכור למכור את האג"ח או להמיר אותו לא יאוחר מתאריך שינוי זה. בדוגמאות שהבאנו, זה יכול להיות מועד קרוב כמו באנרג'יקס ב' ובחג'ג' י'– 1.1.23 , או מועד רחוק יותר כמו באנלייט ג' – 1.1.24.

בשורה התחתונה

אג"ח להמרה הוא כלי קצת לא הוגן. הוא מאפשר למשקיעים לשבת על הגדר בתחפושת של מחזיקי אג"ח, אך אם וכאשר המניה מצליחה ועולה, המשקיעים קופצים פנימה ונהנים מהעליות. הבאנו כאן דוגמאות למניות שירדו בצורה חדה ויחד איתן ירדו אגרות החוב להמרה שהיו במסלול המנייתי. הירידות החזירו את האג"חים הללו ל"מסלול האגחי" ולדעתנו, מדובר בהזדמנות ייחודית, שהתקופה הזו הביאה אל פתחנו. זה הזמן לטייב את תיק האג"ח שלנו ולשבץ בו אגרות חוב שעשויות להפתיע לטובה, עם שובן ל"מסלול המנייתי".

הכותב הוא שותף מנהל בבית ההשקעות אקורד

- 8.איתמר 06/11/2022 14:19הגב לתגובה זוירוויח המון.רשמתם .פייס בוק 80. או 90 גוגל 80-90 בנק אוף אמריקה 36 מדד נסדק 3 מניות נסדק אינטל אפל מניות דאקס דאקס פי 3 . בנקים ומניות גרמניות וסנופי. רווחים גבוהים השורטיזם ייחתך ויעלם

- 7.לירי 06/11/2022 13:52הגב לתגובה זושעריהן. חג'ג' לדוגמא, ירדה מ-140 ל-94, ראו הוזהרתם !!!

- 6.ביביבי 06/11/2022 12:03הגב לתגובה זואג"ח להמרה השבוע ואג"ח עם עודפים שבוע שעבר. נשמע שיש מה לרכוש. בהצלחה לכולנו.

- 5.כתבה מעניינת ומדויקת (ל"ת)יוסי 06/11/2022 11:12הגב לתגובה זו

- 4.איתמר 06/11/2022 11:10הגב לתגובה זוהשורטיזם מתרסק היום ויתרסק מחר רק עליות גוגל אפל טסלה פייסבוק סיטי בנק בנק אוף אמריקה בנקים כיל חברה לישראל דלק קבוצה

- לאיתמר המלעון הקשקשן 06/11/2022 11:59הגב לתגובה זובכלל אלא אכלת חרה במצקות של מרק ובעיקר במניות שהיזכרת דלעייל...אמי חושבת שב F.B שחתו לך ביצה או שחלה במקרה ואתה אישה...איני יודעת מה זה שורטיזם אבל רק שמעתי שמתחילת השנה הלונגיזם אכלו 60 אחוז ויותר והשורטיזם הרוויחו עם המינופים קרוב ל 100 אחוז...חבל שאתה או את גולם.

- 3.דרור 06/11/2022 11:04הגב לתגובה זושינוי מחיר ההמרה באנרגיקס הופך את אופציית ההמרה לבלתי רלוונטית. האופציה כל כך קטנה שאפשר להתייחס לאגח זה כאגח רגיל לכל דבר וענין. אי אפשר לפטור זאת בהערת אגב. גם לגבי אנלייט השינוי דרמטי (אם כי לא כמו באנרגיקס), ולמעשה צריך להסתכל על שתי אופציות - אחת קצרה עם מחיר מימוש סביר והשניה ארוכה עם מחיר מימוש גבוה. לא לעשות ככה חפיף

- 2.מבין2 06/11/2022 10:51הגב לתגובה זולא יותר מידי? עדיף לברוח.

- 1.מעניין מאוד, תודה (ל"ת)אבי 06/11/2022 10:27הגב לתגובה זו