סולאיר: ההכנסות הוכפלו ל-7.5 מ' ש'; ההתרחבות עולה לה בשילוש ההפסד

חברת האנרגיה המתחדשת סולאיר 1.54% מדווחת על הכנסות בסך 7.4 מיליון שקל במחצית הראשונה של השנה לעומת 3.8 מיליון בתקופה המקבילה אשתקד. ואולם עם הגידול בהכנסות גם העלויות שלהן עבור החברה גדלה, וכך הרווח הגולמי הצטמק, ובצירוף הוצאות על הרחבת הפורטפוליו וכן על ההנפקה, ההפסד העמיק מ-7.6 מיליון שקל בזמנו ל-19.6 מיליון שקל כעת.

בפילוח ההכנסות דווח כי אלה ממכירת חשמל עלו מ-1.6 מיליון שקל ל-3.5 מיליון, ואלה עבור אספקת שירותים, תחזוקה והקמה, עלו מ-2 מיליון שקל ל-3.8 מיליון. עלות ההכנסות גדלה ל-7.39 מיליון שקל וכך הרווח הגולמי הסתכם ב-29 מיליון שקל לעומת 748 מיליון בתקופה המקבילה.

בתקופת הדוח בסולאיר הכירו בהוצאות יזום בגין פרויקטים שטרם הבשילו בסך 4 מיליון שקל (כ-400 אלף שקל בתקופה המקבילה). הוצאות ההנהלה והכלליות עלו בכ-6 מיליון שקל לכ-10 מיליון שקל, מחצית הגידול "הוצאות מקצועיות", הגדרת החברה, ו-2 מיליון מתוך אלה קשורות בהוצאות ההנפקה. ההפסד התפעולי עמד על 14 מיליון שקל מול 3.6 מיליון בתקופה המקבילה. בנטרול הוצאות ההנפקה מדובר אם כן בכ-12 מיליון שקל. עקב גידול בחוב לצורך התפתחות העסקים הוצאות המימון כמעט ושולשו מ-7.3 מיליון שקל ל-21.3 מיליון שקל.

מכל אלה עולה שבינתיים הצמיחה העתידית היא זו שמכבידה על השורה התחתונה. ואם כך, איך צמיחה זו נראית כעת? אז בסולאיר מעדכנים כי לחברה פרויקטים מחוברים או מוכנים לחיבור בהספק כולל של כ-112 מגה-וואט (כ-92 מגה-וואט חלק החברה). מתוך 62 מגה-וואט (חלק החברה 56 מגה) בפרויקטים על גגות (בשונה משדות סולאריים). החודש החברה צפויה לחבר לפרויקט פוטו-וולטאי בספרד בהספק של 50 מגה-וואט (כ-36 מגה חלק החברה) ההכנסות מפרויקטים אלה צפויות להגיע לכ-54 מיליון שקל בשנה.

- נוקד הפכה לבעלת עניין בסולאיר

- מנכ"ל סולאיר: "אנחנו לא קוסמים, אנחנו יזמים מעולים"

- המלצת המערכת: כל הכותרות 24/7

לחברה כ-35 מערכות נוספות בהקמה ולקראת הקמה בהספק כולל של כ-17 מגה-וואט (חלק החברה 16 מגה), מתוכן פרויקט פניציה שמתוכנן להתחבר לרשת בתחילת הרבעון האחרון של 2021. בתקופת הדוח גדל צבר פרויקטים של החברה בפיתוח מתקדם להיקף של 894 מגה-וואט (442 מגה-וואט חלק החברה), לעומת 207 מגה-וואט (104 מגה-וואט חלק החברה) בפברואר, אז הונפקה.

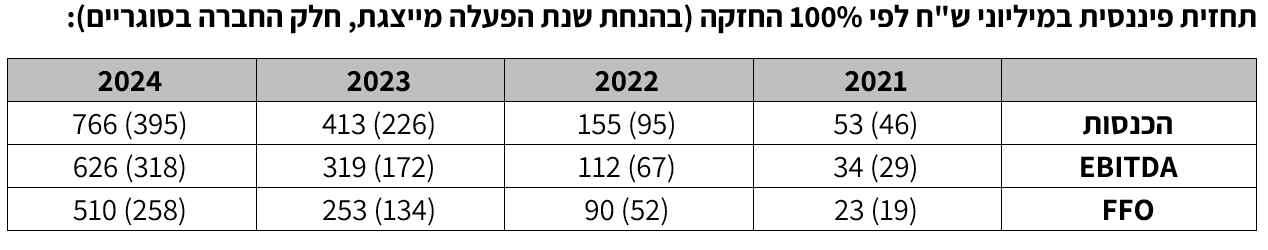

הצבר הכולל באזורי הפעילות השונים עומד על כ-3.4 ג'יגה וואט, עם צפי הכנסות שנתי בהיקף של כ-766 מיליון שקל ב-2024 (שנת פעילות מייצגת לפי סולאיר) ויעד של פרויקטים מחוברים, בהקמה או בפיתוח בהספק 5 ג'יגה עד שנה לאחר מכן, ב-2025.

התחזית של סולאיר היא להכנסות שנתיות ב-2022 בהיקף 95 מיליון שקל, עם EBITDA שנתי חזוי של כ-67 מיליון שקל ו-FFO של כ-52 מיליון שקל (בהנחת שנת פעילות מייצגת).

- מכפיל הון של 0.9 וצבר פרויקטים של 1.7 מיליארד שקל: האם אלביט הדמיה מעניינת?

- מטריא ללוזון פיננסים: המהלך להפיכת פלטפורמת ה-P2P ל"בנק קטן"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?