דלתא עם דוחות טובים: המכירות ברבעון עלו ב-32% ל-201 מיליון שקל

חברת האופנה דלתא פרסמה הבוקר את דוחותיה הכספיים הטובים לרבעון השני ולמחצית הראשונה לשנת 2021, בדומה לחברת האופנה בריל 0.55% שפרסמה גם כן דוחות מצוינים.

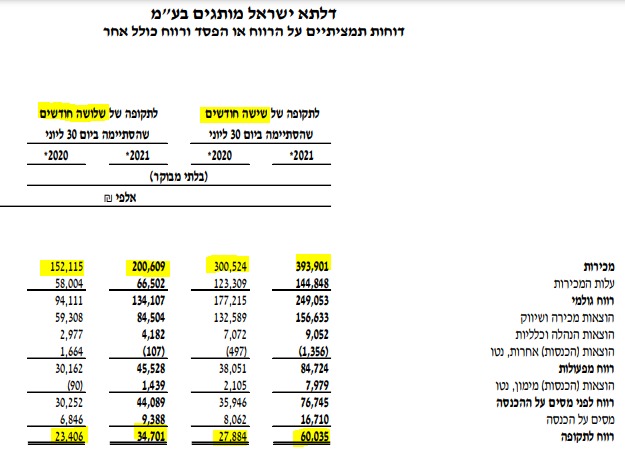

המכירות ברבעון השני של שנת 2021 עלו בכ-32% מכ-152 מיליון שקל ברבעון המקביל אשתקד לכ-200.6 מיליון שקל. הצמיחה במכירות החברה נובעת בעיקר מגידול במכירות החנויות ברשתות החברה.

בחציון הראשון של שנת 2021 המכירות עלו בכ-31% לכ-393.9 מיליון שקל, לעומת כ-300.5 מיליון שקל בחציון המקביל אשתקד. הגידול במכירות בחציון הראשון של השנה נובע מגידול במכירות החברה בכל ערוצי המכירה.

הרווח התפעולי ברבעון השני לשנת 2021 עלה בכ-51% לכ-45.5 מיליון שקל (המהווה 22.7% מהמחזור) לעומת רווח תפעולי של כ-30.2 מיליון שקל ברבעון המקביל אשתקד (המהווה 19.8% מהמחזור).

- חובות של 800 מיליון אירו והפסדי ענק: האם אינטר בדרך לפשיטת רגל?

- אינטר מזנקת ב-24% אחרי שהודיעה שתגייס 38 מיליון שקל

- המלצת המערכת: כל הכותרות 24/7

הרווח התפעולי בחציון הראשון לשנת 2021 זינק בכ-123% לכ-84.7 מיליון שקל (המהווה 21.5% מהמחזור) לעומת רווח תפעולי של כ-38.1 מיליון שקל בחציון המקביל אשתקד (המהווה 12.7% מהמחזור).

הרווח הנקי של החברה ברבעון השני לשנת 2021 הסתכם בכ-34.7 מיליון שקל (המהווה 17.3% ממחזור החברה), גידול של כ-48% לעומת רווח נקי של כ-23.4 מיליון שקל ברבעון המקביל אשתקד (המהווה 15.4% מהמחזור).

- מכפיל הון של 0.9 וצבר פרויקטים של 1.7 מיליארד שקל: האם אלביט הדמיה מעניינת?

- מטריא ללוזון פיננסים: המהלך להפיכת פלטפורמת ה-P2P ל"בנק קטן"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

הרווח הנקי של החברה בחציון הראשון לשנת 2021 הסתכם בכ-60 מיליון שקל (המהווה 15.2% מהמחזור), גידול של כ-115% לעומת כ-27.9 מיליון שקל בחציון המקביל אשתקד (המהווה 9.3% מהמחזור).

מכירות האונליין של החברה הסתכמו ברבעון השני לשנת 2021 בכ-14.1 מיליון שקל (7% מהמחזור) במקביל לגידול במכר בחנויות הזהות שעמד על 8.4% (בנטרול ימי הסגר והלחימה) לעומת כ-28.1 מיליון שקל ברבעון המקביל אשתקד בו החנויות היו סגורות במשך כ-40 ימים.

בחציון הראשון לשנת 2021 הסתכמו מכירות האונליין בכ-79.2 מיליון ש"ח לעומת כ-42.1 מיליון שקל בחציון המקביל אשתקד. מכירות האונליין בשנת 2020 הסתכמו בכ-129.6 מיליון שקל. החברה הכריזה על חלוקת דיבידנד בסך של 10.4 מיליון ש"ח המיועד לחלוקה ביום 18.8.2021.

חשוב לציין שהתוצאות אמנם טובות - אך לא מדובר בהכרח בתוצאות מייצגות

כיוון שהן מוצגות בהשוואה לתקופה בה המשק היה מורדם. החברה לא הפסידה במחצית הראשונה גם בגלל סבסוד החל"ת על ידי המדינה. המדינה שילמה על העובדים ודלתא עשתה רווח גדול כי היא מכרה דרך האינטרנט ובכוח אדם חלקי. כשהסגרים נפתחו - הביקושים התעצמו וזה "רווח כפול" לחברה.

החברה הודיעה כי היא פועלת להיכנס לקטגוריות מוצר חדשות באמצעות השקת מותג ספורט חדש, אשר נמצא בשלב של פיתוח הקולקציה והשלמת תהליך המיתוג והשקתו מתוכננת למרץ 2022. החברה מתכננת להפעיל עבור המותג החדש 7 חנויות ואתר אינטרנט ייעודי. בנוסף, החברה מקדמת משא ומתן לשכירת מרכז לוגיסטי בשטח של כ-16,000 מ"ר, שיכלול בין היתר, מרכיבים אוטונומיים, שיוקם בשנים הקרובות.

- 2.שקשוקה 04/08/2021 10:58הגב לתגובה זומי יכול להבטיח שהמניה תעלה בחצי השנה הקרובה? הרי דיווחו על תוצאות טובות לא? חארטה עליה במכירות מאיזה סיבה? ולעומת מה? הכול עבודה בעיניים ומשחקי חשבונאות

- 1.מוצריה יקרים מאוד. (ל"ת)עדי 04/08/2021 10:57הגב לתגובה זו