מניות חו"ל לפי ענפים: לרוב השקעה במדד עדיפה על הקרנות האקטיביות

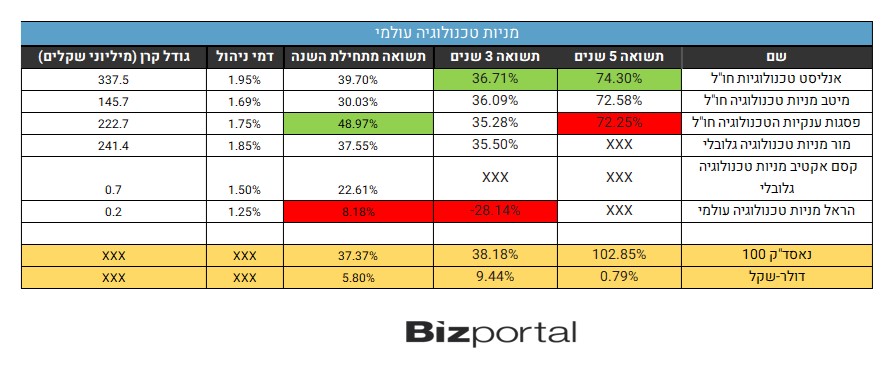

בשבוע שעבר בדקנו את ביצועי היוזמה המעניינת של בית ההשקעות פסגות שהשיק מעט לפני תחילת השנה 10 קרנות שונות המשקיעות במגוון סקטורים בוול סטריט כמו לדוגמה הגנה וביטחון, Reits, תרופות, תיירות ועוד. השבוע נשאר בסגמנט ה"מניות לפי ענפים", ונבדוק הפעם את שאר הענף, כזה שפועל זמן ארוך יותר.>>> למדור קרנות הנאמנות של ביזפורטלבשאר הסקטור של מניות בחו"ל לפי ענפים ישנן עוד 25 קרנות שמשקיעות בסגמנטים שונים בשוק המניות הבנלאומי. חלקן וותיקות מאד (שתיים מהקרנות יותר מ-20 שנה), אבל בסופו של דבר מדובר באפשרויות בחירה מצומצמות למדי למשקיע הישראלי. נציין שבחו"ל המבחר הוא כמובן אינסופי. שוק הקרנות עוקבות המדדים לעומת זאת מגוון יותר יחסית גם בארץ, ומציע יותר אופציות מקומיות הנגישות יותר למשקיע המקומי. יחד עם זאת, זכרו שמדובר בכסף שלכם אז הוא שווה את המאמץ של להבין כיצד ניתן להיחשף למגוון הכל כך רחב של קרנות ותעודות סל בחו"ל שיאפשרו לכם גישה למנהלי ההשקעות הטובים בעולם.על כל פנים, השבוע נבדוק מה מנהלי ההשקעות בארץ עושים למענכם, במידה ותרצו להשקיע בענפים מסוימים (מאד מסוימים) בחו"ל דווקא דרך שוק הקרנות המקומי. בדומה לשבוע שעבר, כדי לבחון את ביצועיהם לא נשווה אותן אחת לשניה, שכן אין מספיק קרנות בשוק הקרנות המקומי שמאפשרות השוואה כזו, אלא אל מול מדדי היחס אותם הן מנסות להביס.טכנולוגיהאם יש סקטור שבכל זאת בולט הוא מניות הטכנולוגיה. ישנן 6 קרנות בישראל שמדד הייחוס שלהן (על פי דף הקרן באתר מאיה) הוא הנאסד"ק 100. 3 מהן קיימות כבר מעל 5 שנים. העניין היחסית גבוה בתחום נראה מוצדק לנוכח העובדה שמניות הטכנולוגיה אכן מובילות את השוק כבר שנים ארוכות בהרבה מאד תחומים. החברות הגדולות בעולם כיום הן ברובן מניות טכנולוגיה כמו אפל, מיקרוסופט. התשואות אותן השיגו הקרנות הללו בחמש השנים האחרונות אכן גבוהות – מעל 70% בכל שלוש הקרנות שפעילות מעל 5 שנים. אך האם מדובר באמת בהצלחה לנוכח ביצועי המדדים? נבדוק, להלן הטבלה. כפי שניתן לראות אנליסט מובילה באופן לא משמעותי בטווח הבינוני (3 שנים) והארוך (5 שנים). מדובר בהבדלים לא משמעותיים במיוחד בינה לבין 3 – 4 הקרנות שאחריה. לגבי האחרונה נתייחס מיד.מתחילת השנה בולטת מאד הקרן של פסגות. הסיבה לכך היא שהיא מתמקדת בענקיות הטכנולוגיה שהובילו את השוק בעליות מתחילת השנה, כפי שמשתקף היטב בביצועי הקרן. זו גם הקרן היחידה שהצליחה להתעלות על המדדים גם אם נתחשב בשער הדולר.בולטת מאד לרעה היא הקרן הקטנטונת של הראל שהצליחה להפסיד כמעט 30% בשעה שהנאסד"ק עלה בכמעט 40%. מה אחראי לכישלון הקולוסאלי הזה של הראל? קשה לשחזר את פעילות מנהלי הקרן, אולם מצב האחזקות הנוכחי (נכון ללפני חודשיים) מראה שהקרן מאד לא מגוונת (17 אחזקות בלבד), ומלבד השקעות קונבנציונליות כמו אפל או מיקרוסופט נוכל למצוא שם מניות שנפלו בעשרות אחוזים כמו אינוביז או וויקס. אפילו אם נסתכל על הביצועים מתחילת השנה, טווח זמן בו הנאסד"ק הציג זינוק של 37% והדולר התחזק בכמעט 6%, הקרן של הראל עשתה פחות מ-10% - ביצועים חלשים מאד ורחוקים מלשקף את ביצועי מניות הטכנולוגיה בעולם.לפני שנשווה לנאסד"ק עצמו נזכיר את תרומת שער הדולר לקרנות הללו. הקרנות לא מנטרלות את השפעת שערי החליפין ולכן אמורות להנות ממגמת המסחר בדולר לעומת השקל, שכן גם בשלוש השנים האחרונות וגם מתחילת השנה הדולר התחזק בצורה משמעותית יחסית אל מול השקל, מה שהיה אמור לשקף תשואה שקלית גבוהה יותר עבורן בהשקעה במניות בחו"ל.בשורה התחתונה: למרות הרוח הגבית של הדולר הקרנות על פי רוב לא מדגדגות את ביצועי מדד הנאסד"ק 100, ובכך נכשלות במשימתן העיקרית – להעניק ערך מוסף על פני השקעה במדדים. הנאסד"ק עלה ב-102% בחמש השנים האחרונות, הקרנות לא עברו את ה-75%. הנאסד"ק עלה ב-38% בשלוש השנים האחרונות, בעוד השקל התחזק בכמעט 10%, אך הקרנות, אפילו אלו בלי השם "הראל" בשם הקרן, לא הצליחו אפילו להגיע לתשואת הנאסד"ק ללא השפעת הדולר. ולבסוף, מתחילת השנה, כאמור, רק פסגות מצליחה להתעלות על הנאסד"ק בתוספת שער הדולר, אך נראה שמדובר בעיקר עקב העובדה שהקרן מתמקדת בגדולות. ההישג פחות מרשים אם נזכור ש-"7 הגדולות" (אפל, מיקרוסופט, אלפאביתא, אמזון, אנבידיה, טסלה ומטא) עלו בממוצע ממתחילת השנה בכ-86%. המסקנה הברורה היא שבכל הקשור להשקעה במניות טכנולוגיה למנהלי הקרנות האקטיביות הישראליים אין שום עדיפות על פני השקעה במדדים בתעודות סל, כולל כאלה ישראליות.השקעות ירוקותתחום נוסף שזוכה לתשומת לב מסוימת בתל אביב הוא תחום ההשקעות הירוקות. ישנן 4 קרנות המשקיעות בנושאים מסוימים הקשורים בהשקעות ירוקות, במיוחד בתחום האנרגיה הנקיה. במקרה זה השוונו את ביצועי הקרנות למדדי הייחוס השונים על פי אתר מאיה בטווחי הזמן של 5 שנים ומתחילת השנה. להלן התוצאות:

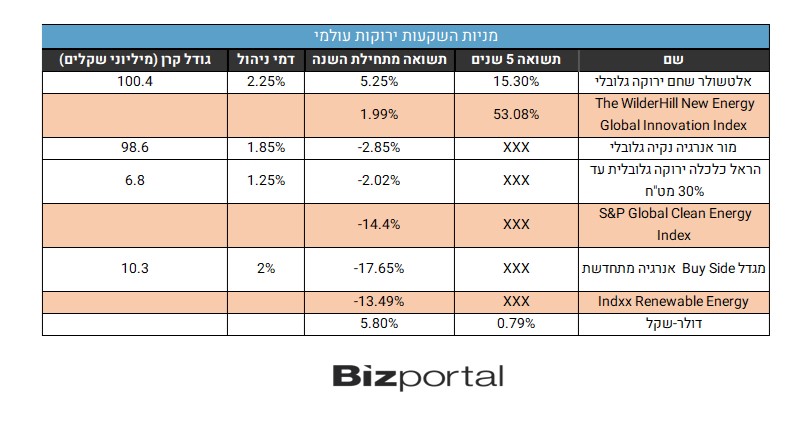

כפי שניתן לראות אנליסט מובילה באופן לא משמעותי בטווח הבינוני (3 שנים) והארוך (5 שנים). מדובר בהבדלים לא משמעותיים במיוחד בינה לבין 3 – 4 הקרנות שאחריה. לגבי האחרונה נתייחס מיד.מתחילת השנה בולטת מאד הקרן של פסגות. הסיבה לכך היא שהיא מתמקדת בענקיות הטכנולוגיה שהובילו את השוק בעליות מתחילת השנה, כפי שמשתקף היטב בביצועי הקרן. זו גם הקרן היחידה שהצליחה להתעלות על המדדים גם אם נתחשב בשער הדולר.בולטת מאד לרעה היא הקרן הקטנטונת של הראל שהצליחה להפסיד כמעט 30% בשעה שהנאסד"ק עלה בכמעט 40%. מה אחראי לכישלון הקולוסאלי הזה של הראל? קשה לשחזר את פעילות מנהלי הקרן, אולם מצב האחזקות הנוכחי (נכון ללפני חודשיים) מראה שהקרן מאד לא מגוונת (17 אחזקות בלבד), ומלבד השקעות קונבנציונליות כמו אפל או מיקרוסופט נוכל למצוא שם מניות שנפלו בעשרות אחוזים כמו אינוביז או וויקס. אפילו אם נסתכל על הביצועים מתחילת השנה, טווח זמן בו הנאסד"ק הציג זינוק של 37% והדולר התחזק בכמעט 6%, הקרן של הראל עשתה פחות מ-10% - ביצועים חלשים מאד ורחוקים מלשקף את ביצועי מניות הטכנולוגיה בעולם.לפני שנשווה לנאסד"ק עצמו נזכיר את תרומת שער הדולר לקרנות הללו. הקרנות לא מנטרלות את השפעת שערי החליפין ולכן אמורות להנות ממגמת המסחר בדולר לעומת השקל, שכן גם בשלוש השנים האחרונות וגם מתחילת השנה הדולר התחזק בצורה משמעותית יחסית אל מול השקל, מה שהיה אמור לשקף תשואה שקלית גבוהה יותר עבורן בהשקעה במניות בחו"ל.בשורה התחתונה: למרות הרוח הגבית של הדולר הקרנות על פי רוב לא מדגדגות את ביצועי מדד הנאסד"ק 100, ובכך נכשלות במשימתן העיקרית – להעניק ערך מוסף על פני השקעה במדדים. הנאסד"ק עלה ב-102% בחמש השנים האחרונות, הקרנות לא עברו את ה-75%. הנאסד"ק עלה ב-38% בשלוש השנים האחרונות, בעוד השקל התחזק בכמעט 10%, אך הקרנות, אפילו אלו בלי השם "הראל" בשם הקרן, לא הצליחו אפילו להגיע לתשואת הנאסד"ק ללא השפעת הדולר. ולבסוף, מתחילת השנה, כאמור, רק פסגות מצליחה להתעלות על הנאסד"ק בתוספת שער הדולר, אך נראה שמדובר בעיקר עקב העובדה שהקרן מתמקדת בגדולות. ההישג פחות מרשים אם נזכור ש-"7 הגדולות" (אפל, מיקרוסופט, אלפאביתא, אמזון, אנבידיה, טסלה ומטא) עלו בממוצע ממתחילת השנה בכ-86%. המסקנה הברורה היא שבכל הקשור להשקעה במניות טכנולוגיה למנהלי הקרנות האקטיביות הישראליים אין שום עדיפות על פני השקעה במדדים בתעודות סל, כולל כאלה ישראליות.השקעות ירוקותתחום נוסף שזוכה לתשומת לב מסוימת בתל אביב הוא תחום ההשקעות הירוקות. ישנן 4 קרנות המשקיעות בנושאים מסוימים הקשורים בהשקעות ירוקות, במיוחד בתחום האנרגיה הנקיה. במקרה זה השוונו את ביצועי הקרנות למדדי הייחוס השונים על פי אתר מאיה בטווחי הזמן של 5 שנים ומתחילת השנה. להלן התוצאות: הקרן הראשונה, הוותיקה ביותר בתחום, זו של אלטשולר שחם, הוקמה אי אז ב-2005 והייתה חלוצת ההשקעות בישראל בנושא ההשקעות הירוקות. למרות זכות הראשונים הזו, הקרן רחוקה מאד ממדד הייחוס בטווח הזמן של 5 שנים. גם מתחילת שנה, אם נתחשב בשער הדולר אל מול השקל היא לא מרשימה, ואפילו נמצאת מתחת למדד הייחוס. גם דמי הניהול בקרן נראים מוגזמים, בטח בייחס לביצועים. לא נראה שיש איזה שהוא מנהל השקעות בארץ ששווה יותר מ-2% דמי ניהול, בטח לא כזה שבחמש שנים לא מצליח להשיג אפילו חצי מתשואת מדד הייחס.שתי קרנות מנסות להכות את מדד האנרגיה הנקייה של חברת המדדים S&P. הן דווקא מצליחות בכל הנוגע לתחילת השנה, אפילו בהתחשב בדולר. עדיין מדובר בהפסד נקי מתחילת השנה, אבל לפחות במקרה זה לא ניתן להאשים את ביצועי המנהלים. לבסוף, גם הקרן של מגדל שגובה 2% דמי ניהול משתרכת מאחורי מדד הייחס, כשהוספה של שער הדולר לתמונה מרעה את המצב עוד יותר.ניתן לומר אם כן, שבשנה בה זינקו המדדים השונים בעשרות אחוזים מתחילת השנה, השקעות ירוקות לא היו המקום הנכון להיות בו בלי קשר לביצועי מנהלי הקרנות הישראליים. אלו, מציגים תוצאות מעורבות ביחס למדדים.קנאביסירוק, אבל מסוג אחר: תחום נוסף שהצליח לרכז מספיק עניין כנראה עד שהוקמו בו שתי קרנות, להזכירכם מתוך 25 קרנות במניות חו"ל לפי ענפים – הוא השקעה במניות הקנאביס רפואי.שתי קרנות הוקמו בתחום, אחת של איילון שהוקמה ביוני 2018, והשניה של איביאי שניסתה לקפוץ על העגלה במרץ 2019. המשקיעים פחות מגלים עניין כרגע ושתי הקרנות ביחד מנהלות קצת יותר מ-7 מיליון שקל בתקופת הזמן הנוכחית. בשיאה הגיעה הקרן של איביאי ליותר מ-22 מיליון שקל, וזו של איילון לכ-40 מיליון שקל. עדיין מדובר בקרנות קטנות למדי. ייתכן שאי אז בשנת 2019 היה מדובר בלהיט התורן של שוק ההון, אך מאז הוא בעיקר האכיל מרורים את המשקיעים. בהתאם, שתי הקרנות מציגות בעיקר ירידות. עד כמה גרועים היו ביצועי הקרנות בתחום הקנאביס, והאם מדובר בהרע במיעוטו לעומת מדד הייחוס - North American Cannabis index?

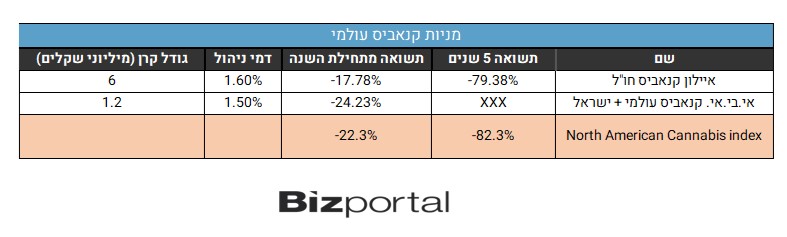

הקרן הראשונה, הוותיקה ביותר בתחום, זו של אלטשולר שחם, הוקמה אי אז ב-2005 והייתה חלוצת ההשקעות בישראל בנושא ההשקעות הירוקות. למרות זכות הראשונים הזו, הקרן רחוקה מאד ממדד הייחוס בטווח הזמן של 5 שנים. גם מתחילת שנה, אם נתחשב בשער הדולר אל מול השקל היא לא מרשימה, ואפילו נמצאת מתחת למדד הייחוס. גם דמי הניהול בקרן נראים מוגזמים, בטח בייחס לביצועים. לא נראה שיש איזה שהוא מנהל השקעות בארץ ששווה יותר מ-2% דמי ניהול, בטח לא כזה שבחמש שנים לא מצליח להשיג אפילו חצי מתשואת מדד הייחס.שתי קרנות מנסות להכות את מדד האנרגיה הנקייה של חברת המדדים S&P. הן דווקא מצליחות בכל הנוגע לתחילת השנה, אפילו בהתחשב בדולר. עדיין מדובר בהפסד נקי מתחילת השנה, אבל לפחות במקרה זה לא ניתן להאשים את ביצועי המנהלים. לבסוף, גם הקרן של מגדל שגובה 2% דמי ניהול משתרכת מאחורי מדד הייחס, כשהוספה של שער הדולר לתמונה מרעה את המצב עוד יותר.ניתן לומר אם כן, שבשנה בה זינקו המדדים השונים בעשרות אחוזים מתחילת השנה, השקעות ירוקות לא היו המקום הנכון להיות בו בלי קשר לביצועי מנהלי הקרנות הישראליים. אלו, מציגים תוצאות מעורבות ביחס למדדים.קנאביסירוק, אבל מסוג אחר: תחום נוסף שהצליח לרכז מספיק עניין כנראה עד שהוקמו בו שתי קרנות, להזכירכם מתוך 25 קרנות במניות חו"ל לפי ענפים – הוא השקעה במניות הקנאביס רפואי.שתי קרנות הוקמו בתחום, אחת של איילון שהוקמה ביוני 2018, והשניה של איביאי שניסתה לקפוץ על העגלה במרץ 2019. המשקיעים פחות מגלים עניין כרגע ושתי הקרנות ביחד מנהלות קצת יותר מ-7 מיליון שקל בתקופת הזמן הנוכחית. בשיאה הגיעה הקרן של איביאי ליותר מ-22 מיליון שקל, וזו של איילון לכ-40 מיליון שקל. עדיין מדובר בקרנות קטנות למדי. ייתכן שאי אז בשנת 2019 היה מדובר בלהיט התורן של שוק ההון, אך מאז הוא בעיקר האכיל מרורים את המשקיעים. בהתאם, שתי הקרנות מציגות בעיקר ירידות. עד כמה גרועים היו ביצועי הקרנות בתחום הקנאביס, והאם מדובר בהרע במיעוטו לעומת מדד הייחוס - North American Cannabis index? איילון הצליחה להציג ביצועים טובים במקצת (או שמא נאמר פחות גרועים) בטווח הזמן של 5 שנים, ובכל זאת הפסידה למשקיעים קרוב ל-80% בתקופת הזמן הזו. גם מתחילת שנה ירד הסקטור בשיעור ניכר למרות העליות בשווקי העולם, וגם הקרנות הישראליות זרמו עם השוק והפסידו בשיעור דו ספרתי, איילון קנאביס קצת פחות גרוע מאי.בי.אי.. שוב, בהתחשב בשינוי בשער הדולר לא מדובר בהצלחה.המסקנה העולה מהבדיקה הנ"ל היא שלפחות לגבי מניות חו"ל לפי ענפים, במידה וגם החלטתם להשקיע בענף ספציפי שלפי דעתכם יהיה טוב יותר ממדד השוק, עדיף להשקיע במדד המשקיע באותו ענף ולא לנסות להכות את השוק באמצעות השקעה בקרנות אקטיביות.

איילון הצליחה להציג ביצועים טובים במקצת (או שמא נאמר פחות גרועים) בטווח הזמן של 5 שנים, ובכל זאת הפסידה למשקיעים קרוב ל-80% בתקופת הזמן הזו. גם מתחילת שנה ירד הסקטור בשיעור ניכר למרות העליות בשווקי העולם, וגם הקרנות הישראליות זרמו עם השוק והפסידו בשיעור דו ספרתי, איילון קנאביס קצת פחות גרוע מאי.בי.אי.. שוב, בהתחשב בשינוי בשער הדולר לא מדובר בהצלחה.המסקנה העולה מהבדיקה הנ"ל היא שלפחות לגבי מניות חו"ל לפי ענפים, במידה וגם החלטתם להשקיע בענף ספציפי שלפי דעתכם יהיה טוב יותר ממדד השוק, עדיף להשקיע במדד המשקיע באותו ענף ולא לנסות להכות את השוק באמצעות השקעה בקרנות אקטיביות.

- 1.אייל טלביט 14/08/2023 11:06הגב לתגובה זואל תעברו בקופ"ג וההשתלמות למסלול s&p500 כי אז אתם נחשפים גם למדד אך גם למטבע דולר גבוה. פשוט, תעבירו לניהול אישי IRA ותרכשו קרנות סל מנוטרלות מטבע. תפסיקו לתת לאחרים לטחון אתכם ותתחילו לשלוט בכספים שלכם כך תעשו יותר בלי לשלם לאף אחד.