קרנות השתלמות - חודש מרץ: תשואות דומות, ילין ראשונה

אחרי חודשיים של ירידות בשוק, הגיע חודש מרץ עם עליה של 0.7-0.8% בקרנות ההשתלמות. מי שיוצא מהשוק כאשר יש ירידות מפסיד בדרך כלל את העליות שבאות אחר כך. אתם מקבלים בשוק פיצוי על הזמן שאתם מוכנים לתת לכסף לעבוד בשוק שמתבטא גם במוכנות לסכן את הכסף. בטווחים הארוכים בדרך כלל השוק עולה.

אז אמנם ינואר-פברואר היו שליליים, אבל צריך לזכור שבשנת 2021 השוק הביא תשואה גבוהה וחריגה של 14% במסלול הכללי וכמעט 23% במסלול המנייתי. אז אם רואים כותרות מפחידות בחדשות על 'סוף העולם' - לא בטוח שכדאי להיכנס לפאניקה אמיתית. השווקים שרדו עד היום את כל המשברים הגדולים, וכאשר מסתכלים אחורה על הגרף - הירידות האלה נראות כמו מהמורות קטנות בדרך למעלה. לפעמים אפילו עם זכוכית מגדלת לא רואים אותן. האם זה אומר שהתשואה בחודש הבא או זה שאחריו, או אפילו בשנה - שנתיים הקרובות לצורך העניין, יהיו חיוביות? לא בטוח. אבל הטווח הארוך מוכיח את עוצמתו. תסתכלו על הגרפים של מדדי המניות ותראו את זה בעצמכם.

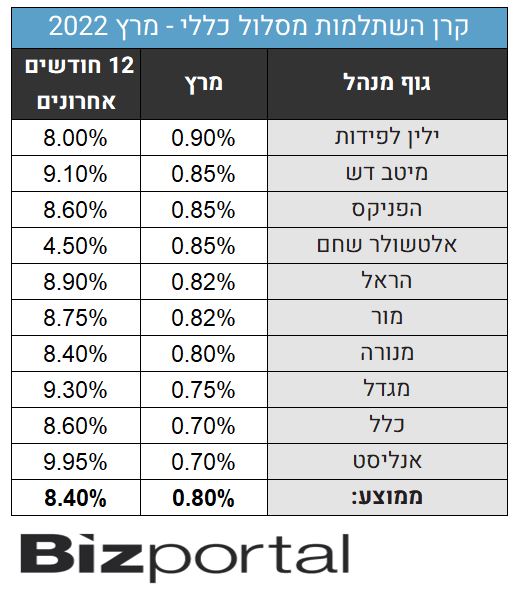

הנה התשואות הצפויות בחודש מרץ 2022:

איזה מנהל לבחור? יותר חשוב כנראה פשוט להיות בשוק

כאשר מסתכלים לטווחים קצרים נדמה שיש הבדלים משמעותיים בין המנהלים, אבל מאחר שאי אפשר באמת לדעת מראש אלו מנהלים ישיגו תשואה עודפת לעומת מנהלים אחרים - זה פחות חשוב איפה תבחרו לשים את הכסף. וורן באפט אומר שהדבר היחיד שעליו אתם יכולים להשפיע אלה דמי הניהול, אז לכן חשוב לוודא שאתם מקבלים את דמי הניהול הנמוכים ביותר שאתם יכולים.

- קרן השתלמות, קופת גמל להשקעה או פוליסת חיסכון איך לבחור נכון ולהרוויח יותר

- יורחבו תנאי הפטור ממס לקופות גמל

- המלצת המערכת: כל הכותרות 24/7

- 8.לרון 16/04/2022 18:28הגב לתגובה זואין על האפיק המנייתי,לדוגמא שנים היו דמי הניהול גבוהים באנליסט ולמרות ירידה רצינית במשבר 2008 ראו לדוגמא את שער "אנליסט מניות" הותיקה מאוד

- 7.לרון 16/04/2022 18:21הגב לתגובה זואיננו מכיר את דב ילין ,הוא הכיר את סטף ורטהיימר והשקיע בו אך בזה נגמרו "חיפושיו" בישראל,דב ילין הוא האדם היחידי בתולדות ישראל היודע לא רק "סטוקפיקינג" אלא גם כמה להשקיע בכל מניה,וכאן ההבדל בינו לאחרים

- 6.זוגלובק 07/04/2022 01:07הגב לתגובה זוחבל שלא צרפתם לכתבה טבלה של דמיי הניהול של הגופים המנהלים. בהמשך לתוכן הכתבה זה מה שהיה עוזר לחוסכים ומשקיעים לקבל החלטה. חבל חבל, עבודה עיתונאית לקויה!

- פלוני 22/04/2022 12:57הגב לתגובה זודמי ניהול בפועל , לא מחירי מדף של הפראיירים .

- לרון 16/04/2022 18:24הגב לתגובה זואם מחר דב ילין מעלה דמי ניהול לא פרופורציונית,מה שכנראה לא יקרה כי אין עליו,גם אז ייפדו אמנם חלק מהקרנות אך לא יותר מידי

- 5.אבי 06/04/2022 12:04הגב לתגובה זוהיי תתבישו לכם הפניקס ממש לא עשו 0.85 עשו גג 0.3 למה להרים אותם מכלום לקוחות רואים את זה וחושבים שהכל תקין תתבישו לאם

- אנונימי 11/04/2022 19:11הגב לתגובה זוצודק. התשואה בכלל לא 0.85 אלא 0.3 כמו שאמרת

- 4.מלא טעויות במספרים בכתבה… תבדקו את עצמכם (ל"ת)עומר 05/04/2022 20:55הגב לתגובה זו

- 3.בטווח הארוך אין פערים של עשרות אחוזיםתפרסמו עשור א 05/04/2022 20:17הגב לתגובה זובטווח הארוך אין פערים של עשרות אחוזיםתפרסמו עשור אחורה,אנשים משקיעים את כספם לאורך עשרות שנים, שם הפערים ענקיים, אבל העיקר שתרשמו כי אין כי מי בודק, הגיע הזמן לחשוף את הצביעות שלכם ולפרסם עבור מי אתם מפרסמים כתבות ומילים כאלו , אס אולי תהיו רלוונטיים

- 2.למה להתחכם? 05/04/2022 18:48הגב לתגובה זוכנראה שלילי . לפי הטפת המוסר.

- 1.קעמ 05/04/2022 18:35הגב לתגובה זועכשיו אתם טוענים שהיו כותרות שהפחידו משקיעים??מעניין