מה יקרה לאינפלציה בחודשים הקרובים והאם הסתיימו העלאות הריבית? אמיר ארגמן, אסטרטג ההשקעות של כלל במסר אופטימי

וול סטריט והשווקים הפיננסים בעולם מתנהגים לפי ההחלטות של הנגיד האמריקאי. הריבית והאינפלציה משפיעות על השווקים בשנה האחרונה כפי שלא השפיעו כבר 20 שנה. האם זה עומד להשתנות, האם הקפיציה באינפלציה נרגעה ואנחנו חוזרים לאינפלציה נשלטת ובהתאמה גם הריבית תרד?

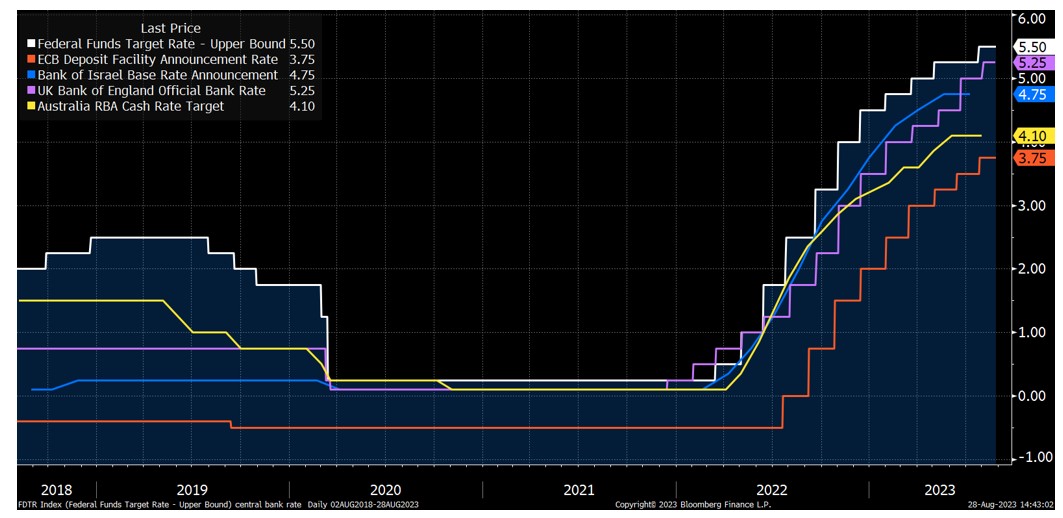

כנראה שמתחילים לראות את הסוף - "מזה שנה וחצי עומלים הבנקים המרכזיים לכבות את מדורת האינפלציה, כאשר הכלי המרכזי הוא העלאות ריבית מאסיביות ומהירות", אומר אמיר ארגמן, אסטרטג ההשקעות הראשי של כלל ביטוח ופיננסים ומוסיף - "נראה שגם אם תחמוק מפה וקדימה עוד העלאת ריבית אחת כזו או אחרת, הרי שהציפייה היא שהגענו לסוף תהליך העלאות הריבית"

גרף המציג את מגמת הריבית במדינות מרכזיות. מקור: בלומברג

"הן פאואל והן לגארד, בהחלטת הריבית האחרונה ציינו כי הם רואים את רמת הריבית הנוכחית בטווח ה-RESTRICTIVE, ומפה והלאה הם לא רואים עצמם מחויבים להעלאות ריבית נוספות", מסביר ארגמן, "אלא יפעלו בהתאם לנתונים יתפרסמו ביחס לאינפלציה ושוק העבודה. הגדיל לעשות פאואל בנאומו האחרון בג'קסון הול שתיאר את המלחמה של הבנק המרכזי כמו "ניווט על פי הכוכבים תחת שמיים מעוננים", משמע מסר של החלטה פתוחה בכל פגישה בחודשים הקרובים.

- מדד המחירים בדצמבר על האפס; מחירי הדירות עלו ב-0.7%

- שיפוץ המיליארדים והריבית: המתח בוושינגטון משפיע על המדיניות המוניטרית

- המלצת המערכת: כל הכותרות 24/7

אמיר ארגמן, אסטרטג השקעות ראשי. כלל ביטוח ופיננסים. צילום: עידן גרוס

האם נראה לך כי השווקים כבר הפנימו את מתווה המדיניות המצמצם של הבנקים המרכזיים? עד לפני כמה וחדשים הרי היה נדמה כי המשקיעים חושבים שנתחיל לראות הורדות ריבית משמעותיות כבר בשנת 2023.

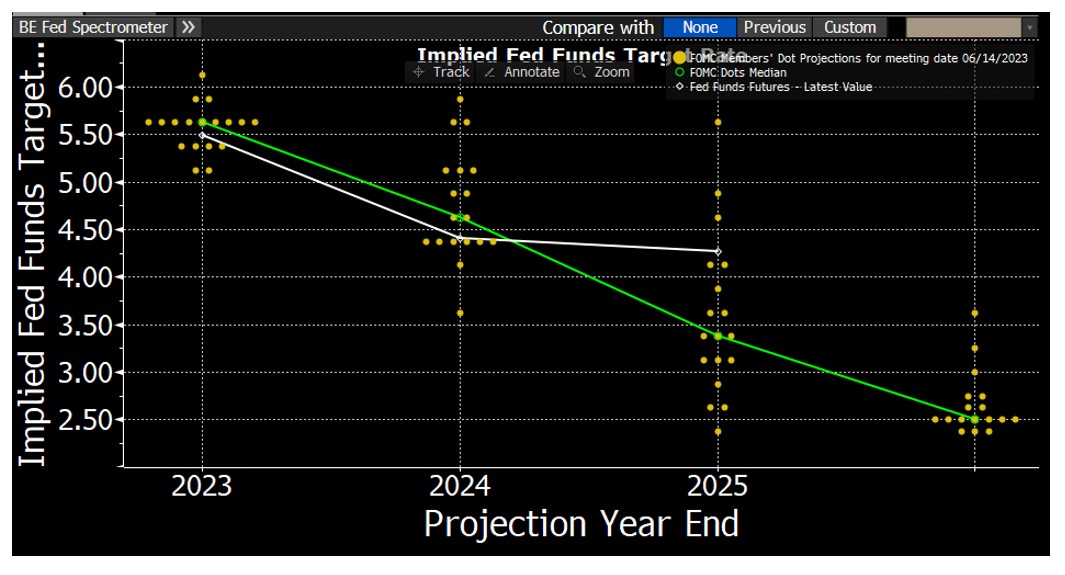

"אכן עד לפני כמה חודשים היה פער גדול בין ציפיות השווקים לבין ההערכה של רמת הריבית הגלומה בתחזיות הבנק המרכזי. להלן גרף עדכני המתאר את תחזיות המשקיעים (לבן) וחברי הפד (ירוק) ביחס לריבית בסוף כל אחת מהשנים 2023, 2024 ו-2025. ניתן לראות כי לגבי ה שנים 2023 ו-2024, המשקיעים הגיעו כמעט לזהות תחזיות ביחס להערכת הבנק המרכזי, ובשנת 2025 אפילו מגדילים להעריך כי הבנק המרכזי לא יוכל להמשיך ולהוריד את הריבית, בניגוד להערכה של חברי הפד עצמם.

- וול-סטריט עברה לעליות שערים; אורקל קופצת ב-9%, מאנדיי צונחת ב-21%

- אלי לילי מחזקת את פעילות ה-RNA: תרכוש את אורנה תרפיוטיקס תמורת 2.4 מיליארד דולר

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- ארה״ב במהלך של 12 מיליארד דולר נגד התלות בסין במינרלים...

מקור: בלומברג

למה לדעתך נוצר הפער הזה בין ציפיות המשקיעים וחברי הפד לשנת 2025?

"בואו נעשה לכמה רגעים קפיצה בזמן כדי להבין את הדילמה שעומדת בפני הבנקים המרכזיים, ולשם כך נתעמק במה שחוותה ארה"ב בשנות ה-70. לשם כך בנינו גרף שמתאר מספר פרמטרים והתפתחותם באותה תקופה:כחול – אינפלציה ארה"ב

שחור – תשואת אג"ח ממשלת ארה"ב ל 10 שנים

ירוק – ריבית הבנק המרכזי

אדום – שיעור אבטלה

מלבן אדום – מיתון

גרף תחתון/אדום – מדד ספ500.

מקור: בלומברג

תוכל לפרט את מה שהתרחש באותו משבר אינפלציוני מפורסם לפני חמישים שנה?

"חשוב להבין כי כל התנהלות הבנקים המרכזיים מבוססת על DNA ארוך שנים של הצלחות וכישלונות, כשאחד הכישלונות הגדולים התרחש בשנות ה 70 בארה"ב. בתחילת העשור התפתח משבר הנפט ואמברגו של מדינות ערב, שייצר אינפלציה של היצע והאינפלציה בארה"ב מתחילה להמריא מ-3% למספרים דו ספרתיים (כחול). מחיר חבית נפט עלה פי שלושה כמעט בין לילה.

"בתגובה, הבנק המרכזי מתחיל בהעלאות ריבית אגרסיביות (ירוק) מתחילת שנת 73 ועד לאמצע 1974. כל זה תוך כדי כך שארה"ב סובלת מגירעונות בשל מלחמת וייטנאם תחת הנשיא ג'ונסון ונפילת מערכת ברטון וודס לאחר השינוי של ניקסון (קיבוע הדולר מול מטבעות בינלאומיים). ההשלכות הכלכליות היו צמיחה כלכלית נמוכה, ויחד עם זה שהכלכלה התרחבה מ-1975 ועד למיתון הראשון של תחילת שנות ה-80, האינפלציה נותרה גבוהה למעשה עד תחילת שנות ה-80.

"תוצרי המהלך הזה הביאו למפולת בבורסה של כ-40% ב-1973-74, שוק העבודה האמריקאי נחלש וההערכה היא כי 2.3 מיליון מקומות עבודה אבדו במהלך המיתון. שיעור האבטלה עלה מכ-5% ל-9%. אולם החלק החשוב אליו אני רוצה להפנות את תשומת לב הקוראים הוא שהנגיד בארנס החל להוריד את הריבית עת שהאינפלציה הייתה עדיין גבוהה ומייד כאשר החל לראות עלייה בשיעור האבטלה ואת החלשות כלכלית. כתוצאה ממהלך מדיניות זה ראינו בשנת 1975 ירידה מחודשת בשיעור האבטלה ותגובה חיובית מאוד של שוק המניות.

עד כאן נשמע מצוין, אז איפה הייתה הבעיה?

"הבעיה היחידה בכל הסיפור היא שהאינפלציה, שטרם חזרה לרמתה טרום ההתפרצות הראשונה החלה בסוף 1976 לעלות שוב... ולעלות חזק מאוד עד לרמה של כמעט 15%. מצב זה חייב את הבנקים המרכזיים להתחיל בסבב העלאות ריבית מחודש ונחוש עד שהביא בסוף לשני מיתונים בתחילת שנות ה 80.

"מדוע אני מספר לכם את כל הסיפור הזה? רק מסיבה אחת – הבנקאים המרכזיים היום מכירים אותו גם כן, והמלחמה הנחושה להחזיר את האינפלציה למסלולה נשענת על ניסיון העבר הזה, והחשש הוא כי הקלה מוקדמת מדי של המדיניות המוניטארית עלולה להביא להתלקחות מחודשת של האינפלציה.

האם אתה מרמז שזה גם המצב היום?

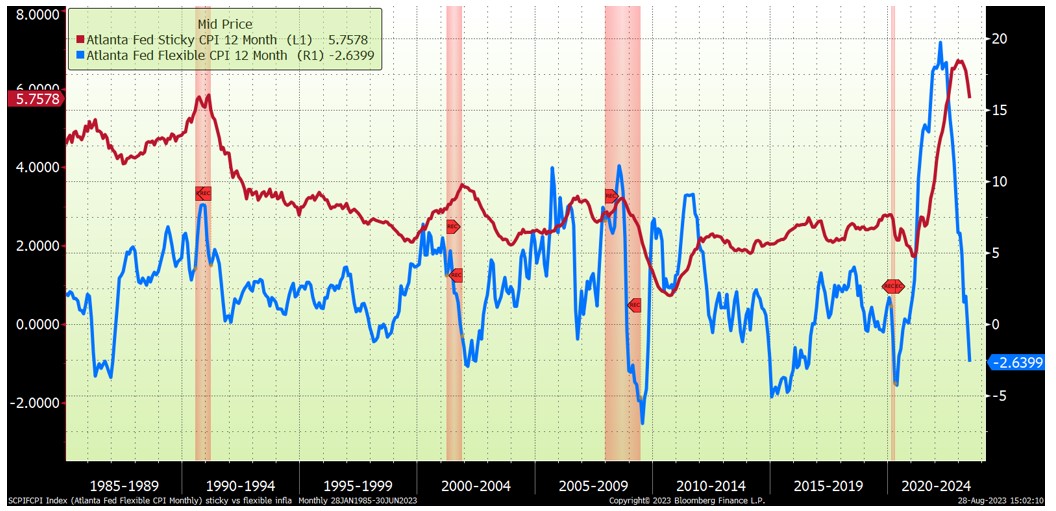

"לחלוטין לא. למעשה, האינפלציה בארה"ב ירדה כבר לרמה של 3%, האם זה אומר שהם השלימו את המלאכה כבר? שימו לב לגרף המציג את האינפלציה הדביקה (אדום) והאינפלציה שאינה דביקה (כחול) בארה"ב:

מקור: בלומברג

"האינפלציה הגמישה (כחול) אכן חלפה. בעיות בשרשראות האספקה הן כבר היסטוריה, מחירי חומרי הגלם התנרמלו, המלחמה באוקראינה לא מהווה השפעה מהותית והאינפלציה הזו לא רק שחלפה אלא היא גם בטריטוריה שלילית.

"מנגד, האינפלציה הדביקה (אדומה) עדיין אתנו. מגמת העלייה במחירי השירותים, השכירות עדיין עולה בקצב גבוה. המדורה עדיין דולקת, ובהינתן שוק עבודה חזק ועלייה ריאלית בשכר, יחד עם חסכונות הציבור מהקורונה מביאים לכוח קנייה חזק של הצרכן מה שמקשה על העלמות האינפלציה ה"דביקה".

"כמה זמן לוקח לאינפלציה הדביקה להיעלם? קשה להעריך, אבל אם נסתכל על נתוני העבר נוכל לראות כי אנו כבר כחצי שנה בתהליך וההיסטוריה מלמדת כי התהליך הזה אורך בין 1-4 שנים ובדרך כלל 2-3 שנים.

מקור: בלומברג

מה כל זה אומר מבחינתך על סטטוס הכלכלה ובדגש על האירוע האינפלציוני שמלווה את כולנו בשנים האחרונות?

"בעיית האינפלציה בנסיגה, אולם היא לא נעלמה ואי אפשר לברך על המוגמר. המשמעות היא שאם הבנקים המרכזיים למדו את הלקח ההיסטורי, הרי שסביר כי הם ישמרו על רמת ריביות גבוהה לאורך זמן, לפחות עד שנראה החלשות כלכלית משמעותית שתכבה סופית את אינפלציית הביקוש שקיימת כיום בכל העולם.

"אני רוצה להדגיש את בין ציפיות המשקיעים מול הפד ביחס לריבית. שימו לב כי הפד רואה ירידה יותר מהירה בריבית (בהשוואה לחברי הפד) לתוך שנת 2024, אולם ב-2025 כאשר חברי הפד רואים המשך הורדות ריבית המשקיעים רואים יציבות ואולי אף עלייה קלה. האם ייתכן שהשווקים מניחים שהבנק המרכזי יחזור על הטעות של 1974? האם המגמה החיובית בשווקים היא חזרה על החגיגה של 1975? עתיד יגיד.

"החודשים הקרובים קריטיים בכדי שנבין כולנו את כיוונה של אינפלציית הביקוש. אפקט הבסיס השלילי נגמר ומפה "ישחקו הביקושים לפנינו". אז נוכל לראות האם חגיגות השוק את "נקודת ה PIVOT" (נקודת ההיפוך) במדיניות הייתה מוקדמת מדי או מוצדקת.

- 2.נהנתי לקרוא את התובנות (ל"ת)פבריציו 04/09/2023 13:58הגב לתגובה זו

- 1.אני 04/09/2023 11:04הגב לתגובה זוהמשקולות והשיטות בהן הלמ״ס מחשב את האינפלציה, מנותקות לחלוטין מהאינפלציה בפועל. אז בעוד אנחנו קוראים 3 או 5 אחוז, בכיס אנחנו משלמים 20 אחוז יותר