סייברארק נסחרת במכפיל רווח של 100 - אבל הנה 3 סיבות שהופכות אותה למעניינת

משקיעים במניות לרוב בוחרים אותן לפי טרנד (שזה איום ונורא - כי טרנדים מתחלפים במהירות), שיקולים כלכליים (שווי שוק, מכפיל אטרקטיבי), תחום הפעילות, הנהלה, הערכות קדימה ועוד. לרוב זה אוסף של גורמים שנותן את ה-OK להשקיע במניה. במבט לאחור נראה שהגורם החשוב ביותר בהשקעות הוא הנהלה.

1. הנהלה. "אין חברה שלא עוברת משבר, השאלה איך המנהלים שלה מתפקדים בתקופה הזו" אמר לי בתקופת משבר הדוט.קום, אנליסט בכיר של ING, עמית יונאי. אני זוכר את המשפט הזה כאילו זה היה היום בבוקר ואני זוכר שאמרתי לו - "תראה את טבע, תחום התרופות הגנריות יציב וצומח, האופק מאוד ברור...". הוא לא נכנע. המשיך להתעקש. הוא צדק - גם בכלל וגם בטבע שמאז עוברת משבר מתמשך כבר מעל 6 שנים. לאורך חיי חברה יש משברים. זאת לא בהכרח קטסטרופה, זה לא בהכרח צניחה של 50% במכירות ומעבר להפסד, כל משבר עם הייחוד שלו. למעשה, ככל שעובר הזמן, אני חושב שהמשברים הם חלק מהניהול השוטף, חלקם מגיעים לאירוע שמשפיע על הדוחות ומחיר המניה, חלקם לא.

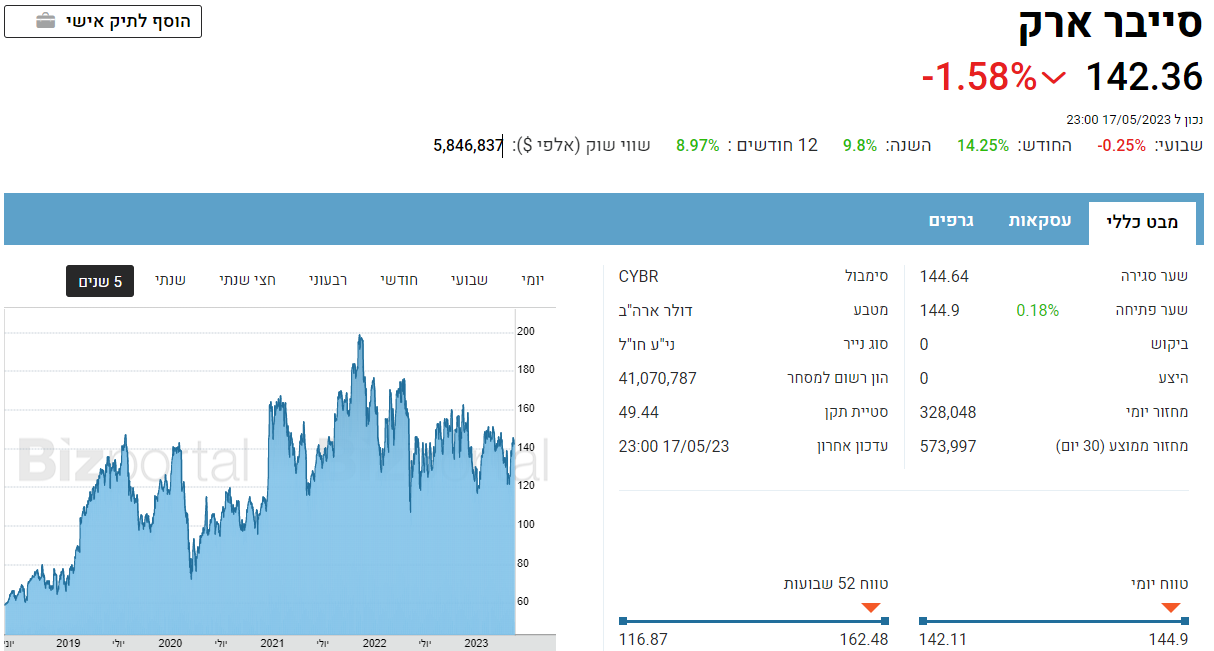

ולמה זה קפץ לי בזמן האחרון. כי כשאני עובר על רשימת המניות בבורסה בת"א ובוול סטריט, מסתכל על התמחורים, רווחים ומכפילי הרווח (שזה בעצם התמחור הראשוני לכדאיות ולאי כדאיות), אני רואה מניות שנראות מנופחות - מכפיל רווח היסטורי של 100, מכפיל 100 לשנה הבאה, ואז האינסטינקט הבסיסי הוא - מנופח, והשאלות שצצות - למה זה? אולי שווה סיפור? ולרוב זה אכן מנופח, אבל לא בכל המקרים. אף אחד לא יודע להגיד אם השווי הנוכחי של סייברארק - כ-5.8 מיליארד דולר, יתברר בעוד שלוש-ארבע שנים כזול. אבל כנראה שכולם יכולים להגיד (מי שמכיר כמובן) שהנהלת החברה טובה. עברה משברים (לא גדולים, אבל שינויים בשוק, שינוי מודל עסקי), היתה נחושה בדרך שלה ועם מוצרים טובים הפכה לשם דבר בתחום שלה.

הנהלה יציבה וותיקה זה ערך שלא נמצא במספרים. הנהלה כזו שהיא גם מהמייסדים ומחזיקה במניות זה ערך כפול למשקיעים. אין כאן כלל ברזל, תמיד יהיו הפתעות, יש מנהלים וותיקים שמעדו, נפלו, נכשלו ויש מנהלים צעירים שהביאו דם חדש והמריאו. ולמרות שאין כלל ברור, אפשר לקבוע שברוב המקרים הנהלה יציבה וותיקה היא ערך למשקיעים. דוגמאות לא חסר - יגאל דמרי עושה בית ספר לרוב הקבלנים הגדולים. הוא דינמי, מהיר, מנצל הזדמנויות. כשהוא נכנס לבורסה, אפילו זלזלו בו, בשנים האחרונות השוק נותן לו פרמיה על פני חברות עם מנהלים שכירים שמתחלפים כל כמה שנים.

- אחרי אקזיט של 25 מיליארד דולר - ״אל תסתכלו לטווח קצר ועל מסיבת אקזיט מהירה, אפשר לבנות דברים גדולים״

- "סייברארק ממשיכה לראות ביקושים חזקים, אבל השארנו בתחזית מקום להאטה"

- המלצת המערכת: כל הכותרות 24/7

אגב, זה גם אולי הסיכון הגדול בחברות מסוג זה - הישענות על דמות דומיננטית היא לטוב ולרע. יהיה קשה להיכנס לנעליים כל כך גדולות. לפעמים הדומיננטיות הזו היא חיסרון בטווח הקצר. אף אחד לא חושב שגיל שויד מצ'ק פוינט לא מנהל טוב. הוא מנהל מצוין. אבל יש הרבה שחושבים שהוא דבק מדי בשמרנותו העסקית. יש כאלו שחושבים שאם היו שמים בראש של צ'ק פוינט מנהל קשוב למשקיעים, איזה פרסונה עם סטייל אמריקאי שגם מזכיר כל הזמן כמה הוא והחברה הכי טובים בעולם, ידבר עם אנליסטים על רכישות, צמיחה ומה שהם בעצם רוצים לשמוע, מחיר המניה יזנק. זה אולי נכון (סביר שכן). אבל לאורך זמן - שויד ייצר ערך פנומנלי לצ'ק פוינט עם הגישה שלו וכל פעם מחדש כשהשווקים מתהפכים מתברר שהגישה השמרנית והמיקוד שלו עדיפים על פני כניסה לטרנדים וקבלת מחיאות כפיים מהמשקיעים (לטווח קצר) בלי יכולת להשיג רווחים. בסוף הרי השורה התחתונה מנצחת. שורה תחתונה - מנהלים-מנהלים-מנהלים.

לצ'ק פוינט יש את גיל שויד לסייברארק יש את אודי מוקדי. מוקדי ייסד את סייברארק לפני 24 שנה, ניהל אותה 18 שנה, הנפיק אותה בוול סטריט לפני 9 שנים והביא אותה לשווי של 5.8 מיליארד דולר. ממש לאחרונה הוא עבר מתפקיד המנכ"ל ליו"ר פעיל. המטרה

להתרכז בפיתוח עסקי, לקוחות גדולים, ורכישות. הוא עדיין 100% בעסק. אם הוא היה עוזב (שבואו, זה לגיטימי כמובן) המניה כנראה היתה מקבלת בטן קטנה. אבל בשיחה איתנו הוא מסביר שכל כולו בפיתוח החברה. אז תצפו לרכישות, כנראה לא גדולות מאוד, אבל כאלו שיתרמו לצמיחה ארוכת

הטווח של החברה. לצידו ממנכ"ל את החברה מאט כהן שהיה סמנכ"ל התפעול בשנים האחרונות והיה שותף פעיל בשינוי האסטרטגי של החברה - ממכירת מוצרים למכירת שירותים (דרך הענן). "בתפקיד הנוכחי שהתחלתי בו רק לפני כ-30 יום, אני אתמקד בקשרי לקוחות, פיתוח עסקי ואסטרטגיה",

אומר מוקדי, "תמיד עשיתי גם את זה, אבל נוצר וואקום בלעשות את זה במקביל לניהול השוטף של החברה ועכשיו אני אתמקד בזה. בשנים האחרונות עברנו למודל של מנויים, תוצאות הרבעון מעידות שהכיוון נכון וטוב לנו וזה הזמן הנכון והנוח לעשות מבחינתי את השינוי ולהביא ערך לחברה

דרך פיתוח עסקי ורכישות".  אודי מוקדי, צילום: ביל מקארתי

אודי מוקדי, צילום: ביל מקארתי

2. תוצאות ותחזית. התוצאות של סייברארק ברבעון האחרון טובות ביחס לתחזיות האנליסטים. השוק

חשש שהמשבר בבנקים בארה"ב ייפגע במכירות למערכת הבנקאות, אבל זה לא קרה. המניה עלתה מאז פרסום הדוח ב-15% ל-142 דולר, באופנהיימר נותנים מחיר יעד של 180 דולר. סייברארק היא הנציגה הישראלית השנייה בגודלה בתחום הסייבר. שנייה רק לצ'ק פוינט בשווי, בגודל (עובדים,

מכירות), היא הוקמה 6-7 שנים אחרי צ'ק פוינט והצליחה להגיע לשווי מרשים של 5.8 מיליארד דולר. בהנפקה ב-2014 היא היתה שווה חצי מיליארד דולר. ההכנסות שלה צפויות להגיע השנה ל-730 מיליון דולר ושנה הבאה ל-900 מיליון דולר. הרווחים השנה זניחים ביחס לשווי. שנה הבאה כ-50

מיליון דולר. גם זניח לעומת השווי - מכפיל של מעל 100. אז למה היא מעניינת. אחרי הכל, הנהלה זה לא מספיק. צריך גם שורה תחתונה. "הרבעון הראשון היה טוב, העלנו תחזית ARR לשנה כולה", אומר מוקדי, "הרבעון טוב למרות תנאי המאקרו, אנחנו רואים שיש תיעדוף בארגונים למוצרים

שלנו. אבל המאקרו משפיע, אצל לקוחות חדשים תהליכי המכירה מתארכים".  נתונים על סייברארק בואו נשחק במה יקרה אם.

נתונים על סייברארק בואו נשחק במה יקרה אם.

- משבר האמון במניות התוכנה - השוק מתמחר מחדש את עידן הבינה המלאכותית

- הזהב חוזר מעל 5,000 דולר

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- ארה״ב במהלך של 12 מיליארד דולר נגד התלות בסין במינרלים...

מה יקרה עוד 5 שנים אם התחזית תתממש והחברה תצמח ב-20% פלוס מדי שנה ותוך כדי גם תבצע רכישות? החברה עשויה לעלות על מחזור של 2 מיליארד דולר והרווח יהיה גבוה - כמה מאות טובות של מיליוני דולרים. הרווח הנוכחי נמוך כי יש פלטפורמה של פעילות והוצאות, אבל כשעל הפלטפורמה הזו מוסיפם הכנסות, לא צריך להגדיל משמעותית את הפלטפורמה. קוראים לזה הוצאות קבועות שהן קבועות גם כשגדלים וזה אומר שאם החברה תרוויח כמו שחברות בסדר גודל של 2 מיליארד דולר בתחום מרוויחות (צ'ק פוינט קצת יותר) ואין סיבה שהמרווחים לא יהיו קרובים, הרי שמדובר על מכפיל רווח אטרקטיבי בעוד 5 שנים. כן, אבל מה אתה מביא לנו מכפיל רווח לעוד 5 שנים? אלוהים גדול. מי יודע מה יקרה עד אז? נכון וכאן מגיעים לנקודה השלישית.

3. סייבר. האם הסייבר חסין בתקופת האטה ומיתון? בהאטה כלכלית אף תחום לא חסין, כשיורד גשם כולם נרטבים, אבל תחום הסייבר יחסית לתחומים האחרים, נרטב פחות. גם בתוך תחום הסייבר יש שירותים ומוצרים הכרחיים וכאלו שפחות הכרחיים ולכן ההצטיידות בהם נדחית. סייברארק מספקת פתרונות קריטיים - אבטחת זהויות של משתמשים בארגון ולכן בינתיים היא לא חווה פגיעה - התחזית שלה קדימה מרשימה, האסטרטגיה שלה מוכחת כבר שנים והיא מכוונת כעת לרכישות כדי לגדול גם דרך צמיחה חיצונית בתחום כנראה הכי "בטוח" בעולם. שאלנו בשנה האחרונה את מנהלי הבנקים וחברות הביטוח מה הסיכון הגדול ביותר שאתם רואים לעסק? התשובה של כולם (חוץ מ-2) היתה סייבר. חזרנו לחלק מהם בחודשיים האחרונים על רקע הרפורמה-מהפכה-מחאה. עדיין הסייבר מוביל. זה שהתחום נדרש וצומח, לא אומר שסייברארק בהכרח תצמח איתו, אבל זה כמובן מגדיל את הביטחון, במיוחד שמדובר בחברה עם מסה קריטית בשוק ועם לקוחות רבים בתחומים מגוונים (הבנקאות מהווה 23% מלקוחות החברה).

"התחום שלנו יותר חסין מתחומים אחרים", אומר מוקדי, "אבל יש בסייבר גם תחומים פחות חסינים. אצלנו וגם בתחום הפירוול, אצל צ'קפוינט ופאלו אלטו יש חסינות מסוימת. יש לנו יותר מ-8,000 לקוחות שמשתמשים במוצר, 450-500 מפיצים, אנחנו מאוד חזקים בתחום של הגנת זהויות, ניהול הרשאות, אנחנו מונעים תקיפות בארגון. אלו שירותים נדרשים ויחסית חסינים גם בתקופות של האטה. אנחנו מספקים ללקוחות מוצר שמתחבר למערכות נוספות, אנחנו כל הזמן מפתחים ומכניסים פיצ'רים רלבנטים נוספים, עומדים בקשר עם הלקוחות ושומעים הם מה הם צריכים, ובהתאם מייצרים להם פתרונות. אנחנו חברה למרחקים ארוכים גם מול הלקוחות".

יש באמת יתרון לסייבר הישראלי, או שאנחנו מחמיאים לעצמנו יותר מדי. אתה תרכוש חברה ישראלית? "הקשר הישראלי הוא שיקול ברכישה. אנחנו יודעים ורואים שבשיקולי ההצלחה של עסקה יש יתרון לפיתוח בישראל. אנחנו פועלים בכל העולם, יש לנו 1,000 עובדים בישראל מתוך 2,800 עובדים, אבל זהות ישראלית, עובדים ישראלים מוסיפים נקודות. אנחנו מכירים כמובן את הסייבר הישראלי, אנחנו חלק ממנו ואנחנו אוהבים ומעריכים חדשנות ישראלית. כן, אנחנו מעצמת סייבר עולמית. אני מתכוון לישראל. גם לנו זכויות בכך לצד צ'ק פוינט וחברות נוספות, גם כאלו שקנו כאן חברות וגדלו כאן כמו פאלו אלטו. "אנחנו גם הקמנו מרכז סייבר בבאר שבע, לצד חברות נוספות ובהחלט רואים את הנוכחות הישראלית והעובדים הישראלים כיתרון. אנחנו אגב מגייסים עובדים".

אז אתם נהנים מכך שהערכים של הסטאטאפים בתחום ירדו דרמטית? "היתה הערכה מוגזמת לפני שנה, וברור שהמצב מבחינת ערכים נוח יותר עכשיו. זה מצב לא פשוט לחברות האלו ואני מקווה בשבילם שיצליחו, יש כאן רעיונות וחברות טובות מאוד".

אז מה היה לנו עד כאן - חברה במכפיל 100, אבל הנהלה ותיקה וחזקה, תחום צומח ותחזית קדימה טובה. זו לא המלצה כמובן, זה בעיקר לשים בפרופורציה את מבחן הערכת החברות על פי מכפיל רווח וכדי להבין שהשקעה היא לרוב ריצה למרחקים ארוכים. מי שמאמין בהנהלה, בחברה ומוצריה, בסייבר, מקבל סיבות טובות לרוץ עם החברה, אבל כמובן שאין נביאים. ומשפט לסיום - בחברות מסוג זה גם יש תמיד את האופציה שתבוא מיקרוסופט או ענקית אחרת ותשים הצעה שאי אפשר לסרב לה.

- 9.מכפיל 100 בדיחה 08/05/2024 18:10הגב לתגובה זויקרה מאוד ביחס להכנסות

- 8.משה 21/05/2023 17:40הגב לתגובה זואני קונה רק עד מכפיל שלושים לחברה בצמיחה!!!, כי אם תצמח יותר בעתיד אני רוצה להרוויח את הצמיחה ולא לתת את הרווח של העתיד כבר עכשיו לאחרים.

- 7.סיברארק 21/05/2023 07:10הגב לתגובה זומחיר מוגזם לחברה ישראלית,בהשוואה טבע ב 8 למרות שאי אפשר להשוות

- 6.בשורה התחתונה החברה מפסידה. אין לה שום מכפיל רווח. (ל"ת)מגיב 20/05/2023 23:22הגב לתגובה זו

- 5.גגג 18/05/2023 14:28הגב לתגובה זוכל הכבוד לחברה שמצליחה מישראל. האם יש סיכוי שהחברה תירכש ? לא ברגע שמיקרוסופט יחליטו להיכנס חזק לסייבר בתחום ניהול זהויות, העסק יהיה בדעיכה. היום כולם נסובים סביב הענן ומיקרו חזקה אצל הקואפרייט, יש מקום לחשיבה חדשה והכנסת מוצרים נוספים על בסיס הההשקעה שבוצעה. דש מ-012.

- 4.שלי 18/05/2023 14:03הגב לתגובה זועבור ענקיות סייבר החברה נסחרת בכסף קטן. היא יכולה להוסיף גיוון בפעילות לכן רכישתה אפשרית.

- 3.מכפיל רווח 100 וקונים? ...פראיירים תמיד היו :-) (ל"ת)סטנלי פישר 18/05/2023 12:28הגב לתגובה זו

- בוא נדבר עד שנתיים (ל"ת)שמיר 18/05/2023 13:38הגב לתגובה זו

- 2.אלון78 18/05/2023 12:17הגב לתגובה זואם סייברארק שווה 6 מיליארד צקפוינט שווה 100 מיליארד. ככה פשוט

- 1.יש לנו הנהלה מצוינת (ל"ת)עובדת בחברה 18/05/2023 12:02הגב לתגובה זו

- את עובדת בחברה קדישא אולי :-) הנהלה הנעלה - כל אחד נעל (ל"ת)עובד בחברה 18/05/2023 12:28הגב לתגובה זו