אינטל רוצה להפוך לייצרנית משמעותית יותר בשוק השבבים ורכישת טאואר יכולה לאפשר לה לעשות בדיוק את זה

כבר כמה שנים טובות שאינטל לא צומחת וזאת בעוד המתחרות המהותיות שלה עוקפות אותה מימין ומשמאל. על מנת להשיב עצמה להיות מובילה בתחום, רכשה ענקית השבבית את יצרנית המוליכים למחצה הישראלית טאואר, וזאת על מנת להאיץ את התחרות, להפוך עצמה לייצרנית משמעותית ומרכזית יותר בשוק השבבים ולייתר את הצורך במפעלי השבבים שבאסיה, כך לדברי רודי שתיוי, מנהל מחקר מניות חו"ל בבית ההשקעות הישראלי IBI.

אתמול בלילה התקבל דיווח מטעם עיתון הוול-סטריט ג'ורנל (WSJ) על כך ש- INTEL CORPORATION (סימול: INTC) נמצאת במשא ומתן לרכישת חברת הטכנולוגיה הישראלית טאואר 11.19% תמורת כ-6 מיליארד דולר. חרף העובדה כי אף אחת מהחברות לא אישרה את הדיווחים עדיין (אם כי 5 דקות לפני פתיחת יום המסחר בת"א דיווחה החברה לבורסה המקומית כי בכוונתה לפרסם דיווח מהותי, ולכן המסחר בה יפתח לאחר הדיווח), טאואר זינקה 50% במסחר המאוחר בוול-סטריט.

תג המחיר מהווה לטאואר פרמייה של 60% על מחיר שוק של 3.8 מיליארד דולר לפיו נסחרה החברה טרם פרסום הדיווח על ידי ה-WSJ, חלק מהסיבה בגינה היא זינקה. מדובר באחת מהעסקאות הגדולות ביותר שביצעה אינטל בשוק הישראלי מאז שרכשה את מובילאיי של אמנון שעשוע תמורת מיליארד דולר בשנת 2017.

לקריאה נוספת:

>>> למה אינטל רוכשת את טאואר והאם זה טוב לישראל?

>>> "הבנו מוקדם שטאואר לא תתחרה ב-TSMC ואינטל"

>>> AMD בעסקת ענק: רוכשת את Xilinx תמורת 50 מיליארד ד'; עולה ב-3.5%

>>> לאחר נפילת עסקת אנבידיה: סופטבנק יוביל את Arm ל-IPO בניו יורק

שתי החברות פועלות בשוק השבבים ולכן קשה לומר שהסינרגיה לא שם. מנגד, מדובר בפרמייה לא מבוטלת שמעלה את השאלה הפשוטה - מה מחפשת אינטל בטאואר? החברה הוקמה תחילה כמפעל ייצור מקומי של חברת "נשיונל סמיקונדקטור" בשנת 1978 ומאז קידמה בעיקר ייצור של מוליכים למחצה.

טאואר - חברה מרכזית בתעשיית השבבים העולמית

המנכ"ל הנוכחי, ראסל אלוונגר ואחד מאנשי השנה של ביזפורטל, נכנס לתפקיד בשנת 2005. מאז שנכנס לתפקידו לפני 17 שנה, כשמצבה של החברה היה רע מאד, הצליח האחרון להבריא אותה. המניה עלתה בכ-50% ב-2021, ובחברה, שנסחרת לפי 4 מיליארד דולר, צופים כבר קצב מכירות שנתי של 1.6 מיליארד דולר.

כפי שמציין האנליסט, בשנים האחרונות עברה טאואר מהפך שהובל על ידי המנכ"ל. מחברה מיושנת שפעילה בנישות זניחות (ושיעור ניצולת של 60% במפעליה) הפכה החברה לכזו המספקת שבבים אנלוגיים קריטיים לתעשיות החדשניות והצומחות ביותר כגון תעשיית ה- 5g, הדאטה סנטרס IOT ועוד. טאואר זיהתה את גל הביקושים האגרסיבי (ולטענתה ארוך הטווח) למוצריה, יצאה בשתי תכניות השקעה להרחבת קווי הייצור הקיימים ולהקמת מפעל חדש.

התחרות מחריפה, השבבים במחסור ואינטל - מגבירה את התחרות

בזמן שטאואר עסקה בלבצע את מהפך החברה, כאמור מנישתית לאחת מהמרכזיות בתעשייה מבחינת המוצרים שהיא מספקת, אינטל התקשתה מעט. במהלך חודש ספטמבר של שנת 2017 זינק מחיר המניה מ-34.74 דולר ל-46.34 דולר למניה (33%) בין החודשים אוגוסט ואוקטובר בעיקר בזכות רכישת מובילאיי, ומאז החברה התקשתה להמשיך לצמוח.

שער הנעילה האחרון של מניית איטנל עמד אתמול על 47.58 דולר המשקפים צמיחה של 2.5% ב-4 ומשהו שנים שחלפו מאז רכישת מובילאיי. החברה מתקשה לייצר לעצמה מנועי צמיחה ובזמן שהמתחרות NVIDIA COR (סימול: NVDA) ו- ADVANCED MICRO DEVICES (סימול: AMD) צמחו בתקופה המדוברת בכ-850% ו-770%, אינטל חוותה קשיים פנימיים בתוך החברה שקשורים בעיקר לייצור השבבים שלה.

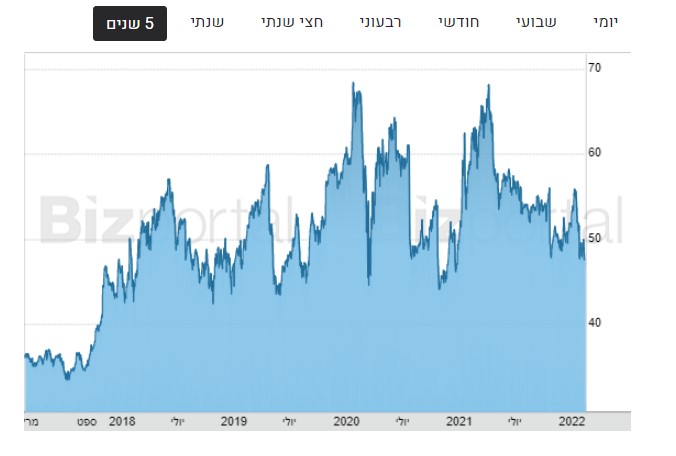

גרף מניית אינטל ב-5 השנים האחרונות

מגפת הקורונה שפרצה בתחילת שנת 2020 החריפה את המצב אף יותר. גל הסגרים והבידודים ששטף את העולם לצד הצורך האנושי להמשיך ולחיות כרגיל הוביל מספר בלתי מבוטל של עסקים ברחבי העולם, הרוב מתוכם מעולם ההייטק שכבר היה רגיל בצורה מסויימת למצב כזה - לעבוד מהבית.

עסקים שלא התאפשר להם לעשות זאת, כמו רשתות קמעונאות וחנויות שכונתיות קטנות, נאלצו להעביר את המסחר שלהם אל הדיגיטל. אותם אנשים הזדקקו כעת לפחות לרכוש מחשב, והביקוש הרב בשוק הוביל למחסור בשוק השבבים. גם המדינות עצמם הכירו בצורך האסטרטגי שבייצור השבבים, מה שהפך את מפעלי הייצור שאינם במזרח הרחוק למשאב במחסור.

אינטל רוצה להשיב לעצמה את הצמיחה לה התרגלה במשך שנים רבות, ומנגד להאיץ את התחרות אל מול המתחרות הסטנדרטיות. מבחינתה, הרכישה מהווה צעד נוסף בתוכנית שלה להפוך לייצרנית גדולה, משמעותית ותחרותית יותר אל מולן במטרה להחזיר את החברה למסלול עסקי מוצלח, ורכישת טאואר היא עוד צעד במימוש אסטרטגיה זו.

גרף מניית אינטל ב-5 השנים האחרונות

מגפת הקורונה שפרצה בתחילת שנת 2020 החריפה את המצב אף יותר. גל הסגרים והבידודים ששטף את העולם לצד הצורך האנושי להמשיך ולחיות כרגיל הוביל מספר בלתי מבוטל של עסקים ברחבי העולם, הרוב מתוכם מעולם ההייטק שכבר היה רגיל בצורה מסויימת למצב כזה - לעבוד מהבית.

עסקים שלא התאפשר להם לעשות זאת, כמו רשתות קמעונאות וחנויות שכונתיות קטנות, נאלצו להעביר את המסחר שלהם אל הדיגיטל. אותם אנשים הזדקקו כעת לפחות לרכוש מחשב, והביקוש הרב בשוק הוביל למחסור בשוק השבבים. גם המדינות עצמם הכירו בצורך האסטרטגי שבייצור השבבים, מה שהפך את מפעלי הייצור שאינם במזרח הרחוק למשאב במחסור.

אינטל רוצה להשיב לעצמה את הצמיחה לה התרגלה במשך שנים רבות, ומנגד להאיץ את התחרות אל מול המתחרות הסטנדרטיות. מבחינתה, הרכישה מהווה צעד נוסף בתוכנית שלה להפוך לייצרנית גדולה, משמעותית ותחרותית יותר אל מולן במטרה להחזיר את החברה למסלול עסקי מוצלח, ורכישת טאואר היא עוד צעד במימוש אסטרטגיה זו.

- 2.מקצועי מאוד (ל"ת)רמי 15/02/2022 13:22הגב לתגובה זו

- 1.כבוד גדול (ל"ת)רז 15/02/2022 12:52הגב לתגובה זו