לקראת פתיחת שבוע המסחר בוול סטריט, האנליסטים מנתחים

שבוע המסחר בוול סטריט ייפתח על רקע הנעילה המעורבת של שבוע המסחר החולף. על רקע השיפור בנתוני התעסוקה, האנליסטים מתמקדים בניסיון להעריך את הצעדים הבאים של הבנק הפדרלי, ובראשם האפשרות של העלאת ריבית לפני 2023.

הנאום של סגן יו"ר הפד' - מזרז את היציאה מהמדיניות המרחיבה

בנאום שנשא בשבוע שעבר סגן נשיא הבנק הפדרלי ריצ'ארד קלרידה נאמר שאם ההתפתחויות בשוק העבודה ובאינפלציה יהיו בהתאם לתחזיות, כבר בסוף 2022 יתקיימו התנאים להעלאת ריבית. להערכת אלכס זבז'ינסקי, הכלכלן הראשי של מיטב דש, "קשה לדעת מה יהיה בסוף 2022, אך לפחות בסוף 2021 המציאות עומדת ככל הנראה להכות ובגדול את מרבית תחזיות הפד'".

ראשית, בחודש יוני העלה הפד' את תחזית הצמיחה ל-2021 מ-6.5% ל-7%. כדי שהמשק יצמח ב-7% בכל שנת 2021 הוא בסה"כ צריך לצמוח בשיעור של 2.7% בלבד ברבעונים השלישי והרביעי. לפחות לפי GDPNow שמחושב על ידי הפד' הצמיחה ברבעון השלישי צפויה לעמוד על 6%, כך שבסיכוי מאוד גבוה הצמיחה השנתית תהיה גבוהה משמעותית מתחזית הפד'.

שנית, לפי הירידה בשיעור האבטלה מ-5.9% ל-5.4% בחודש יולי ושאר הנתונים המצוינים בשוק העבודה, סביר מאוד שהאבטלה בסוף השנה תרד מתחת לרמה של 4.5% אותה צופה הפד'.

- אבוג'ן נסחרת מתחת למזומן - הזדמנות או מלכודת?

- מנכ"ל אבוג'ן: "חברות כמו גוגל נכנסות לתחום, זה פותח ריינג' אחר של עסקאות שאפשר לעשות"

- המלצת המערכת: כל הכותרות 24/7

שלישת, הפד' צופה שהאינפלציה (PCE Core) תגיע בסוף השנה ל-3.0%. נציין ששלושת המדדים האחרונים היו גבוהים בשיעור של בין 0.3%-0.4% מהממוצע בחודשים אלו בשנים 2015-19.אפילו אם כל המדדים עד סוף השנה יהיו רק זהים לממוצע בשנים 2015-19 קצב האינפלציה PCE Core יגיע ל-3.1%, מעל תחזית הפד'. אולם, אם כל אחד מהמדדים יהיה גבוה רק ב-0.1% מהממוצע ההיסטורי, האינפלציה בסוף השנה תהיה כבר 3.7%.

מקור: Bloomberg ומיטב דש

בכך, ניתן להעריך שהמציאות תגרום לפד' להמשיך ולהקדים את הלו"ז הצפוי של היציאה מהמדיניות המרחיבה, כפי שעשה בחודשים האחרונים. לכן, מעריכים במיטב דש, כי "בסוף השנה התחזיות להעלאת הריבית בארה"ב יוקדמו ל-2022 והפסקת הרכישות תהיה מזורזת יותר ממה שצופים כעת. התפתחות זו משקפת בעיקר סיכון לאג"ח, אך גם שוק המניות, אם ההפתעות יהיו יותר בצד של עלייה באינפלציה מאשר בירידה באבטלה".

- אינטל מאבדת 5%, אמזון 3%; אנבידיה מתחזקת 1.2% - הנאסד"ק יורד 0.3%

- אלי לילי מחזקת את פעילות ה-RNA: תרכוש את אורנה תרפיוטיקס תמורת 2.4 מיליארד דולר

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- ארה״ב במהלך של 12 מיליארד דולר נגד התלות בסין במינרלים...

הבנקים המרכזיים ממשיכים להזרים כספים והמשקיעים מחייכים

ביום שישי פורסם דוח תעסוקה חיובי בארה"ב, ושוקי המניות המשיכו לעלות היות וזו אינדיקציה להתאוששות של הכלכלה האמריקנית. אך להערכת כלכני בנק הפועלים גם אם הדוח היה מפתיע לשלילה, המניות היו כנראה עולות באותה מידה, אם לא יותר. זאת מכיוון שפירושה דבר הוא שעליות הריבית יידחו.

לדבריהם, "יש גורם שלישי שדוחף את השווקים קדימה, וזה לא קשור לצמיחה, או לקורונה, אלא לבנקים המרכזיים. הזרמות הכסף הן הקטליזטור לעליות המחירים בשוקי ההון ובנדל"ן, ושאלת מיליון הדולר היא עד מתי, יוכלו הבנקים המרכזיים להמשיך להזרים כסף ולשמור על ריבית אפסית".

"חלק מחברי הפד, כמו קלרידה לדוגמה, חושבים שצמצום הרכישות יכול להתחיל כבר בקרוב, אך גם הוא סבור שנורמליזציה של הריבית תחל רק ב- 2023. הפד רוכש 40 מיליארד דולר בחודש של איגרות חוב מגובות משכנתאות, בזמן שמחירי הנדל"ן קופצים ב- 17% בשנה, דבר שמעיד על בנק מרכזי שמוכן ליטול סיכונים בטווח הארוך, ובינתיים נהנים מזה המשקיעים בשווקים".

רמת ההכנסה והצריכה בארה"ב נותרה גבוהה

בהמשך לכך, על רקע הירידה בשיעור האבטלה בארה"ב, יונתן כץ וכלכלני לידר שוקי הון, סבורים, כי "עוד חודש-חודשיים של נתוני תעסוקה חיוביים והפד כבר יתחיל לקבוע מועד לצמצום רכישות האג"ח וגם יתחילו מחשבות על העלאת ריבית (לפני 2023), בפרט עם נתוני האינפלציה ימשיכו להפתיע כלפי מעלה".

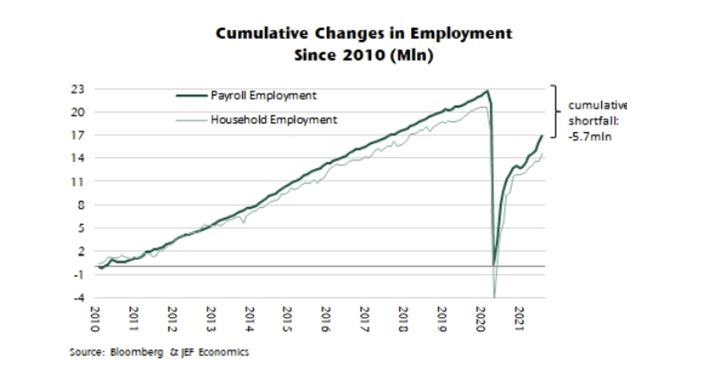

במהלך החודש החולף, שיעור האבטלה ירד ל- 5.4% מ- 5.9% כאשר שיעור ההשתתפות עלה ל- 61.7% מ- 61.6%. שיעור ההשתתפות עדיין נמוך ב- 1.6% יחסית לערב משבר הקורונה. משקי בית רבים עדיין מהססים לגבי חזרה לשוק העבודה. לאור זאת בלידר צופים כי "לקראת ספטמבר, עם החזרה ללימודים, וביטול הטבות התעסוקה של הממשל בכול המדינות בארה"ב, נראה המשך גידול מהיר גם במספר מחפשי עבודה וגם במספר המועסקים".

עונת הדוחות נמשכת עם מבול של חברות ישראליות

יום שני - TYSON FOODS INC INOVIO BIOMEDICAL CORP AMC ENTERTAINMENT HOLDINGS INC

יום שלישי - UNITY BANCORP MCAFEE CORP COINBASE GLOBAL

יום רביעי - EBAY וויקס WENDY'S/ARBY'S GROUP INC

יום חמישי - AIRBNB, INC GEVO INC BAIDU.COMWALT DISNEY

- 1.בארי 08/08/2021 18:59הגב לתגובה זוהכל כבר מגולם פי עשר... ברגע שהראשונים יתחילו לברוח, יהיה תיקון מאסיבי לדעתי