למה Yum! Brands שילמה 72 מיליון ד' על חברה שמכניסה 1 מיליון בשנה?

בחודש שעבר דיווחה חברת Dragontail Systems הישראלית שנסחרת באוסטרליה על רכישתה על ידי Yum! Brands, חברת האם של מותגי פיצה האט, KFC, טאקו בל, בורגר קינג, פיצה דומינו ועוד... כולכם מכירים אותם, הנה הלוגואים:

מתוך אתר החברה

מתוך אתר החברה

מחיר הרכישה עמד על כ- 72 מיליון דולר, כאשר החברה דיווחה על הכנסות של כ- 500 אלף דולר ברבעון הראשון לשנת 2021 והכנסות של כ- 1.4 מיליון דולר בשנת 2020 כולה. כלומר אנחנו מדברים על מכפיל של כ- 50 על הכנסות החברה ב- 12 החודשים האחרונים.

כדי לקבל תמונה מלאה אודות המחיר אותו שילמה Yum!brands נדרש גם להסתכל על מספר הלקוחות הכולל, אולם נגיע לזה מיד.

Dragontail Systems הינה חברת תוכנה ישראלית הנסחרת בבורסה באוסטרליה, הפונה למסעדות ולרשתות מזון במטרה לייעל ולשפר את תהליכי העבודה בתוך המסעדה ולהגדיל את שביעות רצון הלקוח. לחברה מספר רב של כלי עבודה וביניהם קיצור זמני המתנה למשלוח, עבודה במטבח על פי סדר מותאם ולא כרונולוגי, הכנת המנות ללא טעויות וחסכון בעובדים, ועוד. בסופו של דבר מדובר במוצר SaaS עבור בעלי מסעדות, כאשר המטרה הסופית היא להגדיל את הכנסות החברה ואת חווית השירות ללקוחותיה.

- יאם סין: תוכנית רכישה חוזרת בהיקף של עד 2.4 מיליארד דולר

- אחרי הביקורת: מקדונלד'ס סוגרת את 850 הסניפים ברוסיה; סטארבאקס גם

- המלצת המערכת: כל הכותרות 24/7

החברה מציעה ללקוחותיה תוכנה מבוססת בינה מלאכותית, שתפקידה לבצע את כל הפעולות שהוזכרו מעלה. כמו כן, לחברה יש חומרה אותה היא מתקינה אצל לקוחותיה.

מתוך אתר החברה

שימו לב, לצילום מתוך סניף דומינוס פיצה באוסטרליה. מעל עמדות העבודה, ניתן להבחין במצלמה של החברה אשר תפקידה להסתכל על תהליך העבודה ולשפרו. כמו כן, טכנולוגיית החברה יודעת מה הלקוח הזמין ומוודאת שההכנה תואמת את ההזמנה.

החברה הוקמה בשנת 2013 ובדצמבר 2018 היא חתמה על הסכם עם לקוח ראשון – פיצה האט קנדה. כבר בשבוע הראשון לפעילות החברה הציגה יעילות מרשימה, ומספר שבועות לאחר מכן חתמה עם לקוח שני – חברת Recipe , המפעילה כ- 1,500 מסעדות ברחבי קנדה. החברה טענה אז כי Recipe היא זו שפנתה לחברה על מנת לבצע את ההתקשרות. הלקוח הבא של החברה היה פיצה האט – סינגפור. טרום שתוף הפעולה, פיצה האט סינגפור סיפקה 45% מהמשולחים שלה בזמן שמתחת ל- 30 דקות, ועשרה חודשים לאחר מכן כבר רשמה 70% משולחים מתחת ל- 30 דקות (מבין הסניפים שעבדו עם הטכנולוגיה של החברה). כמו כן, גם כמות התלונות על המשולחים ירדו משמעותית. לאחר מכן החברה התרחבה ליבשת השלישית – אוסטרליה, שם שיתפה פעולה עם דומינוס וכן עם פיצה האט. באוקטובר 2019, פחות משנה מאז חתמה הסכם עם לקוח ראשון, החברה נכנסה גם לאירופה – תחילה לאנגליה שם שיתפה פעולה עם פיצה האט גם כן.

בנקודה זו, החברה עבדה עם 2000 סניפים בארבע יבשות, וזאת כשהיא מעסיקה כ- 50 עובדים. באותה נקודה התראיין מנכ"ל החברה, עדו לבנון, ועדכן שהחברה איננה מעסיקה כלל אנשי שיווק ומכירות. כאשר החברה הודיעה על כניסה לשוק האמריקאי, Yum! Brands החליטה שדי לה וביצעה את הרכישה.

- האפאג-לויד וקרן פימי רוכשות את צים ביותר מ-3.5 מיליארד דולר; תימחק מוול סטריט

- מספרי האמת על שוק העבודה האמריקאי - לא צמיחה, אלא קיפאון

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- מורגן סטנלי: "המניות האלו יעלו מעל 100%; הזדמנות במרכזי...

נחזור למספרים של החברה. נכון לדצמבר 2020 לחברה היו 2,663 נקודות מכירה. אם לוקחים בחשבון 500 אלף דולר הכנסות ברבעון, ניתן להבין כי לקוח ממוצע מכניס לחברה בערך 200 דולר ברבעון או 800 דולר בשנה. כמה Yum! Brands שילמה?

ובכן, בסוף הרבעון הראשון החברה דיווחה על 3,480 נקודות מכירה, כלומר קצת מעל 20 אלף דולר לכל נקודת מכירה – מכפיל של כ- 25 על ההכנסות המתואמות.

אז איך בכלל מגיעים למחיר הזה והאם הוא אי פעם יחזור?

אז לא, המחיר ששילמה Yum! Brands על Dragontail Systems זה מחיר שיהיה כמעט בלתי אפשרי להחזיר מתוך הפעילות בשנים הקרובות. גם צמיחה מאסיבית של לקוחות לא תעזור. חשוב לציין בהקשר הזה שהחברה בהפסד וגם הפעילות עצמה נמצאת בגירעון קבוע. אגב, החברה עצמה טוענת שההכנסה המקסימלית מלקוח היא 580 דולר לחודש שהם 7000 דולר בשנה.

מתוך אתר החברה

אז מה בכל זאת יש כאן? דאטה. והרבה.

המידע של איזו פיצה הכי נמכרת באוסטרליה לפי אזור, קיימת במאגרים של דומינוס וגם במאגרים של פיצה האט. אך האם יש מישהו שחשוף לנתונים של שתי החברות ביחד? כנראה שלא.

המידע על הרגלי הצריכה לפי אזורים זו נקודה משמעותית מאוד. אם Dragontail Systems פרוסה על פני מאות מסעדות בעיר מסוימת, היא תוכל לקבל לבסוף אומדן על הרגלי הצריכה הכוללים של תושבי העיר. כמה צמחוניים? כמה אוכלי בשר? ועוד המון נתונים שהתשובה להם היום מתקבלת, במקרה הטוב, על ידי סקר צרכנים לא אמין.

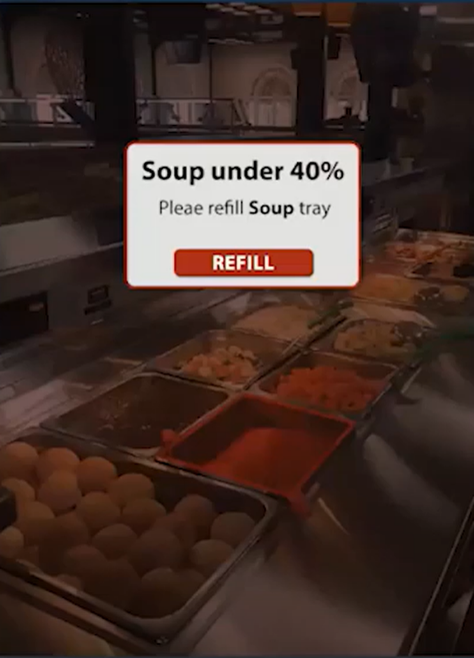

מהי המנה המצליחה ביותר בבופה של בית מלון? מהי המנה הכי פחות מועדפת בבופה של בית מלון?

אולי בסוף נקבל גם מוצרים יותר מותאמים

מתוך אתר החברה

המידע אליו תהיה חשופה Dragontail Systems הוא הרבה מעבר ל-60 דולר בחודש מכל לקוח. בעולם בו שוק האוכל נמצא בפני שינוי משמעותי, יש חשיבות עצומה למידע על העדפות האוכל של צרכנים.

- 2.דג 17/08/2022 10:43הגב לתגובה זוהם מתחרים ישירים שלהם, מתוך 3 שחקני ענק בענף

- 1.אהבתי. מעניין ל״ת (ל"ת)אור 19/06/2021 20:03הגב לתגובה זו