הפד' חושף את הרכישות שביצע עד כה בשוק האג"ח הקונצרני

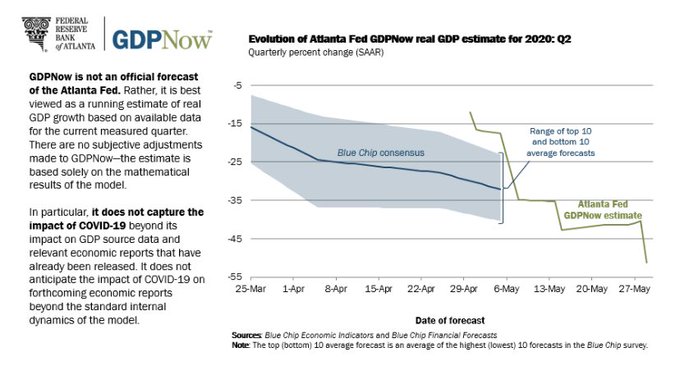

בעקבות נתוני המאקרו שפורסמו היום (לכתבה המלאה), המודלים של הפד' בנוגע לתמ"ג בארה"ב מעדכנים (שוב) כלפי מטה את התחזיות לרבעון הנוכחי. המודל של שלוחת הפד' באטלנטה מציג ככל הנראה את הסיטואציה הקיצונית ביותר כרגע בשווקים - התרסקות של לא פחות מ-51.2% בתוצר המקומי ברבעון הנוכחי. כיצד קורה שהשוק שהכלכלה עשויה להתכווץ בצורה כה דרמטית ומדד הנאסד"ק קרוב לרמות שיא כל הזמנים?

התחזית של מודל הפד' באטלנטה לתמ"ג בארה"ב: התרסקות היסטורית ברבעון הנוכחי

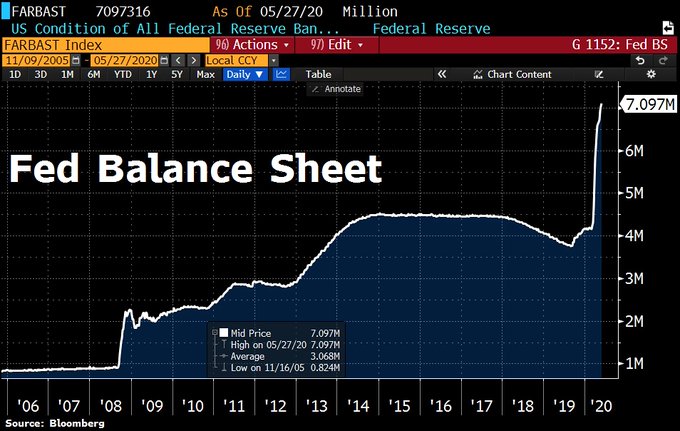

מאזן הפד' המעודכן: ממשיך לגדול בהתמדה כאשר הבנק רוכש עוד ועוד נכסים

עיקר הזינוק השבוע הגיע מתוכנית הבנק להתערבות בשוק האג"ח הקונצרני - עם עלייה של מעל ל-30 מיליארד דולר. נציין כי התמיכה של הבנק בשוק האג"ח הקונצרני הייתה נמוכה הרבה יותר והסתכמה ב-2.98 מיליארד דולר. הסיבה לפער: הרישום כולל סכום שקיבל הבנק ממשרד האוצר האמריקני.

הפד' חושף הערב את הרכישות שביצע עד כה בשוק האג"ח הקונצרני. באופן צפוי, הפד' מתרכז עד כה בתעודת הסל LQD, העוקבת אחר הדירוגים הגבוהים בארה"ב ורכש כ-2.5 מיליון מניות בתעודה. במקביל, גם תעודות הסל העוקבות אחר שוק האג"ח בדירוג הנמוך ("אג"ח זבל) כמו JNK ו-HYG זכו לביקושים גבוהים. הבנק לא רכש עד אג"ח של חברה בודדת.

הרכישות של הפד' בשוק האג"ח הקונצרני:

בתוך כך, הבנק ציין כי קיבל בימים האחרונים כסף מהממשל האמריקני לטובת התוכנית להתערבות בשוק האג"ח המוניציפלי. הודעה זו, ביחד עם העובדה שהבנק הוסיף שורה לתוכנית זו במאזנו, מאותתים כי תוכנית זו צפויה לצאת לדרך כבר בימים הקרובים.

מאזן הפד' צפוי להשיך לעלות בקצב מתון בתקופה הקרובה, אך במקביל צפוי הממשל האמריקני לאזן את הירידה בתמיכה כאשר הוא עומד להצף את השוק בדולרים (כפי שדיווחנו אמש).

בתוך כך, יו"ר הפד' ג'רום פאואל נאם הערב וסיפק מספר רמזים בנוגע למדיניות העתידית של הבנק. פאואל טוען שוב כי ריבית שלילית בארה"ב היא לא מהלך סביר וכי "הגופים המוסדיים בארה"ב לא בנויים לעבוד עם ריבית שלילית". בנוגע למאזן הבנק העצום טען פאואל כי "הפד' איננו קרוב לגבול של המאזן. עם זאת, מאזן הפד' לא יכול לגדול לרמות אינסופיות".

בנוגע להתערבות הבנק בשוק האג"ח הקונצרני והעובדה שהפד' קונה כעת גם אגרות חוב בדירוג זבל (הפד' קנה בשבועות האחרונים אג"ח של חברת הרץ', שהודיע בשבוע האחרון על פשיטת רגל), פאואל טען כי "אכן, חצינו הרבה קווים אדומים בפעולות האחרונות" אך הוסיף כי הוא מרגיש מאוד בנוח בנוגע לתגובה שהציג הבנק.

בתוך כך, הבנק ציין כי קיבל בימים האחרונים כסף מהממשל האמריקני לטובת התוכנית להתערבות בשוק האג"ח המוניציפלי. הודעה זו, ביחד עם העובדה שהבנק הוסיף שורה לתוכנית זו במאזנו, מאותתים כי תוכנית זו צפויה לצאת לדרך כבר בימים הקרובים.

מאזן הפד' צפוי להשיך לעלות בקצב מתון בתקופה הקרובה, אך במקביל צפוי הממשל האמריקני לאזן את הירידה בתמיכה כאשר הוא עומד להצף את השוק בדולרים (כפי שדיווחנו אמש).

בתוך כך, יו"ר הפד' ג'רום פאואל נאם הערב וסיפק מספר רמזים בנוגע למדיניות העתידית של הבנק. פאואל טוען שוב כי ריבית שלילית בארה"ב היא לא מהלך סביר וכי "הגופים המוסדיים בארה"ב לא בנויים לעבוד עם ריבית שלילית". בנוגע למאזן הבנק העצום טען פאואל כי "הפד' איננו קרוב לגבול של המאזן. עם זאת, מאזן הפד' לא יכול לגדול לרמות אינסופיות".

בנוגע להתערבות הבנק בשוק האג"ח הקונצרני והעובדה שהפד' קונה כעת גם אגרות חוב בדירוג זבל (הפד' קנה בשבועות האחרונים אג"ח של חברת הרץ', שהודיע בשבוע האחרון על פשיטת רגל), פאואל טען כי "אכן, חצינו הרבה קווים אדומים בפעולות האחרונות" אך הוסיף כי הוא מרגיש מאוד בנוח בנוגע לתגובה שהציג הבנק.

- 6.וזה יתפוצץ להם בפרצוף! 30/05/2020 21:49הגב לתגובה זווזה יתפוצץ להם בפרצוף!

- 5.ישראל 30/05/2020 20:19הגב לתגובה זואתה החלון שלנו לוול סטריט

- 4.שאלה מחכה לתשובה 30/05/2020 07:00הגב לתגובה זוהאם עדיף לממשל להשקיע את הטריליונים בתשתיות על פני כל המדינה דבר שיעצים התעסוקה והכלכלה האמיתית ?

- 3.עם בחירות בארה"ב, ריבית אפס ותמיכה בלתי מסוייגת של הפד- (ל"ת)אליק 29/05/2020 22:57הגב לתגובה זו

- 2.תתפלא בחודשיים ועם גל שני השווקים יתרסקו (ל"ת)רמי 29/05/2020 22:45הגב לתגובה זו

- שלומי 29/05/2020 23:06הגב לתגובה זועם בחירות בארה"ב בקרוב, סביבת ריבית אפס ותמיכה בלתי מסוייגת של הפד הכיוון למעלה ברור.

- 1.אז למה השוק לא מתרסק ???? (ל"ת)הצלף 29/05/2020 21:08הגב לתגובה זו

- הנביא 29/05/2020 23:34הגב לתגובה זוכי אין מה ללעוג לפד, ששם יש את טוביי הכלכלנים בעולם, שגורמים לשווקים לא ליפול. יש לך עצה יותר טטבה משלהם? איך היית נוהג אחרת. הכלכלה כנראה היצה מתרסקת עם רעיונות לא מקצועיים. מה לעשות - שורטים זה לחלשים.

- הכלכלות בנויות כך שכל 100 שנים הם קורסות כ 90% , עכשיו הפד זורע את זרעי הפורעות שיגשימו את הנבואה הזו. הבלון הזה יתפוצץ והוא יצליף ויכאיב לכולם . (ל"ת)אריאל 29/05/2020 21:53הגב לתגובה זו

- אלון 29/05/2020 22:34איזה ליצן. יושבים טובי הכלכלנים בפד וטוקבקיסט בביזפורטל מבטל בהינף קולמוס את מעשיהם בגלל השורט בו הוא נמצא

- בן 29/05/2020 21:34הגב לתגובה זוהבנק המרכזי בארהב רוצה להמר נגדו ?

- מ 29/05/2020 21:26הגב לתגובה זוכי אין קשר בין המציאות למה שהאתר הזה מנסה לפמפם כל הזמן.. פתאום איזה מדד באטלנטה קובע את מצב כלכלת ארה"ב שרק לפני חודשיים הייתה בשיאה. כאילו שחודשיים הסגר יכולים להרוס כלכלה של מעצמה כמו אמריקה..

- אתה בדיוק מראה את הסיבה: חוסר קשר למציאות ,כלכך הרבה שטויות ב 4 שורות. (ל"ת)פשוט מאד מאד 30/05/2020 13:28