נובמבר בקרנות ההשתלמות במסלול הכללי: מור אנליסט והראל מובילות - מיטב ואנליסט ראשונות ב-3 שנים

מה התשואה של קרן ההשתלמות שלכם ואיך היא ביחס לאחרות? האם כדאי להתנייד בין קרנות (היום זה פשוט) ולמה בטווח הארוך אין מנהלים שמספקים תשואה עודפת? האם תשואה שלילית של חודש אחד אמורה להשפיע על ניהול התיק?

בחודש נובמבר 2021 כמעט כל גופי החיסכון הניבו תשואה חיובית למשקיעים בקרנות ההשתלמות במסלול הכללי. אמנם לא מדובר בתשואה גבוהה אך בכל זאת חיובית.

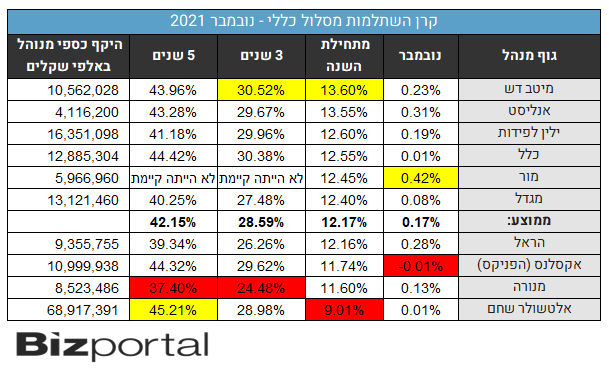

קרנות ההשתלמות במסלול הכללי הניבו בממוצע 0.17%, וזאת לעומת תשואה הממוצעת, הגבוהה והחריגה, של 2.4% בחודש אוקטובר. מתחילת השנה הניבו הקרנות בממוצע 12.17%, ומדובר בהחלט בשנה טובה לקרנות. התשואה הממוצעת ל-3 שנים עומדת על 28.59%, והתשואה הממוצעת בטווח הבינוני של 5 שנים עומדת על 42.15%.

מובילות את הטבלה בחודש נובמבר בקרנות ההשתלמות הכלליות (קרנות השתלמות עם פיזור בין השקעות סולידיות באג"ח למרכיב של מניות) הן מור עם 0.42%, אנליסט עם 0.31%, הראל היא השלישית עם 0.28%, והרביעית היא מיטב דש עם 0.23%.

בתחתית מגדל עם 0.08%, כלל ואלטשולר שחם עם תשואה אפסית של 0.01% ונועלת את הטבלה אקסלנס של הפניקס עם תשואה שלילית אפסית של 0.01%-

- קרנות השתלמות בינואר - תשואה של 2.3% במסלול הכללי; תשואה של 4.5% במנייתי

- ככה הפסדתם תשואה של 20% בקרן ההשתלמות ב-5 שנים; ומה זה אומר על ההמשך?

- המלצת המערכת: כל הכותרות 24/7

מתחילת השנה: מיטב דש ממשיכה להוביל עם 13.6%, מיד אחריה אנליסט עם 13.55%, השלישית היא ילין לפידות עם 12.6% ואחריה כלל עם 12.55%.

בגזרת המאכזבות: אקסלנס של הפניקס עם 11.74%, מנורה עם 11.6% ונועלת את הטבלה אלטשולר שחם עם 9.01% בלבד.

במבט לטווח של שלוש שנים - מיטב דש מובילה עם תשואה של 30.52%, אחריה כלל עם 30.38%, ילין לפידות שלישית עם 29.96%, והרביעית היא אנליסט עם 29.67%.

המאכזבות בטווח הזה: מגדל עם 27.48%, הראל עם 26.26%, ונועלת את הטבלה מנורה מבטחים עם 24.40%.

- יד שנייה ממעמד הביניים: השוק החלופי שמספק לנו את הצורך לקנות

- יום הולדת, הוצאה נכבדת: איך הפכו מסיבות הילדים להפקות ענק של אלפי שקלים?

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- יד שנייה ממעמד הביניים: השוק החלופי שמספק לנו את הצורך לקנות

במבט ל-5 שנים, למרות השנה הגרועה - אלטשולר שחם עדיין מוליכת הטבלה בזכות תשואות העבר, אבל כבר ממש לא בהרבה. הפער רק הולך ומצטמק בכל חודש וכעת עומד על פחות מ-0.8%. כבר אפשר לומר שככל הנראה את שנת 2021 באלטשולר שחם בוודאי ירצו לשכוח (להרחבה - האם מגע הקסם של אלטשולר נעלם?)

עם זאת, צריך לזכור שהשקעות הן ריצה לטווח ארוך. לפני מספר חודשים הגן גילעד אלטשולר החלטות ההשקעה שלו בסין ואמר בראיון לביזפורטל: "בטווח הארוך אסיה תעשה תשואה עודפת לעומת העולם. אירופה ואג"ח - לא מעניין. ישראל זניחה בשוק העולמי, לכן לא הגיוני להחזיק כאן 30-40% מהתיק, וזו טעות שישראלים עשו בעבר". מהבחינה הזו - הוא בהחלט צודק.

שוק קרנות ההשתלמות מנהל כ-330 מיליארד שקל, מהווה כמחצית משוק הגמל כולו והוא הקטגוריה הצומחת ביותר בקופות הגמל (ובכלל בתעשיית החיסכון-השקעות). שוק קרנות ההשתלמות הוא שוק מאוד רווחי לגופים המנהלים, כאשר דמי הניהול בו עומדים בממוצע על 0.8%-0.9%. יש לקוחות שמצליחים לקבל (תלוי בגוף) דמי ניהול מעט נמוכים יותר, אבל בממוצע מדובר על עלויות ניהול גבוהות משמעותית. זה נובע מסיבה עיקרית אחת - מוצר אטרקטיבי (בעיקר מבחינת מיסוי) ומנגד, תחרות לא חזקה מספיק.

התחרות דווקא אמורה היתה לעלות מדרגה על רקע אפשרות הניודים. הציבור פחות מודע לאפשרות הזו וגם אם הוא מודע הוא חושש להפעיל אותה, אבל אם אתם לא מרוצים מהתשואה של הקרן שלכם, אתם יכולים לעבור במהירות לקרן אחרת (בלי מיסוי, עלויות וכו'). האמת שזה - WIN WIN בשבילכם כי לרוב הגוף שמנהל לכם את הקרן ינסה להשאיר אתכם ולהציע לכם עמלות טובות יותר, ואם לא אתם משפרים את מצבכם עם קרן לגישתכם טובה יותר. עם זאת, חשוב לציין - יש גופים שמייצרים תשואה עודפת, אבל ככל שהחיסכון הוא לטווח ארוך יותר, כך הסיכוי שיהיה גוף מבריק בתשואות ושאתם תבחרו בו הוא נמוך. בסופו של דבר כולם "מתמרכזים" - מספקים תשואות ממוצעות. לכן, אולי דילוגים בין קרנות השתלמות כדי לנסות לאתר את המנהל הטוב ביותר, עשויי לתרום לתשואה הכוללת, אך אף אחד לא נביא ולא ניתן לדעת מי יהיה המנצח של החודשים הבאים והשנים הבאות.

מה זאת קרן השתלמות ואיך לבחור?

קרנות השתלמות הן מכשיר חיסכון לטווח בינוני - 6 שנים, אך לאור היתרונות הרבים הגלומים בו, החוסכים מעדיפים להאריך את החיסכון דרכו ובמקרים רבים הם מגיעים איתו עד לפנסיה. בקרנות השתלמות יש הטבה גדולה שגלומה כבר בעת ההפקדה - הטבת מס של העובד ובנוסף יש פטור על הרווחים השוטפים בקרן בעת המימוש.

איך לבחור קרן השתלמות? הנחת הבסיס היא שמנהלי השקעות טובים ימשיכו להיות טובים גם בעתיד. זו לא הבטחה מוחלטת. אבל זה המידע היחיד שניתן לגזור ממנו לגבי העתיד. את התשואות של מנהלי הקרנות עדיף לבחון לטווח ממושך. ככל שהתשואות של גוף מסוים טובות לאורך זמן, כך זה מחזק את ההנחה לגבי היותו גוף שיודע לנהל את הכסף והוא ינהל היטב גם בעתיד. עם זאת, יש גם חשיבות לטווח הקצר. תשואה טובה בחודש או בחודשים האחרונים, על פני האחרים יכולה ללמד על שינוי כיוון של מנהל ההשקעות לעומת האחרים, על חשיבה מחוץ לקופסה, על גמישות, על יכולת ליצירת ערך.

קרנות כלליות

רוב הכסף של הציבור, המחזיק קרנות השתלמות נמצא בקרנות השתלמות כלליות. מדובר בקרנות שיש בהן רכיב של מניות אך בעיקר רכיב של אג"ח. אגרות חוב נתפסות פחות מסוכנות, וככה התיק יותר מאוזן. אלא שזה סותר את הגישה של השקעה לטווח בינוני-ארוך. כשאתם משקיעים לזמן ארוך כדאי, על פי מחקרים רבים ומגוונים להשקיע במניות. בכל נקודת זמן של השקעה, אם תצאו אחרי זמן ממושך אתם צפויים להרוויח - לא תמיד, לא בכל מקום (יפן חריגה מבחינה זו), אבל ברוב הגדול מאוד של המקרים - מניות מספקות תשואה עודפת.

לקריאה נוספת:

>>> קרנות השתלמות המסלול המנייתי בנובמבר: מי עלתה ב-0.7% ומי איבדה החודש יותר מ-1%?

>>> שוק המניות יקר? אחוז המניות בקרנות ההשתלמות מזנק ל-45% בממוצע במסלול הכללי

- 6.ישראלי 30/12/2021 21:09הגב לתגובה זוהבעיה המרכזית באלטשולר היא שבניגוד למתחרות אין ללקוחות אפשרויות בחירה משמעותיות להשקעה. הבחירות המרכזיות לתשואה זה מנייתי או כללי. אצל המתחרות יש עוד אופציות כולל s&p שהביא בשנה האחרונה לבד 22% תשואה. הלקוחות היום מבינים יותר ורוצים לבחור יותר לגבי ההשקעות שלהם. תנו יותר בחירה ללקוחות ותראו לקוחות מרוצים.

- 5.אידיוט 17/12/2021 19:50הגב לתגובה זוכל בתי השקעות אותו דבר. פעם למעלה , פעם למטה.

- 4.!!!!! 16/12/2021 08:56הגב לתגובה זומה קרה לאלטשולר מנהל כושל מחשבה לנטוש

- 3.משקיע 15/12/2021 23:13הגב לתגובה זויש טבלה של כל תשואות הקרנות בכל המסלולים ב funder. אנליסט עשו 99% ב5 שנים. לדעתי, תהיה נהירה של כספים אליהם ואל ילין לפידות, אז המניות של אנליסט ושל אטראו ייטפסו מאוד בזמן הקרוב (לא המלצה... רק ניחוש)

- 2.המהמר 15/12/2021 16:39הגב לתגובה זוגלעד גדול מדי וישראל לא רלוונטית עבורו ולכן הוא ימשיך לאכזב

- 1.רפי 15/12/2021 15:35הגב לתגובה זומה עשו קרנות ההשתלמות וקופות הגמל המנייתיות בנובמבר

- תשואה שלילית (ל"ת)חוסך 15/12/2021 17:13הגב לתגובה זו