אחרי נפילה של 90% במניה - טראקנט ממשיכה לגסוס

אחרי הסכמי אברהם היה לטראקנט טראקנט -1.9% חזון שאפתני - גשר יבשתי בין בחריין ואיחוד האמירויות לישראל, מצרים ואירופה. מנכ"ל החברה, חנן פרידמן, יצא עם משלחת לבחריין להתחיל לקדם את שיתופי הפעולה עם הגופים במדינה: "חתמנו שם על הסכם לשיתוף פעולה עם שר התעשייה של בחריין, עבדול אבן עדל פאקרו, והתחלנו לספק שירותים במפרץ הפרסי. כיום החברה שלנו מעניקה שירותים לחברות באמירויות, שמעניקות שירותי לוגיסטי לצבא ארה"ב", אמר פרידמן בשיחה עם ביזפורטל.

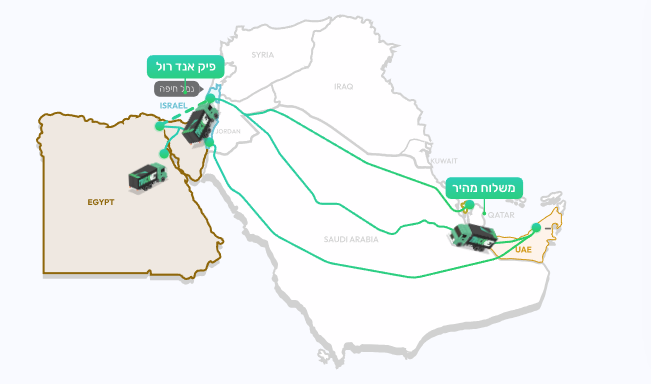

הגשר היבשתי של טראקנט; קרדיט: אתר החברה

אלא שכמו במדבר הגדול שמפריד בין ישראל לבחריין ודובאי - הרבה חול, ואין מה לאכול. דוחות המחצית הראשונה של החברה ממשיכים להראות שהחברה בגסיסה, והחלומות על מסדרון סחר בינינו לבין הנסיכויות מהמפרץ כנראה יישארו בגדר חלומות.

חברה בגסיסה

הכנסות החברה במחצית הראשונה הסתכמו ב-868 אלף שקל לעומת 162 אלף שקל בתקופה המקבילה. ההפסד התפעולי הסתכם ב-2 מיליון שקל לעומת 3.6 מיליון שקל במחצית המקבילה וההפסד הנקי הסתכם ב-2.7 מיליון שקל לעומת 4.8 מיליון שקל במחצית המקבילה.

- לאומי מסכם רבעון חיובי, התשואה להון 16.3%

- לאומי מוריד את הריבית על משכנתא למעבירי משכורת ב-0.25%

- המלצת המערכת: כל הכותרות 24/7

חנן פרידמן, מנכ"ל טראקנט; קרדיט: יח"צ

החברה צמצמה את התזרים השלילי מפעילות שוטפת ל-754 אלף שקל במחצית לעומת תזרים שלילי של 4.1 מיליון שקל בתקופה המקבילה, אבל קופת המזומנים שלה הולכת ונעלמת - נכון לתום המחצית הראשונה היו לחברה בקופה 61 אלף שקל במזומן ושווי מזומן, זאת לעומת 329 אלף שקל בתקופה המקבילה. לצד זאת, לחברה גירעון בהון חוזר של 4.5 מיליון שקל וגירעון בהון של 7.8 מיליון שקל.

גורמים אלה, לפי מבקר החברה, מציבים לחברה הערת עסק חי, כאשר החברה מתנהלת עם הערת עסק חי מאז הדוחות למחצית הראשונה של 2022.

דיבורים כמו חול

- מכפיל הון של 0.9 וצבר פרויקטים של 1.7 מיליארד שקל: האם אלביט הדמיה מעניינת?

- מטריא ללוזון פיננסים: המהלך להפיכת פלטפורמת ה-P2P ל"בנק קטן"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

טראקנט פיתחה פלטפורמה מבוססת ענן לאופטימיזציה של התובלה היבשתית עבור חברות המנהלות ציי רכב. המערכת שלה מייצרת אוטומציה לתהליכי שילוח סחורה. היא יודעת לשייך מטענים למשאיות, אוניות ומטוסים, תוך שהיא מתייחסת למיקום המשאית, האונייה או המטוס, גודל המטען, רמת הביטוח, היעד והזמן שייקח למשאית, למטוס או לאונייה להגיע ליעד. במקביל, הטכנולוגיה עוקבת ומודדת את פליטת גזי החממה בתהליך המשלוח.

הסנטימנט סביב טראקנט היה שלילי עד בערך לפני שנה, סמוך לחתימה על הסכמי אברהם, כאשר מאז החברה הודיעה על מספר הסכמים נוספים, כמו למשל מימוש אופציה של משרד רוה"מ להזמנה קיימת עד לחודש יוני 2025 בתמורה ל-266 אלף שקל.

אבל המספרים בדוחות לא משתמעים לשתי פנים, והמשקיעים יודעים זאת - מניית טראקנט ממשיכה לקרוס, היא איבדה 90% מאז ההנפקה ב-2021 והיא נסחרת היום לפי שווי של 20 מיליון שקל בלבד, זאת אחרי נפילה של 55% מתחילת השנה ושל 46% ב-12 החודשים האחרונים.

- 4.אנונימי 02/09/2024 22:31הגב לתגובה זולהזכירכם קוראי ביזפורטל היקרים…טראקנט כמו אוגווינד כמו אלקטריאון כולם יוצאי חלציו של קרן הון הסיכון מהדרום קפיטל נייצר ..יש עוד כמה ששכחתי אבל הרעיון ברור.היחידה שעדיין לא נתפסה על חם היא אלקטריאון בגלל שיש בעל מניות בכפר שמריהו שמספר לכולם בכפר כמה המנייה זולה ביחד עם עוד מפמפמים וסוחרי יום. כלל פסגות חברות רכב ועוד כל מיני שמות זורקים שם גטונים מה שנותן גושפנקא לשווי לכאורה.להזכירכם גם טויוטה ועוד כמה יפנים זרקו כסף באקוואריוס ויש עוד מלא דוגמאות.ברק בנסקי המהמר החדש בשוק ההון שמהמר על כל דבר שזז בשוק ,נדלן ועוד נדלן ואלקטריון אם יצליח ינפנף ואם יפסיד יעבור למוסדי אחר.אל תתפטו ,הכל זה אחיזת עיניים במיוחד חברת הכלום ושום דבר אלקטריאון

- 3.מדובר במנכ״ל שקרן ונוכל שרק מנסה לפמפם את מחיר המנ 02/09/2024 17:45הגב לתגובה זומדובר במנכ״ל שקרן ונוכל שרק מנסה לפמפם את מחיר המניה עם הודעות חסרי תוכן.

- 2.פושט רגל שהסתיר מידע (ל"ת)02/09/2024 13:53הגב לתגובה זו

- 1.אנונימי 02/09/2024 13:22הגב לתגובה זוחבל שלא מציינים זאת בכתבה…מי שהיה יודע שחנן פרידמן היה פושט רגל 10 שנים בחיים לא היה משקיע! משובר בהונאת משקיעים נטו