נובמבר בקרנות הנאמנות - גיוס כולל של כ-7.1 מיליארד שקל

לאחר תקופה ארוכה בה הקרנות הכספיות הובילו את הגיוסים המשמעותיים ביותר, הרי שהחודש התעשייה הפסיבית הובילה את המגמה החיובית עם גיוס גדול של כ-4.1 מיליארד שקל. קרנות הסל סיימו את החודש עם גיוס של כ-3 מיליארד שקל, והקרנות המחקות הוסיפו סכום של כ-1.1 מיליארד שקל, כאשר רוב הגיוס בתעשייה הפסיבית הגיע מקטגוריות המתמחות במניות בארץ ובחו''ל. נאור כהן, מנהל קשרי יועצים במיטב בית השקעות, עם סקירה של תעשיית קרנות הנאמנות לחודש נובמבר.

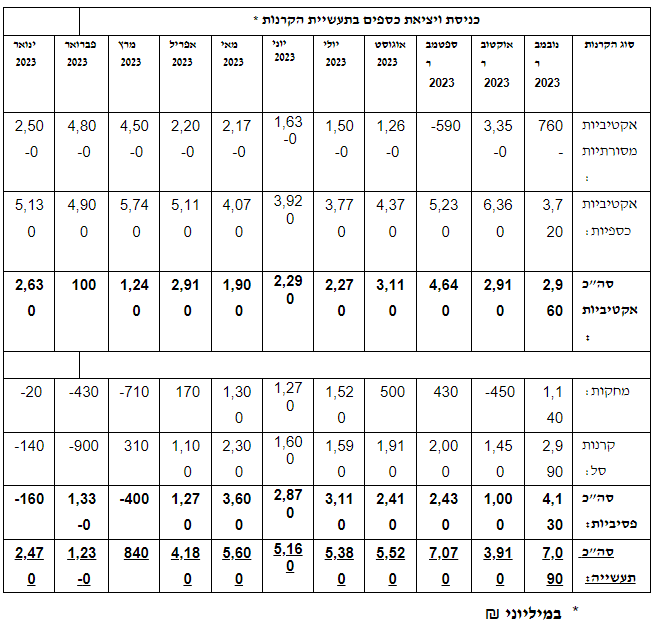

המספרים

בקטגוריית הקרנות הכספיות נרשם גיוס גדול של כ-3.7 מיליארד שקל. סך נכסי התעשייה כולה עלה בחודש נובמבר בכ-18.5 מיליארד שקל, שמהווים עלייה של כ-4.3% מכ-423.9 מיליארד שקל, לכ-442.4 מיליארד שקל. עלייה שנובעת מתשואה חיובית של כ-2.7% (תרומה של כ-11.4 מיליארד שקל), וגיוס של כ-7.1 מיליארד שקל.

מתחילת השנה סך נכסי תעשיית הקרנות עלה בכ-74 מיליארד שקל, שמהווים עלייה של כ-20% מכ-368.6 מיליארד שקל לכ-442.4 מיליארד שקל, עלייה שנובעת מתשואה חיובית של כ-7.8% (תרומה של כ-29 מיליארד שקל), וגיוס של כ-45 מיליארד שקל. רוב הגיוס – בקרנות הכספיות.

נובמבר בשווקים הפיננסיים

חודש נובמבר נפתח בעליות חזקות במדדי המניות המובילים בעולם ובישראל תוך ירידת התשואות לפדיון של אגרות החוב הממשלתיות, והיחלשות שער הדולר מול סל המטבעות. זאת, על רקע נתונים כלכליים שהתפרסמו בארה"ב המעידים על האטה במשק האמריקאי. האינפלציה בארה"ב המשיכה לרדת ואף מעבר לתחזיות מה שגרם להמשך ירידת התשואות לפדיון של אגרות החוב הממשלתיות האמריקאיות, לרווחי הון ולהמשך התנופה במדדי המניות המובילים.

שוק המניות הישראלי רשם חודש חיובי מאוד וכך גם שוק איגרות החוב הממשלתיות והקונצרניות. שער השקל רשם התאוששות משמעותית מול שער הדולר.

תעשיית קרנות הנאמנות הגיבה להתאוששות הנ''ל עם התמתנות של ממש בפדיונות בתעשייה האקטיבית, כאשר בשבוע האחרון יציאת הכספים פסקה. מנגד, נרשמו גיוסים נאים מאוד בתעשייה הפסיבית בכל מה שקשור בקטגוריות המתמחות באג''ח חברות ובמניות בישראל.

התעשייה האקטיבית המסורתית בחתך של קטגוריות

בתעשייה האקטיבית המסורתית ניכר שינוי ברור במגמה בחודש נובמבר, כאשר חלק מהקטגוריות אשר ראו פדיונות בתקופה האחרונה החלו לגייס. קטגוריית אג"ח בארץ – חברות והמרה גייסה סכום של כ-130 מיליון שקל, אחריה קטגוריית מניות בחו"ל הוסיפה גיוס של כ-75 מיליון שקל וקטגוריית ממונפות ואסטרטגיות הוסיפו לגיוס כ-15 מיליון שקל. קטגוריית אג"ח כללי ממשיכה להיות הקטגוריה הפודה ביותר, עם התמתנות משמעותית בקצב הפדיונות, סיימה את החודש עם פדיון של כ-570 מיליון שקל.

קטגוריית אג"ח מדינה פדתה סכום של כ-280 מיליון שקל. קטגוריית מניות בארץ סיימה את החודש עם פדיון של כ-90 מיליון שקל. קטגוריית גמישות פדתה סכום של כ-20 מיליון שקל. קטגוריית אג''ח בחו''ל שידעה גיוסים נאים בחודשים האחרונים, עברה לפדיונות קטנים בסך של כ-20 מיליון שקל. זאת, על רקע הייסוף בשקל.

הקרנות הכספיות: ממשיכות לגייס אבל פחות

- הדאו ישמור על ה-50,000 נק'? התעסוקה, האינפלציה והמשך הדוחות יכריעו

- אמאר סוברמאניה עובר לאפל - במשימה להוציא אותה מהשיתוק הטכנולוגי

- המלצת המערכת: כל הכותרות 24/7

גם החודש נמשך הגיוס של הקרנות הכספיות תוך ירידה בקצב הגיוס, כאשר בנובמבר נכנס אליהן סכום של כ-3.7 מיליארד שקל. הקרנות הכספיות השקליות גייסו כ-3.5 מיליארד שקל. הקרנות הכספיות הדולריות הוסיפו סכום של כ-0.2 מיליארד שקל. זאת, למרות הנפילה בשער הדולר מול השקל. ב-21 החודשים האחרונים מאז החלו הקרנות הכספיות לגייס סכומים משמעותיים, גייסו הקרנות הכספיות סכום גדול של כ-85 מיליארד שקל ונתח השוק שלהן נסק מכ-4.2% לכ-24%. נתח השוק שלהן מתוך תעשיית הקרנות האקטיביות בלבד (בקרנות הפסיביות אין קרנות כספיות) עומד על 42.2%. סך נכסיהן של הקרנות הכספיות עומד על כ-106.4 מיליארד שקל, שיא של כל הזמנים.

התעשייה הפסיבית: קרנות הסל והקרנות המחקות: מגמת גיוסים חזקה

חודש נובמבר בתעשייה הפסיבית התאפיין במגמה מעורבת, עם גיוס כולל של כ-4.1 מיליארד שקל, כשהגיוס הגיע ברובו מתעשיית קרנות הסל שגייסה סכום של כ-3 מיליארד שקל תעשיית הקרנות המחקות הוסיפה לגיוס סכום של כ-1.1 מיליארד שקל.

קטגוריית מניות בחו''ל היא המגייסת הגדולה החודש בתעשייה הפסיבית עם סכום גדול של כ-2 מיליארד שקל . כאשר רובו המוחלט של הגיוס הגיע מתעשיית קרנות הסל - אשר גייסו כ-1.55 מיליארד שקל והקרנות המחקות הוסיפו סכום של כ-0.45 מיליארד שקל.

- הפניקס רוכשת את השליטה ב-BUYME; ישראכרט תרשום רווח של עד 90 מיליון שקל

- המוסדיים הזרימו 81 מיליון שקל להרחבת הפעילות של ר.ג.א

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

קטגוריית מניות בארץ סיימה את החודש כמגייסת השנייה בגודלה, כשגייסה סכום נאה מאוד של כ-1.6 מיליארד שקל, כאשר קרנות הסל גייסו כ-1.3 מיליארד שקל והקרנות המחקות גייסו סכום של כ-0.3 מיליארד שקל. קטגוריית חברות והמרה גייסה כ-510 מיליון שקל, כאשר קרנות הסל גייסו סכום של כ-290 מיליון שקל, והקרנות המחקות הוסיפו סכום של כ-220 מיליון שקל.

קטגוריית אג"ח בחו"ל גייסה סכום של כ-200 מיליון שקל, הקרנות המחקות גייסו סכום של כ-260 מיליון שקל. לעומת קרנות הסל אשר פדו כ-60 מיליון שקל. קטגוריית אג"ח מדינה סיימה את החודש עם פדיון של כ-150 מיליון שקל. הקרנות המחקות פדו סכום של כ-120 מיליון שקל וקרנות הסל הוסיפו לפדיון סכום של כ-30 מיליון שקל.