אלוני חץ מממשת: מוכרת מניות של אמות ב-220 מיליון שקל

לאחר המחיקות הכבדות שהחברה נאלצה לעשות, היא מנסה להוריד מינוף ולממש מזרוע הנדל"ן המקומית. החברה עדיין תחזיק בשליטה בחברת אמות

חברת הנדל"ן המניב אלוני חץ אלוני חץ 0% הודיעה כי מכרה מניות של חברת אמות השקעות ב-220 מיליון שקל, בעסקה מחוץ לבורסה. כלל ביטוח היא רוכשת המניות.

החברה דיווחה כי היא מכרה 12 מיליון מניות של החברה במחיר של 18.36 למניה וכעת היא מחזיקה ב-240.7 מיליון מניות שמהוות 51.2% מהחברה (50.7 בדילול מלא) וזאת לעומת 53.8% בהן החזיקה לפני המכירה.

החברה נאלצת לממש בשל רצון להיפגש עם מזומנים לאור המינוף הגבוה והמחיקות של נכסים בארה"ב ובריטניה. כזכור בחודש שעבר רשמה החברה הפסדי שערוך נוספים של חצי מיליארד שקל בגין ההחזקות הפרטיות שלה וזה בהמשך לאינדיקציות קודמות למחיקות של 2.8 מיליארד שקל. מדובר בעיקר במחיקות של נדל"ן בארה"ב ובריטניה. בחברה ציינו אז כי "לקראת תהליך עריכת הדוחות הכספיים המאוחדים של החברה התקבלו בחברה אינדיקציות מחברות פרטיות מוחזקות של החברה בארה"ב (CARR ו-BOSTON AH) ובבריטניה (EVERLAST BROCKTON) לפיהן החברה צפויה לרשום הפסדים מהתאמת שווי הוגן של נדל"ן להשקעה בהיקף של כ-500 מיליון שקל".

נתן חץ, בעל השליטה ומנכל אלוני חץ

נתן חץ, בעל השליטה ומנכל אלוני חץ

- אלוני חץ: הפסד של 215 מיליון שקל לבעלי המניות בשל איחוד CARR

- המבחן של בריטניה: תשואות האג"ח בבריטניה מזנקות לשיא מאז 1998

- המלצת המערכת: כל הכותרות 24/7

החברה ציינה כי 80% מהפסדי השערוך הם כתוצאה מפעילותן של החברות בנות בארצות הברית וכ-20% מפעילות חברת הבת באנגליה. בנוסף ציינו בחברה כי כתוצאה מההאטה הכלכלית העולמית ומהמעבר לעבודה היברידית ממשיכה מגמת הירידה בביקוש לשטחי משרדים, לרבות מגמת קיצור מח"מ שכירויות תוך הקטנת שטחי המשרדים בהשכרות חדשות וחידוש קיימות. בנוסף, החרפת מחנק האשראי (בדגש על תחום המשרדים בארה"ב) והתייקרות מחירי הכסף בעולם הביאו להמשך צמצום נפח העסקאות, לירידה מהותית בהיקף התחלות הבנייה, לעלייה בשיעורי ההיוון אשר גרמה לירידת שווי ולהתרבות מספר המקרים של מסירת נכסים למלווים בהלוואות מסוג recourse-non. הריטים הציבוריות למשרדים המשיכו להיסחר בדיסקאונט על ההון העצמי (במונחים כלכליים) אם כי בשיעור נמוך יותר מהרף בו היו מצויות בתחילת השנה.

הפסידו 459 מיליון שקל ברבעון השלישי

ברבעון השלישי של 2023 ההפסד המיוחס לבעלי המניות של אלוני חץ הסתכם בכ-459 מיליון שקל, בחברה ציינו כי זה נבע עקב רישום השיערוכים השליליים בארה"ב ובריטניה.

ה-FFO המיוחס לבעלי המניות לרבעון השלישי הסתכם בכ-139 מיליון שקל, לעומת כ-151 מיליון שקל ברבעון המקביל. ההון העצמי למניה על בסיס NAV סחיר (לפני מיסים נדחים) להיום עומד על 46.8 שקל, שיעור המינוף נכון להיום על בסיס ה-NAV הסחיר עומד על כ-40.7%.

- מחיקות שווי ותחזית שמרנית ל-2026: אמות מסכמת את 2025 ביציבות תפעולית לצד שחיקה ברווחים

- היום בבורסה: צפי לעליות והאם למכור את מניית טאואר?

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

בחברה ציינו כי במהלך הרבעון נמשכה ההתמתנות בפעילות העסקית במשק, אשר הוחרפה בעקבות תחילתה של מלחמת חרבות ברזל. בתחום הנדל"ן המניב, משפיעה המלחמה לפי שעה בעיקר על תחום המסחר, כאשר ביתר תחומי הפעילות של החברה - בדגש על תחומי המשרדים והלוגיסטיקה - הפעילות נמשכת כסדרה.

בנוסף ציינו כי ברבעון השלישי נמשכה ירידת ערך בפעילות הקבוצה בארצות הברית כאשר שווי תיק הנכסים המניבים של Carr ו-AH Boston המשיך לרדת בשל המשך מגמת העלאות שיעורי ההיוון וכן שינוי בהנחות שוק. כתוצאה מכך, רשמה החברה ברבעון השלישי הפחתת ערך בסך של כ-380 מיליון שקל לפני מס.

בחברה ציינה כי בניין One Congress, שהקימה Carr, נמצא בשלבי אכלוס מתקדמים, לאחר שהושכר במלואו. מסירת רוב שטחי ההשכרה צפויה להסתיים בשנת 2023 ויתרתם בשנת 2024.

בנוסף ציינו בחברה כי בחודש אוגוסט השלימה Carr את מכירת The Elm, בנין להשכרה למגורים באזור Bethesda שבמטרופולין וושינגטון די.סי, בתמורה ל-250 מיליון דולר ובמחיר זהה לשווי הנכס בדוחות Carr. תמורת המכירה שימשה ברובה להקטנת מסגרות אשראי מנוצלות.

לגבי פעילות חברת Brockton Everlast ציינה החברה כי היא פועלת לאיתור משקיע אסטרטגי שיצטרף באחזקת מיעוט לפעילותה באזור. כמו כן ברבעון השלישי רשמה החברה הפחתת ערך בסך של כ-111 מיליון שקל בעקבות עלייה בשיעורי ההיוון.

נתן חץ, מנכ"ל אלוני חץ ציין בעקבות התוצאות המאכזבות כי: "בארה"ב ובבריטניה נמשכה העלייה בשיעורי ההיוון גם ברבעון השלישי, אשר הובילה לירידה נוספת בשווי הנכסים כפי שהערכנו. שוקי המשרדים בוושינגטון ובבוסטון עדיין במחזור שלילי בשל עליית הריבית וצמצום האשראי מצד הבנקים. יחד עם זאת, ניכרת עליה בשיעור החזרה לעבודה במשרדים וכן ירידת שיעור ה-Vacancy בנכסי Trophy בוושינגטון. בבוסטון צפוי היצע נכסים מסוג זה להצטמצם בעתיד בשל ירידה בהיקפי הבנייה חדשה.

חץ ציין כי "בלונדון ובקיימברידג' קיימות אפשרויות מימון רחבות יותר תוך הקשחת תנאי המימון, מחירי השכירות ב-City ו-West End נמצאים במגמת עלייה וישנה התעוררות מסוימת בביקושים. אנו ממשיכים ביישום התוכנית האסטרטגית ארוכת הטווח שלנו, למימוש הפוטנציאל הרב בתחום ה-Life Science".

ההפסדים ברבעון השלישי מצטרפים להפסדים ברבעון השני

גם ברבעון השני הפסידה אלוני חץ 452 מיליון שקל זאת עקב שיערוכים שליליים בארה"ב ובריטניה. ברבעון המקביל רשמה החברה רווח של 124 מיליון שקל. בסך הכל רשמה החברה הפסד של 670 מיליון שקל בחצי השנה הראשונה של השנה, לעומת רווח של 279 מיליון שקל אשתקד.

על פי הדוחות על הרבעון השני, ה-FFO המיוחס לבעלי המניות לרבעון השני גדל בכ- 13% והסתכם בכ-156 מיליון שקל לעומת כ- 138 מיליון שקל ברבעון המקביל. ההכנסות מדמי שכירות עלו מ-293 מיליון שקל ברבעון המקביל ל-332 מיליון שקל ברבעון הנוכחי. ה-NOI גדל מ-228 מיליון שקל ברבעון המקביל אשתקד ל-252 מיליון שקל ברבעון הנוכחי. תמונת המצב הזו עלולה להתהפך, במקביל לירידה במחירי השכירות גם בתל אביב וגם אצל חברות חזקות כדוגמת אמות. המלחמה כמובן עלולה להשפיע לרעה על מצב הכלכלה ועסקי החברה.

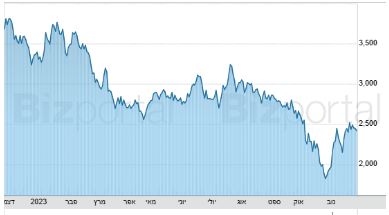

ירידה של 34% בשנה האחרונה. מניית אלוני חץ

מניית אלוני חץ ירדה מתחילת השנה ב-28.7% וב-12 החודשים האחרונים ב-34% למחיר של 25.55 שקל למניה, עם שווי שוק של 4.564 מיליארד שקל.

אמות הציגה דוחות טובים ברבעון השלישי

אמות פרסמה לפני שבועיים את הדוחות לרבעון השלישי והציגה תוצאות טובות למרות הירידה ברווח. ה-NOI ברבעון גדל בכ-6% והסתכם לכ-255 מיליון שקל, בהשוואה לכ-240 מיליון שקל ברבעון המקביל. ה-NOI מנכסים זהים (Same property NOI) ברבעון הסתכם לכ-253 מיליון שקל לעומת כ-240 מיליון ברבעון המקביל, גידול של כ-5%. החברה תחלק השנה דיבידנד שנתי מינימאלי של 1.08 שקל למניה, ב-4 תשלומים רבעוניים. לכן, החברה הכריזה על חלוקת דיבידנד לרבעון הרביעי בסך 127 מיליון שקל (27 אגורות למניה) שישולם בחודש הבא.

שמעון אבודרהם מנכ"ל אמות. צילום תמר מצפי

ה-FFO לפי גישת ההנהלה ברבעון צמח בכ-3% והסתכם לכ-201 מיליון שקל לעומת כ-196 מיליון שקל ברבעון המקביל. הגידול נובע בעיקרו מעליה ב-NOI. ה-FFO למניה ברבעון הסתכם ב-42.8 אגורות, גידול של כ-3% ביחס לרבעון המקביל.

במקביל, החברה הציגה ירידה בשורת הרווח. הרווח הנקי ברבעון הסתכם לכ-126 מיליון שקל בהשוואה לכ-195 מיליון שקל ברבעון המקביל - ירידה של 35%. השינוי נובע מעלייה ב-NOI אל מול תקופה מקבילה אשתקד, מקיטון בהוצאות המימון עקב עליית מדד נמוכה יותר לעומת אשתקד, ובניכוי התאמת שווי הוגן גבוהה יותר שהייתה בתקופה המקבילה אשתקד.

סך שווי הנדל"ן להשקעה (מניב ובהקמה) לסוף ספטמבר עמד על כ-19.5 מיליארד שקל, כששיעור התפוסה היה גבוה - 93.5%. ההון עצמי המיוחס לבעלי המניות הסתכם ב-8.72 מיליארד שקל, קצת פחות מ-8.77 מיליארד בסוף השנה.

נכון למועד פרסום הדוח, לחברה יתרות מזומנים ושווי מזומנים בהיקף של כ-570 מיליון שקל ומסגרות אשראי בלתי מנוצלות בסך של כ-1.1 מיליארד שקל. נכסי החברה אינם משועבדים (למעט נכסים בבעלות עם שותפים, כ-2% מסך השווי הכולל). החוב הפיננסי נטו לתאריך המאזן הינו כ-8.6 מיליארד ששקל, המהווה כ-44% מסך המאזן (בנטרול מזומנים ושווה מזומנים).

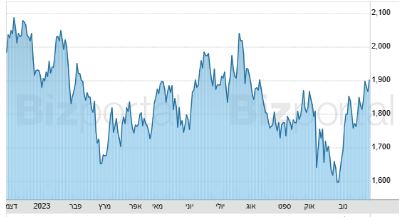

עלייה של 14% בחודש האחרון. מניית אמות