צילום: יחצ

זה היה מהיר: אחרי הראיון אתמול, כרמל תשווק ותפיץ את מותגי הבירה מילר וסטארופרמן

החברה שמחזיקה ב-30% מיפאורה חתמה על הסכם שיווק עם תאגיד הביררה MOLSON COORS. זה קורה יום אחרי ראיון בביזפורטל על החברה עם האנליסט עוז לוי שניתח את הפוטנציאל והמניה קפצה ב-5%

עדן ספיר |

"כרמל עברה תפנית עסקית מאוד משמעותית ב-5 שנים האחרונות - הנהלה שעשתה שינוי משמעותי והביאה את כרמל לצמיחה דו ספרתית במכירות. יתרון נוסף שבעיניי הוא חשוב מאוד הוא המותג. כרמל היא לא עוד איזה מותג צדדי שלא שמים לב אליו. כשהצרכן הישראלי בא לרכוש יין, הוא שם לב לחברה ולמותג שעומד מאחוריה" כך אמר אתמול האנליסט עוז לוי, בראיון לביזפורטל.

לדבריו, "החברה בשווי של 480 מיליון שקל, ואנחנו חושבים שיש עוד אפסייד משמעותי של עשרות אחוזים. רק ההשקעה ביפאורה שווה כמעט כמו כל שווי השוק ויש גם נדל"ן עודף בשווי של קרוב ל-150 מיליון שקל, כ-130 מיליון שקל מעל הספרים".

והנה היום כרמל קורפ 2.74% הבעלים של יקבי כרמל שגם מחזיקה ב-30% מחברת יפאורה, חתמה על הסכם למכירה והפצה של מותגי הבירה מילר וסטארופרמן, ששייכים לחברת הבירות מולסון קורס (MOLSON COORS). למעשה, יקבי כרמל קיבלה את הזיכיון לשיווק שני המותגים.

יקבי כרמל התרחבה לאחרונה לתחום הבירה והיא משווקת את המותגים בירת הקראפט אלכסנדר, בירת הקראפט ג'מס והבירה הגרמנית קרומבאכר.

בירה סטארופרמן (Staropramen) הבירה המובילה בפראג, קיימת למעלה מ-150 שנה ומופצת במדינות שונות בעולם. אניני טעם ידברו על "פילזנר צ'כי מסורתי שנרקח תוך שימוש במרכיבים המשובחים ביותר, כולל כשות צ'כית פרימיום המספקת ארומה משובחת, מעט פירותית וטעם מאוזן מרענן".

בירה מילר Miller היא בירה אמריקנית שנמכרת בעולם, מיוצרת ע"י חברת המשקאות מילר, חברת הבירה השנייה בגודלה בארה"ב.

יוסי אדרי, משנה למנכ"ל כרמל קורפ אומר בעקבות השת"פ החדש: "אנו רואים את המהלך כנדבך אסטרטגי בהגדרת שוק הבירה כמנוע צמיחה לחברה ומאמינים שיוביל לחשיפת קהל חדש לבירות המובילות בעולם".

אנתוני לנגלי, מנהל אזורי, מולסון קורס: "אנו מקווים שהסכם חדש זה ימלא תפקיד חשוב בתעשיית הבירה הצומחת של ישראל, תוך חיזוק מותגי הבירה שלנו ובהפיכתם לבחירה הראשונה עבור צרכני הבירה בישראל".

למידע נוסף על מניית כרמל קורפ לחצו כאן:

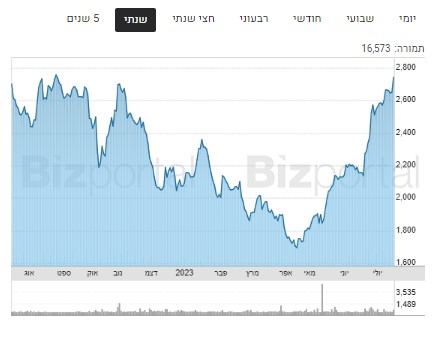

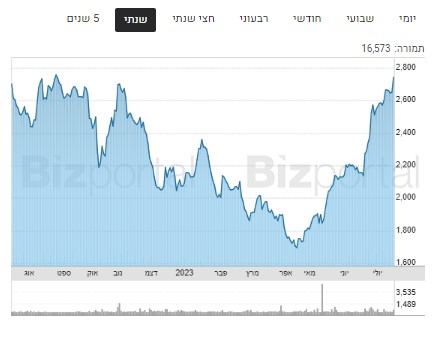

כרמל - גרף שנתי

כרמל - גרף שנתי

כרמל - גרף שנתי

כרמל - גרף שנתי

כרמל קורפ היא הבעלים של "יקבי כרמל", מחזיקה ב-30% מ"יפאורה" העוסקת בייצור ושיווק משקאות קלים ומים מינרלים. החברה מייצרת יין בשני אתרים מרכזיים (זיכרון יעקוב ואלון תבור) וביקב יתיר כמו כן מפיצה את יינות יקב ויתקין.