החל מיולי: הבורסה תשיק 'פקיעה שבועית נוספת' בימי שלישי, בניסיון להגדיל את הסחירות באופציות: "המוסדיים ירדו מתחת ל-10%"

"לפעמים אני צריך לגדר ב-2 מיליון שקל ולא יכול" אומר לביזפורטל גורם בכיר בשוק שמנהל כספים ללקוחות פרטיים אמידים. לדבריו, הבורסה "יודעת מה היא צריכה לעשות אבל נכון לעכשיו עדיין אין יו"ר רשות ניירות ערך". אופציות הן מכשיר שנועד לגדר סיכון, אם אתם משקיעים במניות וחוששים מפני ירידות אתם יכולים לקנות אופציית 'פוט' במחיר מסוים ואז אם הבורסה נופלת - אתם מרוויחים 'מהצד השני'. מדובר גם במכשיר ספקולטיבי - ניתן להמר באמצעותו על כיוון השוק.

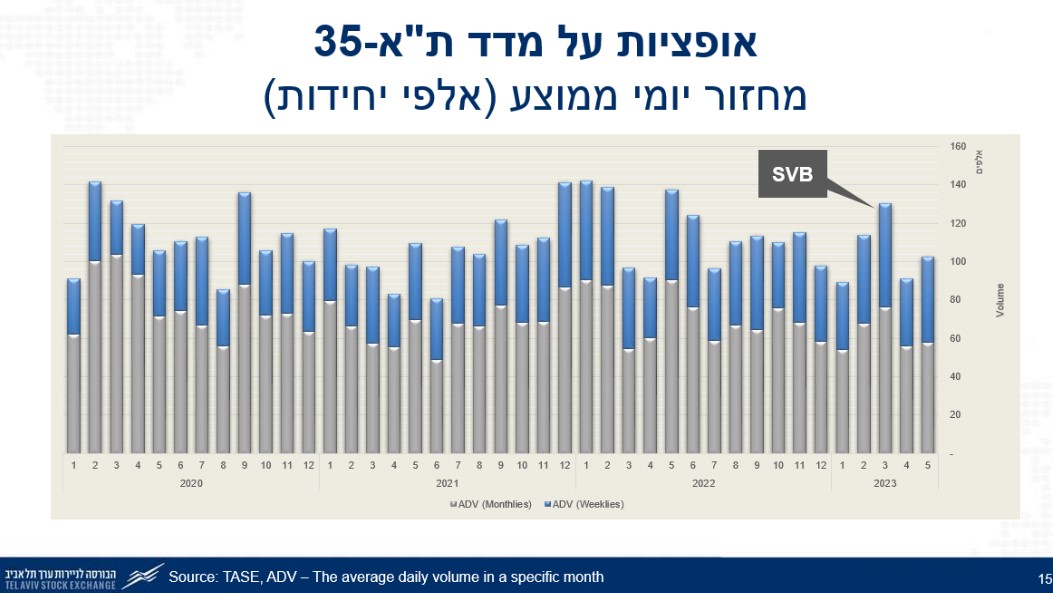

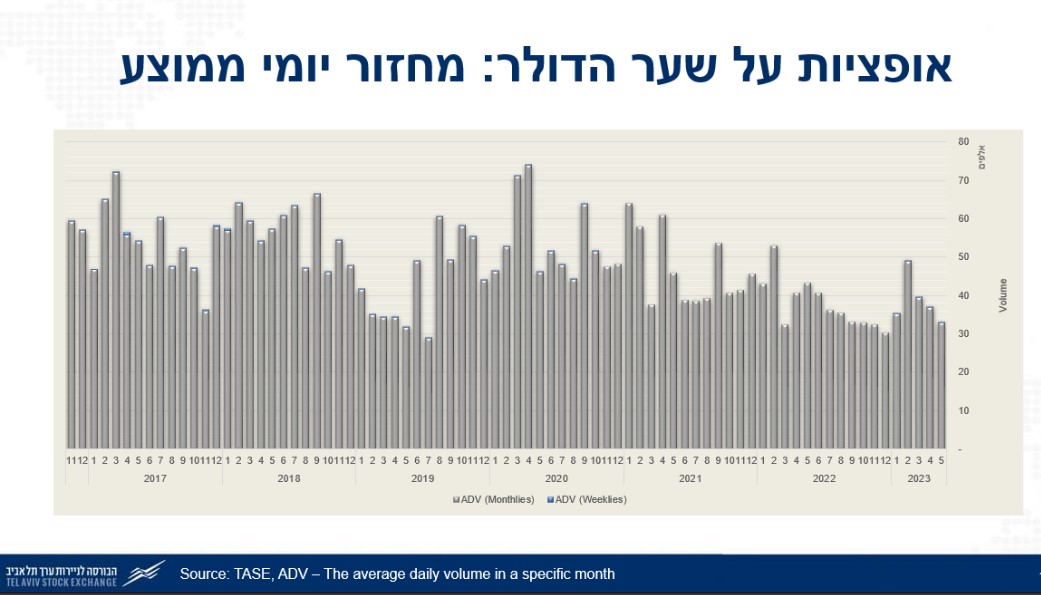

בבורסה בת"א יש מסחר באופציות בעיקר על מדד הדגל של הבורסה ת"א 35 (אופציות שבועיות שפוקעות בחמישי בבוקר וחודשיות) וכן אופציות במט"ח - שקל/ דולר. היקף המסחר היומי הוא כ-106 אלף אופציות (מקביל ל-19 מיליארד שקל במניות), כאשר 60% מתבצע באופציות על מדד ת"א 35 ועוד כ-37% על השקל/דולר. והשאר? יש אפשרות לסחור גם על מניות נבחרות במדד ת"א 125, אופציות על מדד ת"א 125, אופציות שקל/אירו וגם על מדד ת"א בנקים 5.

אבל הבעיה היא שאין מספיק סחירות בבורסה המקומית - אם אתם צריכים למכור חוזה או אופציה לא בטוח שיהיה קונה, חלק מהסיבה היא שהחוזים פשוט הפכו יקרים מדי לאדם ממוצע: 178 אלף שקל לאופציה במקום 18 אלף לפני 30 שנה. בשוק המניות הפתרון לבעיית הסחירות זה באמצעות 'עושי שוק' - גופים מוסדיים גדולים שדואגים שתמיד יהיה אפשר לקנות ולמכור. שוק הנגזרים קיים בישראל כבר 30 שנה (בארה"ב בורסת הנגזרים CBOE חגגה 50 שנה), אבל המוסדיים שפעם פעלו בשוק הזה באחוזים משמעותיים ירדו לפעילות שמהווה פחות מ-10%. אותם מנהלי קרנות נאמנות עברו לסחור בחו"ל או דרך חדרי מסחר, כך על פי נתוני הבורסה. מי הם הפעילים שנותרו בו? יותר מ-50% הם משקיעי נוסטרו או קרנות גידור - כלומר משקיעים מתוחכמים לאנשים עם הרבה כסף, והשאר הם סוחרי ריטייל/ משקיעים פרטיים. בבורסה גם מציינים שבעוד במסחר על אופציות המעו"ף 50% מהפעילות מתבצעת באמצעות אלגו טרייד ומחשוב ואוטומטי, באופציות על מט"ח זה רק 8%.

אז בבורסה רוצים למשוך משקיעים לשוק הזה, פרטיים ומוסדיים, ומנסים להגדיל את הסחירות בו והיא תוסיף יום פקיעה שבועי באופציות מדד ת"א 35, ביום שלישי בבוקר (אופציות המעו"ף פוקעות בחמישי בבוקר ואופציות דולר/שקל פוקעות במהלך יום שלישי). זה יקרה החל מ-4 ביולי. מדובר בתזמון מעניין במיוחד לבחון את הכלי החדש שכן בשבוע שלאחריו יהיו מספר אירועי מאקרו חשובים - ריבית בנק ישראל (יום שני), אינפלציה בארה"ב ומדד המחירים ליצרן בארה"ב (רביעי וחמישי) וכן מדד המחירים לצרכן בישראל (שישי).

- open AI מעניקה אופציות בשווי 1.5 מיליון דולר לעובד

- חברות טכנולוגיה מאיצות את הבשלת האופציות - כדי לזכות בעובדים טובים

- המלצת המערכת: כל הכותרות 24/7

הבורסה לא השיקה פקיעה שבועית בכל יום בשבוע (כפי שמתרחש בארה"ב) כיוון שגם כך הסחירות בארץ בתחום נמוכה מדי ובבורסה חוששים שזה יפחית את הסחירות באופציות של יום חמישי. אבל אם המהלך יצליח הם ישקלו להוסיף עוד ימים.

במקביל, בבורסה שוקלים להזיז את זמן הפקיעה השבועית לסוף יום המסחר. בצורה כזו פקיעת האופציות השבועיות יתבצעו עם סגירת המסחר (בשלישי ובחמישי) והפקיעה החודשית תתקיים בחמישי בבוקר.

- מכפיל הון של 0.9 וצבר פרויקטים של 1.7 מיליארד שקל: האם אלביט הדמיה מעניינת?

- מטריא ללוזון פיננסים: המהלך להפיכת פלטפורמת ה-P2P ל"בנק קטן"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

מימון: אלון דנגוט, יניב פגוט ומשה עסיס. צילום: הבורסה

הבורסה גם רוצה לעבור משקלים לנקודות כדי 'לדבר' בשפה של העולם, וכן להחליף את המכפיל על האופציות לכפולות של 50 במקום 100 כיום. הסיבה היא שבזמן השקת האופציות על ת"א 35 בשנת 1993 (אז עדיין ת"א 25) גודל החוזה עמד על 18,253 שקלים ואילו היום כבר מדובר על 178 אלף שקל (זינוק של קרוב ל-1,000%). כלומר, בבורסה מאמינים שהורדת מחיר החוזה יסייע גם הוא להגדלת הסחירות. החלפת המכפיל תהיה שחוזה יהיה שווה 89 אלף שקל. בכנס שקיימה אתמול הבורסה למשקיעים פרטיים, אחד המשתתפים שאל את הנהלת הבורסה מדוע לא לעשות בחלק מהמדדים מכפיל 100 ובחלק 50 ויניב פגוט, סמנכ"ל בכיר ומנהל מחלקת מסחר, נגזרים ומדדים, הסביר כי זה יבלבל את הסוחרים.

מחזור המסחר הממוצע באופציות על ת"א 35. מקור: הבורסה לניירות ערך בת"א

למה צריך לבצע את המהלכים הללו?

"שוק הנגזרים בתל אביב הפך עם השנים לריכוזי יותר. אנחנו חווים ירידה במספר החשבונות הפעילים בשוק ומחסור בגיוון הפעילים עם ירידה חדה בפעילות המוסדיים. שוק נגזרים ״בריא״ הוא כזה המפגיש בין ריבוי דעות ומגוון שימושים על ידי מוסדיים, ריטייל וביניהם מתווכים פיננסיים הלא הם ספקי הנזילות, חברות הנוסטרו המפעילות מסחר אלגוריתמי בשוק - וכרגע זה לא המצב. אנחנו פועלים להגדלת הסחירות בשוק כדי ליצור שוק משוכלל, גם יזמין שחקנים נוספים" כך אומר אלון דנגוט, מנהל תחום נגזרים בבורסה לניירות ערך, לביזפורטל.

האם כל אחד יכול לסחור בנגזרים, האם זה מכשיר פשוט וברור כמו מניות?

"עולם הנגזרים מורכב לרוב משני סוגים של מכשירים: אופציות וחוזים עתידיים. בעוד אופציות הן מכשיר פיננסי מורכב אשר מאפשר לשחקנים כלים מדהימים לגידור וחשיפה לא רק לכינון השוק אלא גם לתנודתיות שגלומה בשוק, החוזים העתידיים הם מכשיר פשוט המאפשר חשיפה ממונפת וללא העברה של פרמיה. כלומר, מכשיר פשוט וקל למסחר. בעולם יש שימוש רב בחוזים עתידיים ולכן הבורסה שמה דגש על פיתוח שוק חוזים בהמשך השנה על מנת שכל הציבור יוכל להיחשף לשוק הנגזרים בבורסה ולא רק הפעילים ה״מתוחכמים״ הסוחרים באופציות."

משה עסיס מציג את הנתונים. צילום: הבורסה

מה אתם מקווים להשיג במהלכים האלה?

"אנחנו מקווים להמשיך ולפתח את שוק ההון לטובת כלל הפעילים המשתתפים. נגזרים הם כלי חובה בארגז הכלים של סוחרים ומשקיעים בבורסה. אנחנו מעוניינים שנגזרים יפסיקו להיות ״מילה גסה״ בקרב יועצים ומנהלי כספי ציבור. נגזרים אמנם משמשים גם לספקולציה, אך כמובן גם לגידור וניהול סיכונים. אנחנו חושבים שחובה להנגיש אותם לציבור על גבי פלטפורמה מפותחת ונזילה. הבורסה מציעה מגוון כלים איכותיים שהציבור מפספס כי חברי הבורסה מקשים עליו להשתמש בהם".

יש ירידה במסחר באופציות על השקל דולר. מקור: הבורסה לני"ע בת"א

למה המוסדיים יצאו מהשוק והלכו לבצע את העסקאות שלהם בחו"ל או בחדרי מסחר ולמה אתם מאמינים שהמהלכים האלה יחזירו אותם?

"מנהלי השקעות בגופים מוסדיים מכירים טוב נגזרים ופועלים בהם רבות בחו״ל. עיקר פעילותם היא בחוזים על מדד ה-S&P500. החוזים שם נזילים ומאפשרים כניסה ויציאה מהירות ונוחות מפוזיציות. אצלנו החשיפה מתבצעת על ידי חוזים ״סינתטיים״ בשוק האופציות.

"אנחנו מאמינים שבהשוואת התנאים לחו״ל בדמות יצירת חוזים עתידיים סטנדרטיים נוכל לשכנע את המוסדיים להיחשף גם לשוק המקומי באמצעות החוזים ולהקל עליהם לסחור בשוק בצורה יעילה.

"מעבר לכך, מנהלי ההשקעות מנוסים ומכירים גם מסחר באופציות, לא הגיוני שהם מבצעים הקטנות והגדלות חשיפה נקודתיות בתיקים דרך נכס הבסיס או בעסקאות שאינן גלויות ״מעבר לדלפק״ ולא באמצעות האופציות שנסחרות בבורסה ונסלקות בסליקה מרכזית. חבל שציבור המשקיעים לא נהנה מהמומחיות הקיימת אצל אותם מנהלי השקעות ואנו מעודדים אותם לפעול בשוק הסחיר כמה שיותר".

- 8.שרה 08/06/2023 11:07הגב לתגובה זומטורף מי שמשקיע כיום בבורסה בת"א, הפכה להיות משחק בין שחקני המעוף ואין קשר בין שערי מניות לבין המציאות.....

- 7.לילי 08/06/2023 06:17הגב לתגובה זוסחירות נמוכה נובעת מיציאת הסוחרים שלא יכולים להתמודד עם הרובוטים. עקב ריבוי האופציות המסחר בכל אופציה קטן. מצב זה מתאים לרובים.

- 6.איציק 07/06/2023 12:27הגב לתגובה זורוב החברות שנסחרות בבבורסה בארץ יש להם מחזור יומי של פיצוציה שכונתית, מסחר אמיתי רק בבורסות בארה"ב

- 5.משקיע 06/06/2023 18:15הגב לתגובה זומהבורסה שגם כך מקרטעת. ועוד פקיעה בסוף היום היא דבר גרוע. משקיע רוכש המניה בעליה של 1% במהלך היום רק בכדי לגלות שבסגירה פקיעת החוזים הורידה לו את המניה ב -1% , ההטיות במסחר הנעילה הן דבר מגוחך ומחשיד שצריך לחקור , לדעתי צריך בכלל לבטל את מסחר הנעילה ולתת למניות להסחר רגיל עד לסיום המסחר. תגרמו לעליה בנזילות ובמסחר במניות , תורידו את המס הגבוה הזה , תגדילו את עומק השכבות על מנת לספק יותר אמינות. יש הרבה מה לשפר בבורסה הישראלית, אל תתפלאו אם המהלך הזה בנושא האופציות גם יגרום למשקיעים להתעצבן יותר ופשוט לזנוח את השוק הישראלי , אל תשכחו שתמיד יש את וולסטריט , אם אתם רוצים שמשקיעים ישראלים ישארו כאן , תגרמו לסביבה נוחה למשקיעים , משקיעים לא אוהבים שעובדים עליהם או שהם מרגישים מרומים , תמיד תזכרו שיש לו אלטרנטיבות אחרות.

- 4.yuvi 06/06/2023 17:34הגב לתגובה זורק זה היה חסר, שחקני המעוף יוכלו יותר לחגוג על שוק המניות הישראלי. כל מי שבין קצת תעזבו את השווקים בארץ. אני אישית לא מתקרבת לשוק בארץ. כדאי לעבור לשווקים בארה"ב הבדל יום ולילה גם מבחינת מחזורים וגם הפיקוח ההדוק והמחמיר שם.

- 3.הכתום 06/06/2023 17:11הגב לתגובה זורק זה מה שחסרקבוצת כישלונרים!!!

- 2.גבינזוף 06/06/2023 15:38הגב לתגובה זולעבוד רק בשוק סחיר כמו ארהב

- 1.יוני 06/06/2023 14:13הגב לתגובה זומרוויחים ושולטים בשוק!! איפה הרשות איפה???

- ב 06/06/2023 15:01הגב לתגובה זודי ליילל. תעבור לסחור בנכסים אחרים או שתתאים עצמך לשוק ולא להפך. המסתגל- שורד.